ОБлигации

В ожидании возможного разворота

- 04 июня 2020, 14:36

- |

Рынки в своем активном росте долетели до важных уровней сопротивления. Многие предвкушают начало значимого корректирующего движения. В такие времена полезно иметь под рукой механизмы страховки от последствий возможного отката. Благо, что имеется достаточно инструментов для диверсификации портфеля, включая продажу фьючерсов, покупки пут опционов и т.д.

Дополнительно часть средств можно вложить в активы с фиксированной доходностью. В качестве подобного актива можно посмотреть на размещаемые облигации компании «Эконом лизинг» со ставкой купонного дохода 12% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Форвард»: искусство возвращать долги

- 04 июня 2020, 13:40

- |

Многие компании, дебютируя в качестве эмитента, выпускают не биржевые, а именно коммерческие облигации. Эти бумаги зачастую реализуются по закрытой подписке, из-за чего информация о них довольно скудна и доступна лишь узкому кругу квалифицированных специалистов.

Мы решили повнимательнее присмотреться к данному типу эмитентов с точки зрения перспектив вложения инвестиций в их бизнес. Тем более, что доходность по данному виду долговых бумаг, зачастую, даже выше, чем по биржевым облигациям, а уровень риска — примерно одинаков. Одна из таких компаний — ООО «Форвард».

ООО «Форвард» было основано в 2014-м как агентство по взысканию проблемных задолженностей. На сегодняшний день компания включена в государственный реестр коллекторских агентств России, в ее распоряжении находится собственный колл-центр, укомплектованный штат юристов и разветвленная сеть агентств по всей России, с которыми установлены партнерские отношения.

( Читать дальше )

Доходность ближних ОФЗ упала ниже 5%

- 04 июня 2020, 10:59

- |

На днях перекладывался в ОФЗ. Поэтому изучал доходности гособлигаций.

Пичалька. Годовые доходности государственных долговых бумаг упали ниже 5%. Не путать с купонным доходом, который может превышать 7%.

Как считается годовая доходность?

Посмотрим на примере следующей облигации:

ОФЗ 26209

Дата погашения: через 2,1 года.

Купон: 7,6%

Текущая цена: 106,06 руб.

Годовая доходность: 4,7%

Долговая бумага сейчас торгуется по цене 106 руб. То есть инвестор приобретет данную ОФЗ на 6% выше ее стоимости. Государство погасит облигацию не по 106 руб., а по номиналу — 100 руб.

То есть разницу в 6% нужно вычесть из будущих доходностей. Вот и получается, что годовая доходность до конца срока бумаги составит всего 4,7%, несмотря на купон 7,6%.

Давайте посмотрим текущие годовые доходности ОФЗ, срок погашения которых ранее 5 лет. В списке — облигации с постоянным купоном. В скобках — время до погашения.

- ОФЗ 26205 (0,9 года) — 4,2%

- ОФЗ 26217 (1,2 года) — 4,5%

- ОФЗ 25083 (1,5 года) — 4,5%

- ОФЗ 26209 (2,1 года) — 4,6%

- ОФЗ 26220 (2,5 года) — 4,7%

- ОФЗ 26211 (2,7 года) — 4,8%

- ОФЗ 26215 (3,2 года) — 4,8%

- ОФЗ 25084 (3,3 года) — 4,8%

- ОФЗ 26223 (3,8 года) — 4,9%

- ОФЗ 26227 (4,1 года) — 5%

- ОФЗ 26222 (4,4 года) — 5%

( Читать дальше )

Коротко о главном на 04.06.2020

- 04 июня 2020, 07:38

- |

Ставка, выпуск и новый эмитент с программой

- «Фудтрейд» установил ставку купона на уровне 10,5% годовых, размер купона зависит о величины ключевой ставки

- «Аптечная сеть 36,6» зарегистрировала выпуск биржевых облигаций, бумаги включены в третий уровень листинга

- Московская биржа зарегистрировала программу облигаций «ЭНЕРГОНИКИ» объемом до 2 млрд рублей, компания оказывает услуги в сфере энергоэффективности

Подробнее о событиях и эмитентах на boomin.ru

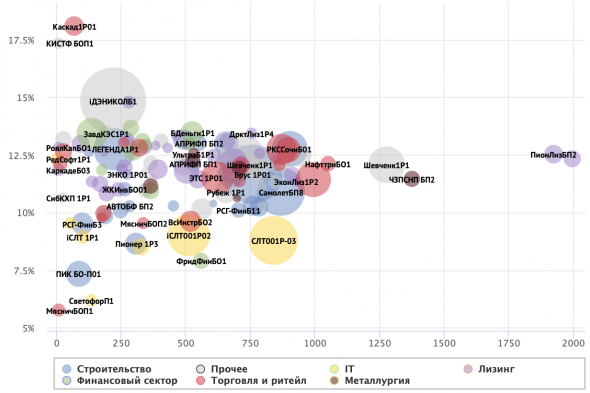

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 03.06.2020

- 03 июня 2020, 07:53

- |

Новые размещения, ОСВО и рейтинг:

- ТД «Мясничий» 4 июня начнет размещение выпуска коммерческих облигаций серии КО-2П01

- «Джи-групп» анонсировал начало размещения дебютного выпуска на 1 млрд рублей во второй половине июня, ориентир ставки купона — 12,5% годовых

- «Кисточки Финанс» не собрал необходимого количества голосов для отмены оферты, компания подвела итоги прошедшего ОСВО

- «Каркаде» повысил кредитный рейтинг с ruA- до ruA+, изменения вызваны сменой собственника компании

- ИСК «ЭНКО» зарегистрировала изменения полного наименования эмитента в системе торгов Московской биржи

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Тактика владельцев облигаций во время повышения ставок

- 02 июня 2020, 20:40

- |

Нижний уровень ставки ограничивается инфляцией, т.е. вряд ли ее опустят ниже официальной инфляции. Возможна ли у нас продолжительная (несколько месяцев подряд) нулевая инфляция или вообще дефляция?

Раньше, во всяком случае, в новейшей истории России, такого вроде не было (поправьте меня, если я ошибаюсь). Хотя все может измениться.

Тем не менее, я ожидаю, что рано или поздно ставки начнут расти. Изменение тенденции можно будет определить еще до официального повышения ставки Банком России, после публикации макроэкономических данных, а также комментариев экономистов.

Что делать в этот момент владельцам облигаций?

Вот куда можно переложиться из длинных облигаций:

1. В короткие облигации.

2. В облигации с переменным купоном, зависящим от инфляции или ставки ЦБ.

( Читать дальше )

Дефляционное накопление наличности сейчас бьёт по рынку облигаций (перевод с deflation com)

- 02 июня 2020, 13:21

- |

Lloyds Banking Group Plc присоединился к Deutsche Bank AG и Aareal Bank AG, чтобы пойти по обычному протоколу с целью накопления денежных средств. Британский банк стал третьим европейским банком в этом году, отказавшимся погасить облигаци «CoCo» в день первого обращения, что было немыслимо несколько месяцев назад. Облигации CoCo (условные конвертируемые), также называемые AT1 (дополнительный регулятивный капитал первого уровня), очень рискованны, потому что инвестор может потерять все, если заемщик потерпит крах. Вот почему по CoCos платят хорошие проценты и почему до сих пор существовало мнение, что инвесторы смогут погасить облигации в день первого обращения.

Отказываясь от погашения, Lloyds сохраняет деньги, которые, по его словам, необходимы для решения «чрезвычайных проблем рынка, представленных Covid-19». Это принцип «нам нужно сохранить все деньги, которые мы можем, потому что мы боимся будущего», что является типичной психологией дефляции.

( Читать дальше )

Смотрим на ИТ сектор

- 02 июня 2020, 12:22

- |

В последнее время ИТ сектор, смотрится лучше рынка. Акции многих американских, ИТ компаний обогнали индекс S&P 500. К примеру, акции таких компаний как: «Facebook», «Microsoft», «Amazon». Из-за кризиса COVID-19 многие компании перешли на режим «удаленки». По заявлениям руководства ИТ компаний, «удаленка» существенно не повлияла на качество их работы. В то время, как в других отраслях экономики многим компаниям пришлось останавливать свою деятельность. К примеру, авиатранспорт. Данный опыт по «удаленке», скорее всего, будет использоваться в дальнейшем. Поэтому ИТ компании оказались менее уязвимы к кризису.

С другой стороны акции ИТ компаний сейчас смотрятся перекупленными по сравнению с другими. К примеру у компании «Amazon» показатель Р/Е = 98, у «Facebook» Р/Е = 31, а у компании «Procter & Gamble» Р/Е = 22, у «General Motors» Р/Е = 21. Хороший спрос на акции ИТ компаний, указывает на перспективы сектора. На российском рынке акций, ИТ сектор в основном представлен «Яндексом», но он тоже перекуплен, Р/Е = 40. При такой переоцененности акций, легко поймать коррекцию, к примеру, из-за колебаний квартальной прибыли на фоне кризиса. Если только не собираешься инвестировать в эту бумагу на несколько лет.

( Читать дальше )

Вью по текущей ситуации

- 02 июня 2020, 12:20

- |

Рынок достаточно ровный. Фон подгоняет, но ММВБ опять пришел на локальные дневные уровни, и, опять же их будет непросто пройти, учитывая, что нефть уже почти уперлась в 40 и рубль почти дошел до 68. С другой стороны, тем сильнее будет импульс прохождения этой зоны вверх, когда мы ее наконец прорвем.

Пока же, планово включаю хедж на уровнях 2780 ммвб одна треть, вторая треть пойдет на 2790. Полный хедж не вижу смысла включать, ибо для меня рынок по прежнему бычий.)

ПС. Добрал бондов еще немного. В процессе роста портфеля, акцент еще более смещаю на офз, как максимально консервативный инструмент.

Закон о категоризации инвесторов будет принят в весеннюю сессию 2020 года.

- 02 июня 2020, 10:08

- |

В понедельник, 1 июня, на Финансовом онлайн-марафоне Finversia-TV, председатель комитета Госдумы по финансовому рынку Анатолий Аксаков сообщил, что законопроект, который ограничит инвесторов, которые не имеют статус квалифицированного инвестора, торговать иностранными ценными бумагами, не входящими в основные индексы, будет рассмотрен и принят в весеннюю сессию.

Также, Аксаков сообщил, что на следующей неделе законодатели планируют встретиться с представителями НАУФОР, чтобы окончательно обсудить все спорные моменты.

Эльвира Набиулина (Председатель Центробанка) не дала никаких комментариев относительно данного законопроекта.

Хотим отметить, что на «Санкт-Петербургской бирже» торгуется более 1200 ценных бумаг иностранных компаний.

Совет пользователей «Санкт-Петербургской биржи» уже направил открытое письмо с просьбой сохранить свободной доступ к иностранным бумагам для неквалифицированных инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал