ОБлигации

Коротко о главном на 26.11.2019

- 26 ноября 2019, 08:50

- |

- «Трейд Менеджмент» утвердило параметры выпуска облигаций серии БО-П01 объемом 200 млн рублей, номинал — 10 тыс. рублей, срок обращения — 4 года;

- «МФК „Кармани“ с 27 ноября по 2 декабря проведет сбор заявок на размещение облигаций серии БО-001-3 объемом 250 млн рублей;

- »Обувьрус" сообщило о внесении изменений в решение о выпуске — осуществлена замена эмитента в связи с реорганизацией;

- АКРА присвоило «ГК „Пионер“ кредитный ретйинг на уровне BBB+(RU) со стабильным прогнозом

Подробнее о ключевых событиях дня на Boomin.ru

25 ноября стартовало размещение ИС Петролеум-БО-П01, купонная ставка — 14% годовых. Объем вторичных торгов в первый день составил 16,4 млн руб, цена закрытия 100,1% при доходности 14,89%. Итоги торгов по 84 выпсукам уже подвел ВДОграф

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Числа Фибоначчи и текущая картина в казначейских облигациях США (перевод с elliottwave com)

- 25 ноября 2019, 11:05

- |

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

Сеть магазинов брендовой одежды lady & gentleman CITY выйдет на биржу

- 25 ноября 2019, 08:27

- |

Московская биржа зарегистрировала программу биржевых облигаций ООО «Трейд Менеджмент» под номером 4-00498-R-001P-02E от 22.11.2019.

Облигации разместит компания, управляющая мультибрендовыми магазинами lady & gentleman CITY и монобрендовыми бутиками Armani Exchange, HUGO HUGO Boss, EA7 и Emporio Armani по всей России.

В рамках зарегистрированной программы компания сможет привлечь до 2 млрд рублей инвестиций. Максимальный срок погашения каждого выпуска не должен превышать четырех лет. Условия первого выпуска облигаций компания объявит позже.

Согласно бухгалтерской отчетности за 9 месяцев 2019 г., выручка ООО «Трейд Менеджмент» составила 4,6 млрд рублей, чистая прибыль — 190,7 млн рублей, собственный капитал — 225,4 млн рублей.

Сеть lady & gentleman CITY развивается с 1993 года и сегодня представляет собой более 80 магазинов в крупнейших российских городах. Более половины торговых точек расположено в Москве. Ассортимент представлен мужской и женской одеждой, в том числе из кожи и меха, обувью и аксессуарами — около 20 тыс. наименований сотни известных мировых брендов. Доставка заказов, оформленных в интернет-магазине, осуществляется во все регионы России.

Коротко о главном на 25.11.2019

- 25 ноября 2019, 08:17

- |

- «Кармани» зарегистрировал трехлетний выпуск коммерческих облигаций серии БО-001-3 объемом 250 млн рублей;

- Московская биржа зарегистрировала программу облигаций ООО «Трейд менеджмент» объемом до 2 млрд рублей;

- «Левенгук» 27 ноября начнет размещение коммерческих облигаций сроком обращения 1 год, ставка — 17% годовых;

- «Быстроденьги» 26 ноября проведет сбор заявок на дебютный выпуск объемом 400 млн рублей;

- АО им. Т.Г.Шевченко полностью разместило выпуск объемом 500 млн рублей, размещение началось 24 октября

22 ноября стартовало размещение десятого выпуска коммерческий облигаций «Ломбард Мастер» по ставке купона 16% годовых. Облигации размещаются сроком на два года в объеме 50 млн рублей. ВДОграф подсчитал суммарный объем торгов по 86 выпускам и средневзвешенная доходность по итогам прошедшей пятницы

( Читать дальше )

Прогнозы. Выборочный оптимизм

- 25 ноября 2019, 07:54

- |

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.- По ощущениям (строже сказать нельзя) подходит к концу долгосрочный растущий тренд на американском рынке акций. При этом ставка на него – всё ещё ставка на повышение. И на этой неделе она сохраняется. Ориентиры, многократно ранее названные – 3 150 — 3 300 п. по индексу S&P500 – сохраняются как целевые.

- Российские акции могут, напротив, оказаться под давлением. Индекс МосБиржи две последние недели закрывался в минусе. И хоть минус и незначительный (откат индекса от максимума – всего 2%), коррекция не вполне вписывается в мировой растущий тренд. А говорить она может о перегреве отечественных акций. Многие справедливо считают российские бумаги одними из наиболее привлекательных, учитывая низкую относительную стоимость и высокую дивидендную отдачу. Но этот расчет появился еще около полугода назад и с тех пор планомерно закладывался в цены. А за это время индекс вырос примерно на 20%, заметно опередив большинство страновых рынков акций. Российские акции остаются недорогими и поэтому должны быть защищены от сильных потерь, но в настоящее время они волне могут продолжить боковую или нисходящую динамику даже на фоне растущих западных рынков.

- Кстати, рубль, вне зависимости от происходящего на фондовом рынке, вполне способен к продолжению укрепления. Графики его пар с долларов и евро имеют устойчивый нисходящий уклон. Причем пока рубль укреплялся, население пополняло запасы подешевевшей иностранной валюты. Правда, основная часть валюты куплена дороже нынешних уровней. Создалась комфортная для рубля ситуация: спрос на доллары и евро удовлетворен, их цены к рублю ниже, чем цены большинства покупок инвалюты, а навес предложения долларов и евро только начинает создаваться. С высокой вероятностью в перспективе месяца или чуть большего срока мы увидим рубль выше, укрепившимся еще на 3 или даже 5% к резервным валютам.

- Некоторым подспорьем может выступить нефть, которая, вероятно, еще не завершила тенденции своего роста, начатой в июне-августе. Вероятно, 70 долл./барр. или более мы не увидим, но 65-68 – достижимые значения.

- Спорной остается судьба золота. На несколько месяцев или лет вперед основным направлением цены, скорее всего, станет снижение в сторону себестоимости (она колеблется от 600 до 1000 долл./унц). Однако каким будет краткосрочное направление, сказать сложно. Делать золото стратегическим защитным активом вряд ли оправданно. Играть сейчас, что на понижение, что на повышение – играть на удачу.

- Еще один тренд, который можно считать относительно предсказуемым – тренд понижения пары EUR|USD. Наверняка, потенциал понижения небольшой, вплоть до 5%, но вряд ли более. Однако направление к покорению рубежа 1,05, пусть и с отступлениями, сохраняется.

- Что до облигационного рынка России, то как и неделю назад, перегретым можно считать сектор ОФЗ (короткие выпуски дают доходности вблизи 6% годовых, серьезно ниже ключевой ставки, которая сама была в конце октября на 0,5%). Возможно, дорог уже и рынок первоклассных корпоративных облигаций. Что касается высокодоходного сегмента облигаций, то на нем в 2019 году только создается хоть какая-то ликвидность. И она не создана. Пока что сегмент, фактически, не коррелирует с прочими рынками. Неприятностью для него станет ослабление рубля. Но ставить на это ослабление преждевременно.

( Читать дальше )

Отрицательные ставки: состояние нестояния

- 24 ноября 2019, 22:23

- |

Многие крупные держатели ценных бумаг с фиксированной доходностью, в частности инвестиционные и пенсионные фонды, спустя полгода с момента введения отрицательных процентных ставок начинают понимать, с какими новыми вызовами им предстоит столкнуться.

Глава крупнейшего скандинавского пенсионного фонда и инвестиционной компании «Ilmarinen Mutual Pension Insurance Co.» (совокупные активы под управлением - 51 млрд.$) заявил, что в настоящее время фонд предпринимает первые шаги в корректировке портфеля в связи с тем, что после лета 2019 г. стало практически невозможно приобрести государственные облигации с положительной доходностью в большей части Еврозоны.

Шаги, которые были предприняты ранее для сохранения доходности, привели к тому, что наиболее ликвидные активы, были распроданы, поскольку сама по себе ликвидность становится роскошью уходящей эпохи. Такой способ означает, что пенсионная индустрия вынуждена иметь дело с гораздо более второсортными и менее качественными классами активов, от которых в случае разворота рынков избавиться без существенных потерь будет максимально трудоемким процессом, а при более мрачных обстоятельствах — априори невозможным.

( Читать дальше )

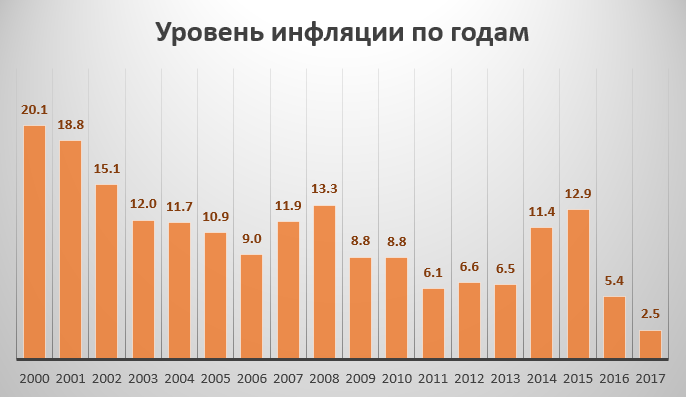

Сколько продлится низкая инфляция ?

- 23 ноября 2019, 18:06

- |

Коротко о главном на 22.11.2019

- 22 ноября 2019, 06:40

- |

- МФК «Быстроденьги» проводит сбор заявок на дебютный выпуск объемом 400 млн рублей;

- «СофтЛайн Трейд» сообщил о заключении кредитного соглашения со Сбербанком, сумма взаимосвязанных сделок с банком составляет 21,5% от стоимости активов эмитента;

- «Атомстройкомплекс-Строительство» выступил поручителем по обязательствам дочернего застройщика на сумму более 650 млн рублей

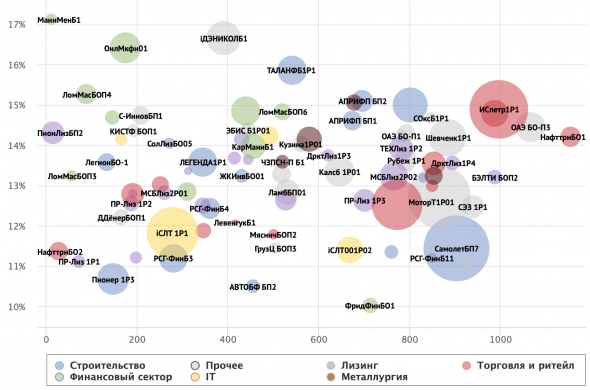

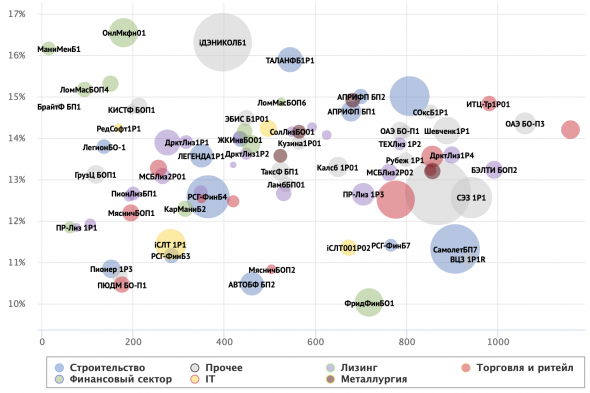

Итоги вчерашнего дня в интерактивном графике доходностей и объемов торгов подвел ВДОграф. Суммарный объем торгов по 82 выпускам составил 134,5 млн рублей, средневзвешенная доходность — 13,39%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Доступные евробонды ММВБ

- 21 ноября 2019, 11:56

- |

Вижу, что реальные торги идут в газпр-34,37 и Vtb Eur. В остальном ликвидность нулевая или около нулевая.

Получается, что владельцам портфелей от 100/200 к$ неинтересно раздавать все это в розницу, даже с учетом потенциальных доходов?

Если рынок скорректируется, VTB perpetual интересный, конечно, инструмент.

Чем же облигации лучше банковских кредитов? Учитывая, что последние, вроде как, дешевле.

- 21 ноября 2019, 08:53

- |

Вопрос, который мы постоянно слышим: зачем эмитенту выпускать облигации, тогда как банковские кредиты должны быть дешевле в обслуживании?

Да, облигационный рынок, и речь не только о высокодоходном сегменте, выглядит более дорогим для заемщика, нежели классическое кредитование. Но плюсы от облигаций для компаний есть.

- Скорость. Это первый облигационный выпуск можно готовить 3 месяца и более. А вот последующие – за 5 дней, был бы спрос на облигации. Слабая предсказуемость скорости выдачи денег – одна из базовых проблема банковского кредита.

- Более широкие возможности использования облигационных денег. Банк, как правило, кредитует отдельную сделку или проект. Через облигации кредитуется вся компания. Мобильность перемещения облигационных денег между бизнес-задачами заемщика несопоставима с кредитными деньгами.

- Компания сама контролирует свой долг. Условия, внесенные в эмиссионные документы, неизменны. Эмитент, возможно, платит за эти деньги больше, но в течение жизненного цикла облигации точно знает, какова плата, каковы сроки и суммы процентных и возвратных платежей.

- Отсутствие залога. Нравится нам это или нет, но облигации – это, по сути, деньги под честное слово. И уже поэтому такие деньги должны быть более дорогими, чем классическое залоговое кредитование от банка.

- Облигации – более длинные деньги. Даже в высокодоходном облигационном сегменты есть выпуски со сроками погашения в 5-6 лет, а для широкого корпоративного облигационного сектора – средний срок более 5 лет. В банке все иначе: в большинстве случаев, гашение тела начинается уже через несколько месяцев после выдачи кредита.

- Диверсификация портфеля заимствований. После банковской чистки в России мало банков. Средний банковский сегмент боится кредитовать, крупный – не всегда клиентоориентирован. Облигации могут представлять хоть и наиболее дорогую часть портфеля заимствований, но и наиболее стабильную. И наиболее пластичную: выбывание того или иного банка из портфеля иногда проще заместить облигациями, чем кредитом другого банка. В этом смысле облигации служат страховкой стабильности кредитного потока, а значит – устойчивости всего бизнеса. И да, если Вы фондируетесь через облигации, с банками разговаривать чуть проще, в т.ч. и по кредитным ставкам.

- Еще про чистку банков. В ее процессе ряд заемщиков оказался наедине с АСВ (у банка-кредитора отозвана лицензия, в права требования вступает Агентство по страхованию вкладов). Это та ситуация, когда другим банкам очень хотелось бы прокредитовать заемщика, но соседство с АСБ останавливает. АСВ – не особенно дружественный кредитор. Облигации, по нашей практике, уже не раз позволяли выйти из ситуации. Облигационными деньгами расшивается проблема с АСВ, далее – восстанавливается кредитование прочими банками.

- Проектное финансирование. Облигации могут выступать частью кредитного пула (как правило до 20-30%) при проектном финансировании. Облигации – длинные деньги, это удобно. Они дороги, но основу кредитного пула составляют банковские деньги. И средняя стоимость не особенно отклоняется от банковского процента. Тогда как без диверсификации источников финансирования банк мог бы и вовсе не решиться на сделку.

- Возможности субсидирования. Сегодня субсидировать можно не только банковскую кредитную нагрузку. Для облигаций это компенсация до 1,5 млн.р. на организацию выпуска, до 5% купонной ставки.

- Публичная история. С одной стороны, выпуск облигаций делает компанию более узнаваемой, с другой – заставляет выстроить процедуры отчетности, раскрытия информации, внутреннего контроля. К тому же со следующего года, весьма вероятно, большинство эмитентов будет вынуждено рейтинговать компании или выпуски облигаций. Эти процедуры хоть и затратны, призваны сделать компанию-эмитента более структурированной и устойчивой. Кроме того, компания становится на шаг ближе к акционерному капиталу, к выходу на IPO.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал