ОБлигации

Ставка ЦБ, вероятно, останется на уровне 19% до конца 2024 г. Возвращение инфляции к таргету в 4% ожидается не ранее 2026 г., если не возникнут крупные внешние шоки - глава АБР Козлачков – Известия

- 16 октября 2024, 07:47

- |

Ключевая ставка Банка России, вероятно, сохранится на уровне 19% до конца 2024 года, сообщил глава Ассоциации банков России Анатолий Козлачков. Он отметил, что кредитование замедляется медленно, несмотря на высокую ставку. В то же время остаётся риск стагфляции — ситуации, при которой темпы роста экономики замедляются, а инфляция остаётся высокой. По мнению Козлачкова, ЦБ старается предотвратить такой сценарий, влияя на экономику не только через денежно-кредитную политику, но и за счёт мер по защите прав потребителей.

Возвращение инфляции к таргету в 4% ожидается не ранее 2026 года, если не возникнут крупные внешние шоки. Также Козлачков отметил, что сейчас не стоит ужесточать оставшиеся программы льготной ипотеки, чтобы избежать дестабилизации рынка.

Источник: iz.ru/1774827/maria-kolobova/do-konca-2024-go-stavka-skoree-vsego-ostanetsa-na-urovne-19

- комментировать

- Комментарии ( 0 )

Повышение утильсбора и тарифов ЖКХ может усилить ужесточение политики ЦБ для достижения инфляции в 4% в 2025 году – Интерфакс

- 16 октября 2024, 07:34

- |

Центробанк России указывает на необходимость дальнейшего ужесточения денежно-кредитной политики для возвращения инфляции к целевому уровню в 4% в 2025 году. Причиной этому стали проинфляционные факторы, такие как повышение утильсбора на автомобили и тарифов на коммунальные услуги. С 1 июля 2025 года тарифы ЖКХ вырастут на 11,9%, что добавит 0,4% к потребительским ценам. По оценкам ЦБ, эффект от повышения утильсбора на автомобили может составить до 0,6%.

13 сентября ЦБ повысил ключевую ставку до 19%. Аналитики Банка России не исключают дальнейшего повышения ставки для сдерживания роста цен.

Источник: www.interfax.ru/business/986894

Источник: www.cbr.ru/Collection/Collection/File/50720/bulletin_24-07.pdf

Суды разошлись в оценке права инвесторов на досрочное погашение облигаций Россетей после ее реорганизации. Арбитражные поддержали инвесторов, а суды общей юрисдикции встали на сторону компании

- 16 октября 2024, 06:59

- |

Текущий спор держателей облигаций «Россетей» о праве на досрочное погашение бумаг в связи с реорганизацией компании выявил разногласия в позициях различных ветвей судебной системы. Арбитражные суды встали на сторону институциональных инвесторов, поддержав их право требовать досрочное погашение на основании пункта 2 статьи 60 Гражданского кодекса (ГК). В то же время суды общей юрисдикции при аналогичных обстоятельствах поддерживают «Россети», что ущемляет интересы розничных инвесторов.

Инвесторы-физлица, такие как Алексей Пономарев и другие члены Ассоциации розничных инвесторов, обратились в Верховный суд (ВС) с жалобами на решения судов общей юрисдикции. Пономарев утверждает, что отказ в досрочном погашении противоречит нормам ГК, которые не ставят это право в зависимость от финансового состояния компании, а обеспечивают защиту прав кредиторов в случае реорганизации должника.

Суды общей юрисдикции применяют иной подход, утверждая, что финансовая стабильность «Россетей» не пострадала, и поэтому нет необходимости досрочного погашения. Этот спор представляет собой важный прецедент для унификации судебной практики по вопросам защиты прав держателей облигаций в случае реорганизации компаний.

( Читать дальше )

Доход 37% в долларах за месяц у стратегии автоследования Хедж-Фонд (Hedge Fund online) за последний месяц почти 45% в рублях

- 16 октября 2024, 00:52

- |

Размещение ОФЗ провалилось

- 16 октября 2024, 00:11

- |

Сегодня Минфин России впервые в этом году не предложил на аукционе облигации с фиксированным купоном (ОФЗ-ПД). Вместо этого, инвесторам было предложено два выпуска с переменным купоном.

В итоге, один из аукционов признан несостоявшимся, а на втором привлечено лишь 5 из 100 запланированных миллиарда рублей.

Фактически, аукцион можно считать провалившемся, поскольку из-за низкого интереса инвесторов, привлечено лишь 2,5% планируемых заимствовать средств.

Могу предположить, что всё дело в том, что на фоне увеличившегося дефицитного бюджета РФ на будущий год, не утихающей инфляции, инвесторы просто уверены в продолжении ужесточения монетарной политики ЦБ.

П.С. я продолжаю не инвестировать в облигации (неоднократно писал о причинах).

Время от времени, руки сами невольно тянутся к облигациям, но я бью себя по рукам и продолжаю НЕ инвестировать в облигации (хотя ставки и кажутся весьма привлекательными… пока).

10.10.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

Заячьи покупки... 15.10.24....

- 15 октября 2024, 23:30

- |

( Читать дальше )

Итоги торгов 15.10. Ключевые бенчмарки. Результат прогноза сделки с акциями Полюса.

- 15 октября 2024, 22:54

- |

Вместо традиционного дайджеста новостей, подготовил сегодня обзор: какими яхтами владеют самые богатые люди США?

На днях попалась на глаза интересная статья в Форбс, решил поделиться. Для повышения мотивации к выполнению качественных инвестиций.

Поскольку не всем участникам Сообщества нравится, когда в СЛ публикуются темы не про трейдинг и инвестиции, опубликовал в ТГ: t.me/trader_mechanic, кому интересно — приглашаю заглянуть.

Обзор ключевых бенчмарков.

Индекс Мосбиржи после небольшой просадки в начале торгов устремился вверх и завершил торги с хорошим приростом, обновляя недельные максимумы. Закрытие на отметке – 2.805,79

Внешний фон для рынка с одной стороны остаётся негативным из-за падения цен на нефть, с другой стороны ослабление рубля поддерживает индекс.

Участники рынка, вероятно, подкупают недорогие активы, стремятся защитить свои сбережения от инфляции и девальвации рубля.

Уровни:

Сопротивления – 2.900

Поддержки – 2.730

( Читать дальше )

Почему ставку повысят

- 15 октября 2024, 22:22

- |

Расширение бюджетного дефицита, индексация тарифов ЖКХ в 2025 году и увеличение ставок утильсбора на автотранспорт потребует более жесткой ДКП от регулятора, чтобы вернуть инфляцию к цели в 4% в 2025 году, следует из обзора «О чем говорят тренды», подготовленном аналитиками Банка России.

Так, рост индексации коммунальных услуг 1 июля 2025 года с 5,7%, планирующихся ранее, до 11,9% дополнительно добавит 0,4 процентных пункта (п.п.) к индексу потребительских цен (ИЦП) в 2025 году. Еще одним проинфляционным фактором регуляторного характера станет резкое увеличение ставок утильсбора на автотранспорт с 1 октября 2024 года. Всплеск ввоза автомобилей перед 1 октября позволил дилерам создать запасы автомобилей по старому тарифу утильсбора. Тем не менее, по оценкам аналитиков ЦБ, к концу 2025 года накопленный эффект на ИПЦ от повышения утильсбора может составить от 0,4 до 0,6 п.п.

( Читать дальше )

Что делать с облигациями?

- 15 октября 2024, 20:32

- |

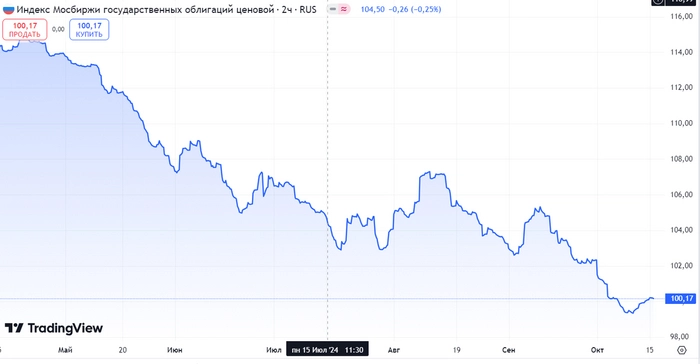

Источник: TradingView. Динамика индекса RGBI

Средняя доходность по ВДО (к ним я отношу компании с кредитным рейтингом BBB и ниже) достигла 30%. Средняя доходность корпоративных облигаций с вменяемым рейтингом балансирует в диапазоне 18-22%, т.е. около ключевой ставки… Индекс RGBI (гособлигаций) за месяц снизился со 105 до 100 пунктов.

В доходности облигаций уже заложено ожидание повышения ключа до 20% на ближайшем заседании – они снова ползут наверх.

Но рост доходностей облигаций с постоянным купоном имеет другую сторону: стоимость самой облигации падает. Т.е. доходность растёт за счёт падения стоимости тела бонда. Прямо сейчас огромное количество бумаг торгуется за 80-85% от номинала.

🔽Те, кто покупал облигации год назад, сейчас видят свой портфель красным. Это создаёт как психологическое неудобство (дискомфортно видеть убытки), так и вполне закономерный вопрос: а может быть, ну нафиг – продать все облигации с постоянным купоном и переложиться во флоатеры?

( Читать дальше )

Обвал ОФЗ ускорился на ожиданиях повышения ставки ЦБ! Пора покупать облигации?

- 15 октября 2024, 19:45

- |

В последние недели индекс гособлигаций RGBI ускорил свое падение и даже смог пробиться немного ниже уровня 100 пунктов, который он достигал лишь дважды за все время наблюдений. В целом, динамика ожидаемая и предсказуемая, даже немного удивляет, что индекс так долго держался возле 103 и никак не мог упасть ниже к 100, несмотря на повышение ключевой ставки в сентябре. Однако с начала октября это все-таки удалось сделать.

Давно мы, кстати, уже не обсуждали индекс RGBI. Впрочем, в этом и не было необходимости, так как цена застряла в боковике и не реагировала ни на заявления о возможном продолжении повышении ставки, ни на само повышение. Но сейчас пришло время снова обратить внимание на него.

Ранее в начале августа после достижения 103 пунктов я прогнозировал, что индекс сможет отскочить максимум до 107 и будет двигаться в диапазоне 103-107, фундаментально выходить за пределы этих значений тогда повода не было до возможного повышения ставки.

Как видите, всё именно так и произошло. А после того как ЦБ 13 сентября повысил ставку до 19%, индекс перешел к упорному снижению, в результате чего он достиг уровня 100.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал