ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Про опционы. Ответ Логунову и Боосу

- 21 ноября 2019, 13:34

- |

Тут совсем всё просто. Вы пишите, что «Опционы, если их правильно готовить, позволяют делать вещи, недоступные для исполнения лишь на фьючах.». Ок, но, как я уже отмечал, у покупки опционов отрицательное мат.ожидание. Если вы мастерите какую-либо комбинацию из них, оно не станет положительным. Вы же не имеете достоверной информации о росте волатильности, а делаете предположение, поэтому уж приходится как-то учитывать вероятность. А при отрицательном мат.ожидании на длительном промежутке вряд ли можно добиться положительного результата. Поэтому я и предложил применить это дело на практике, не обязательно на реальном счёте, можно на бумажке. По чикагским котировкам, где с ликвидностью всё ОК. Всё равно положительного результата не выйдет. Касаемо п.3 — это вообще тема чисто институционалов.

1. Очень странно моделировать предполагаемое «сферическое движение в вакууме»

2. Про миф о неограниченности убытка по опционам и ограниченности убытка по фьючам. Убыток всегда ограничен размерам депо. Опционов тоже можно набрать на всю котлету, это аналогично игре без стопа на фьюче.

3. «Выход по стопу по фьючерсу означает закрытие сделки и стопроцентное принятие убытка, в опционах у нас как правило сохраняются шансы до последнего дня экспирации» — опять нет, стоп ставится на точку отмены сценария. Соответственно, и в опционах шансы не сохранятся. Если торговля ведётся просто от балды, результат по фьючам будет лучше в силу лучшего мат.ожидания.

- комментировать

- ★12

- Комментарии ( 69 )

Рубрика конкурса БОТ / иГРЫрАЗУМа-2019 «Задай свой БОТ-вопрос конкурсанту». Участник Сергей

- 21 ноября 2019, 11:10

- |

Коллеги, всем добра! Сегодня в нашей рубрике вопросов участникам конкурса конкурсант Сергей, заявленный в номинации БОТ. Можно сказать, что именно этот участник стал драйвером возникновения этой рубрики, однажды мы довольно интересно и плодотворно пообщались по его подходам к торговле в комментариях под одой из отчетных конкурсных статей, после чего и возникла идея, что такой формат общения можно как-то систематезировать и выделить в отдельную рубрику и это будет интересно. У конкурсанта имеется хорошо логистически сформированная структура личного блога с выделенной веткой по БОТ, можно посмотреть здесь: smart-lab.ru/my/sergey777/tree/

В своей торговле участник пытается реализовать довольно любопытные идеи, единственное, в них меня несколько смущало то, как организовано ограничение рисков, но все это и можно будет обсудить в комментариях

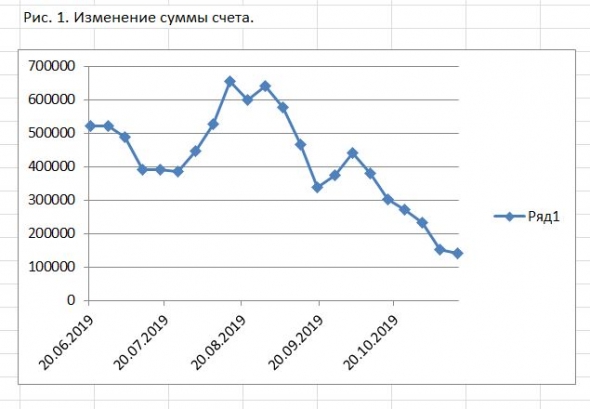

Результаты участника:

Рис. 1. График изменений сумм на счете участника.

( Читать дальше )

Когда я покупаю опционы

- 20 ноября 2019, 19:51

- |

Не хочу остаться в стороне от опционного бума )))

Вот когда я покупаю направленные опционы не обращая внимание на греки и формул.

Цена опциона зависит от ожиданий, например,

1. Если ожидания роста велики, то Call опционы стоят дорого, а Put-и дешево, обычно это когда рынок или бумага умеренно растет.

2. Если ожидания падения велики, то Put-и стоят дорого, а Call-и дешево. Такое обычно случается когда бумага умеренно падает.

( Читать дальше )

Простенький сравнительный анализ опционов с фьючесами в стратегиях среднесрочной направленной торговли.

- 20 ноября 2019, 17:03

- |

Коллеги, всем добра!

В рубрику «Опционы» внезапно упал вал статей касательно опционов, одним из частных поднимаемых вопросов стал вопрос сравнения направленной торговли опционами и фьючерсами. Предлагаю провести простейший графический анализ касательно этих двух вариантов покупки базового актива. В качестве примера предлагаю взять текущий рынок РТС, декабрьская экспирация, текущая цена б/а чуть ниже 145 страйка. Отрабатываем среднесрочную модель ловли движения до 155 000.

В качестве модели принимаем соотношение количества фьючерсов и опционов, которое при достижении ценой б/а значения 155 000 дадут примерно равную прибыль, в нашем случае пусть это будут 15 опционов колл 145 и 10 фьючерсов текущей цены. Рассматриваем вариант одновременного открытия обоих позиций. Профили конструкций на картинках ниже:

Рис. 1 Профиль фьючерсов.

Рис.2 Профиль опционов.

( Читать дальше )

Когда на самом деле экспирируются пятничные опционы

- 20 ноября 2019, 14:24

- |

Слушайте дети сюда, больше нигде про это не узнаете.

Допустим, у вас есть опцион, экспирируемый в пятницу. Большинство даже профинвесторов считает, что его экспирация происходит во время закрытия рынка в 16:00 по Нью-Йоркскому времени. А вот фиг — в 16:00 прекращается только торговля ими, а «по документам» настоящая экспирация происходит в 11:59 PM в субботу. И в чём разница? Торговать-то ими нельзя? А вот в чем:

Представьте, что у вас имеются купленные колы $40 страйка, а цена акции на закрытии торгов составила $39.95. Вы считаете, что ваш опцион экспирировался «вне денег», закрываете терминал и уходите пить горькую. Но после закрытия основных торгов ведь есть дополнительная сессия, на которой продолжается торговля вашей акцией. И к 17:00 цена достигает $41. А опцион, дающий право покупки акции по $40 — вот он, ещё живой, и принадлежит вам… И из состояния OTM фактически перешел в ITM.

( Читать дальше )

Опционы Бьют Рекорды! Диво Дивное.

- 20 ноября 2019, 14:16

- |

Ребятки-девчатки. Произошло чудо чудное, диво дивное.

Сегодня в обед, ВПЕРВЫЕ В ИСТОРИИ раздела «Опционы», опубликована седьмая статья за день. Моя — восьмой летит.

ПРОСНУЛИСЬ НА КОНЕЦ? (Девушки, простите и примите мою безграмотность)

Всем — НИ ПУХА!!!

Пишите, пишите, пишите!

Участник раздела «Опционы», Московский Лосепас

Просто об опционах (без формул)

- 20 ноября 2019, 13:45

- |

Первое, и самое главное, что нужно запомнить — покупка опциона по сравнению с аналогичной позицией во фьючерсе имеет худшее мат.ожидание, поэтому простая замена фьючей на опционы (в спекулятивных целях) — занятие крайне невыгодное.

Соответственно, продажа опционов имеет положительное мат.ожидание, но, когда вы играете с вероятностями, этим нужно заниматься систематически, а для этого нужно иметь приличный счёт. Короче говоря, имхо, этим занимаются исключительно институционалы, по крайней мере, я не видел ни одного спекуля, который бы этим жил.

Для спекулей возможно 2 способа применения опционов:

1. (для финансовых камикадзе) Игрушка «была-не была». Покупаете дешёвых опционов (естественно, не в деньгах, вы их просто сможете купить гораздо больше, чем фьючей) и ждёте «повезёт-не повезёт». То есть тупо таким образом увеличиваете плечо до небес.

2. Когда непонятно, где ставить стоп. Объясню в терминах Эллиотта (кто не любит, примените к своему методу анализа, тут всё аналогично). Допустим, у вас завершается какой-нибудь долгосрочный паттерн, после которого должен произойти разворот. И на более мелком ТФ (допустим, на часах) у вас идёт последняя волна в виде клина. Крайне сложно определить, когда он закончится по цене, но видно, что в течение нескольких часов по времени. Тогда вы просто покупаете опцион. И то, когда всё-таки станет понятно, что рынок развернулся, целесообразно продать опцион и перейти во фьючерс, пока не начала сдуваться временная стоимость.

( Читать дальше )

Надо ли забивать болт на формулу Б-Ш.

- 20 ноября 2019, 12:24

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал