SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Волатильность RTSVX

- 29 января 2014, 17:37

- |

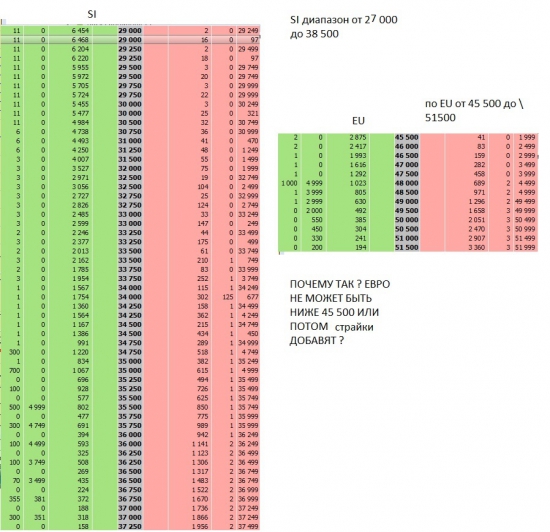

Обратите внимание на сегодняшний рост индекса волатильности. Третий раз ФРТС подходит к 133К и ниже, но опционная волатильность растёт — RTSVX достиг 24,35 и может расти и дальше. Возможен набор под хорошее движение после заседания ФРС. И всё это на фоне эйфории в доллар-рубле, ожиданий сворачивания от ФРС и очередном возможном обновлении минимумов по фРТС. Помним про масштабные покупки в путах 130-го и 135-го страйков. Стоит отметить, что растёт цена и в путах, и в коллах. В интересное время живём, господа!) Ждём дальше.

- комментировать

- ★1

- Комментарии ( 26 )

Вопрос по опционам

- 29 января 2014, 14:38

- |

Здраствуйте уважаемые трейдеры.Я торгую на форексе сейчас изучаю фьючерсы и опционы чтобы перейти к биржевой торговле.Вопрос немного глупый но мне необходимо это выяснить.Если у кого то есть платформа можете сейчас посмотреть и сказат- сколько стоит 1 лот покупка колл опциона фьючерса евро.Спасибо.

ОПЦИОНЫ

- 28 января 2014, 23:08

- |

купил книгу «Полная энциклопедия графических ценовых моделей» Булковский Т.Н. купил в интернет магазине за 1475 рублей, при средней цене в 1900-2300 руб. Думаю, что просто повезло. Буду изучать.

Вопрос такой. Кто знает, есть ли книги по опционным моделям? Может кто подскажет умную книгу, в которой все доступно и с разборами греков, как что и зачем? как работает каждая опционная конструкция. есть профессионалы опционов?

Вопрос такой. Кто знает, есть ли книги по опционным моделям? Может кто подскажет умную книгу, в которой все доступно и с разборами греков, как что и зачем? как работает каждая опционная конструкция. есть профессионалы опционов?

Первый пост!

- 28 января 2014, 19:43

- |

Всем привет!

Меня зовут Дмитрий, я профессиональный игрок в покер с шестилетним стажем. Играю многостоловые и одностоловые турниры с 2010 года. С этого же времени уволился и не работаю на дядю.

На рынке с 2011 года, опыт 2.5 года. Торгую на FORTS, с начала этого года осваиваю американский фьючерсный рынок (CBOT,CME и др.). Буду писать здесь о своих удачах и неудачах, покерных и в трейдинге.

Меня зовут Дмитрий, я профессиональный игрок в покер с шестилетним стажем. Играю многостоловые и одностоловые турниры с 2010 года. С этого же времени уволился и не работаю на дядю.

На рынке с 2011 года, опыт 2.5 года. Торгую на FORTS, с начала этого года осваиваю американский фьючерсный рынок (CBOT,CME и др.). Буду писать здесь о своих удачах и неудачах, покерных и в трейдинге.

8 и 15 февраля Цикл авторских семинаров по торговле опционами Елисеева Сергея на Московской Бирже. Бесплатно (не реклама)

- 28 января 2014, 19:06

- |

По субботам 8 и 15 февраля приглашаем на семинары по торговле опционами на бирже.

Организаторы: Московская биржа и компания LAFT

В цикле авторских семинаров «Системная торговля опционами» Елисеев Сергей обучает системному подходу в торговле опционами основанному на активном управлении риском опционной стратегии и использовании торговых возможностей на рынке опционов.

Елисеев Сергей, опционный трейдер, 10 лет торгует опционами на срочном рынке Forts, руководитель компании LAFT, основатель проекта создания Option-lab.

Опционы – производные инструменты с высокой степенью риска, сложны в торговле за счет нелинейной зависимости цены от стоимости базового актива (фьючерса). Однако именно нелинейность опционов позволяет стабильно зарабатывать в любых рыночных условиях в том числе и на совершенно неактивном рынке.

Из цикла семинаров начинающие трейдеры получат знания по основным терминам опционной торговли, опционным стратегиям, условия их применения и управления, понимание кривой волатильности, управление рисками и доходностью, расчету торгового плана. Опытные трейдеры систематизируют свои знания и опыт, расширят кругозор в торговле опционами, получат навыки системной торговли опционами.

( Читать дальше )

Организаторы: Московская биржа и компания LAFT

В цикле авторских семинаров «Системная торговля опционами» Елисеев Сергей обучает системному подходу в торговле опционами основанному на активном управлении риском опционной стратегии и использовании торговых возможностей на рынке опционов.

Елисеев Сергей, опционный трейдер, 10 лет торгует опционами на срочном рынке Forts, руководитель компании LAFT, основатель проекта создания Option-lab.

Опционы – производные инструменты с высокой степенью риска, сложны в торговле за счет нелинейной зависимости цены от стоимости базового актива (фьючерса). Однако именно нелинейность опционов позволяет стабильно зарабатывать в любых рыночных условиях в том числе и на совершенно неактивном рынке.

Из цикла семинаров начинающие трейдеры получат знания по основным терминам опционной торговли, опционным стратегиям, условия их применения и управления, понимание кривой волатильности, управление рисками и доходностью, расчету торгового плана. Опытные трейдеры систематизируют свои знания и опыт, расширят кругозор в торговле опционами, получат навыки системной торговли опционами.

( Читать дальше )

Мысли про опционную науку...

- 28 января 2014, 05:40

- |

Часто в книжках или от опционных гуру можно услышать — дескать не всегда важна цена БА. Намного сильнее влияет на цену опциона волатильность. И даже если цена БА идет не туда, куда нам надо, то при увеличении волатильности мы вполне можем получить рост цены опциона.

Собственно на картине отражены последние события. Волатильность коллов очень недурственно стрельнула — с 17 (чего-то там) до 21. Цена же опциона и глазом не моргнула — завалилась с 700 до 150, т.е. упала в 4.6 раза. И где? Где подъем цены в опциках?

Я, конечно, в опционах имею мало опыта, но с каждым разом я убеждаюсь в следующей мысли — все эти теты, веги, х… ги… волатильности — они вообще не нужны. Нам везде рассказывают красивые сказки про супер-формулу двух нобелевских лауреатов (никто не рассказывает, что в 98 они просрали фонд в несколько ярдов баксов), по которой можно рассчитывать стоимость опциона. А что от неё толку? В ней куча параметров (в том числе и эта волатильность, которая никому не известно как считается) — и все эти параметры меняются каждую секунду, каждый тик. Т.е., когда мы просто анализируем акцию (фьючерс), мы оперируем одним показателем (цена) и пытаемся понять, как он изменится со временем. А тут нам предлагают угадать вместо одного 3-4-5 параметров, чтобы получить цену ОДНОГО! Что-то здесь нелогично…

( Читать дальше )

Собственно на картине отражены последние события. Волатильность коллов очень недурственно стрельнула — с 17 (чего-то там) до 21. Цена же опциона и глазом не моргнула — завалилась с 700 до 150, т.е. упала в 4.6 раза. И где? Где подъем цены в опциках?

Я, конечно, в опционах имею мало опыта, но с каждым разом я убеждаюсь в следующей мысли — все эти теты, веги, х… ги… волатильности — они вообще не нужны. Нам везде рассказывают красивые сказки про супер-формулу двух нобелевских лауреатов (никто не рассказывает, что в 98 они просрали фонд в несколько ярдов баксов), по которой можно рассчитывать стоимость опциона. А что от неё толку? В ней куча параметров (в том числе и эта волатильность, которая никому не известно как считается) — и все эти параметры меняются каждую секунду, каждый тик. Т.е., когда мы просто анализируем акцию (фьючерс), мы оперируем одним показателем (цена) и пытаемся понять, как он изменится со временем. А тут нам предлагают угадать вместо одного 3-4-5 параметров, чтобы получить цену ОДНОГО! Что-то здесь нелогично…

( Читать дальше )

AAPL летит в пропасть ?

- 28 января 2014, 05:40

- |

Никто не в курсе чё там случилось, настоко хреновый отчёт ?

на постмаркете прямо щас когда пишу падает на 7%

прям как будто это не голубишка, а какая то мусорная облига...

в общем если грубо с 550 до 507

мне то в принципе зашибись, у меня как раз 550 колы проданы, жалко на постмаркете опции уже не торгуются, но завтра

рассчитываю на хороший профит )

но хотелось бы понять в чём причина ?

Кто в курсе или если есть версии пишите, обсудим )

на постмаркете прямо щас когда пишу падает на 7%

прям как будто это не голубишка, а какая то мусорная облига...

в общем если грубо с 550 до 507

мне то в принципе зашибись, у меня как раз 550 колы проданы, жалко на постмаркете опции уже не торгуются, но завтра

рассчитываю на хороший профит )

но хотелось бы понять в чём причина ?

Кто в курсе или если есть версии пишите, обсудим )

Что такое рыночная улыбка волатильности?

- 27 января 2014, 15:48

- |

Под улыбкой волатильности каждый участник рынка понимает что-то свое. Сейчас мы поговорим о текущей рыночной улыбке. Той самой улыбке, которую биржа оценивает шестью загадочными параметрами. На самом деле, конечно, в природе никакой улыбки волатильности не существует. Есть набор бидов, оферов и последних цен. Откуда берется тогда точное значение волатильности в каждом страйке? Чтобы ответить на этот вопрос, нужно понять, зачем вообще нужна текущая улыбка? Я вижу три варианта ответа на этот вопрос

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал