ОТЧЕТ

Сбер, 1 квартал

- 09 апреля 2024, 21:48

- |

СБЕР В МАРТЕ: ПРИБЫЛЬ ПО-ПРЕЖНЕМУ УВЕРЕННО НАРАЩИВАЕТСЯ, ОБЪЕМ СБЕРЕЖЕНИЙ РАСТЕТ

Сбер опубликовал отчетность за прошлый месяц:

• По итогам 1кв24 банк показал 364 млрд руб (3.9% гг) чистой прибыли, обеспечив рентабельность капитала на уровне 22.0% (отдельно март: 22.5%.

• Количество розничных клиентов составило 108.8 млн человек, а число активных корпоративных клиентов: 3.2 млн компаний

• Розничный кредитный портфель увеличился в марте на 1.8% и превысил 23.2 трлн руб

• Корпоративный кредитный портфель составил 23.4 трлн руб, это 1.3% мм

• Чистый процентный доход месяц стал больше на 15.2% гг (208 млрд)

• Чистый комиссионный доход — увеличение на 2.4% гг (61.1 млрд)

Акции Сбера уже превысили уровень в 300 руб (текущий консенсус – 380-430 руб), акционеры Сбера в этом году смогут получить в виде дивидендов 50% от чистой прибыли, то есть около 750 млрд руб

- комментировать

- Комментарии ( 0 )

Отчет АФК Система (AFKS) за 2023: как наинвестировать ТРИЛЛИОН. Перспективы акций

- 09 апреля 2024, 19:23

- |

АФК «Система» 8 апреля опубликовала консолидированную отчетность по МСФО (что это такое?) за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЭсЭфАй, ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу позицию в акциях АФК, а также в МТС и конечно же в Сегеже 😎. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

АФК Система — крупнейшая в России публичная инвестиционная компания. Была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций, электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестпортфель корпорации существенно увеличился.

( Читать дальше )

Сбер отчитался за март и квартал, разбираемся, есть ли все еще джус?

- 09 апреля 2024, 16:12

- |

Сбербанк отчитался по РПБУ за март и I квартал 2024 г., посмотрим как обстоят дела у зеленой кэш-машины на данный момент

Чистая прибыль выросла до 128,5 млрд руб. (в марте 2023 г. — 125,2 млрд, +2,64% м/м) — выше чем в марте прошлого года и чем в прошлом месяце этого года, а за I квартал 2024 г. ЧП составила 364 млрд руб. +3,9% кв/кв. Рентабельность капитала составила 22%, но обо всем по порядку.

Продолжаю сравнивать результаты Сбера с рекордным 2023 годом:

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в марте 22,0% — хуже чем в прошлом году (24% в марте 2023 г.), но выше, чем в январе и феврале этого года.

( Читать дальше )

Показатели «Сбера» растут, но рынок реагирует нейтрально: какой потенциал у акций?

- 09 апреля 2024, 12:32

- |

«Сбер» представил результаты деятельности за первые три месяца этого года. Чистая прибыль в марте составила 128,5 млрд руб., увеличившись на 2,6% (г/г), а за январь-март в сумме достигла 364 млрд руб. (+3,9% (г/г)) при рентабельности капитала (ROE) на уровне 22%.

Чистый процентный доход банка в прошлом месяце вырос на 15,2% (г/г) до 208,2 млрд руб., за январь-март — на 19,7% (г/г) до 618,8 млрд руб. Чистый комиссионный доход увеличился на 2,4% до 61,1 млрд руб. за март и на 6% до 165,7 млрд руб. по итогам трех месяцев. Операционные расходы в январе-марте поднялись на 21,3% до 208 млрд руб., при этом соотношение расходов к доходам (коэффициент Cost/Income) на уровне 24,1% говорит о сохраняющейся высокой операционной эффективности «Сбера». Расходы на резервирование за январь-март составили 206 млрд руб. при стоимости риска без учета влияния изменения валютных на уровне 1,8%.

Корпоративный кредитный портфель «Сбера» на конец марта равнялся 23,4 трлн руб.

( Читать дальше )

Чистая прибыль GLOBALTRANS по МСФО выросла в 2023 г. на 55%, скорр. выручка - на 7%, скорр. EBITDA - на 6%. Выплата дивидендов находится в центре внимания, но по-прежнему приостановлена - компания

- 08 апреля 2024, 09:08

- |

ОСНОВНЫЕ МОМЕНТЫ

- Стабильные показатели отрасли при сохраняющихся благоприятных рыночных ценах.

- Globaltrans значительно повысила свою операционную эффективность: коэффициент порожнего пробега полувагонов снизился до самого низкого уровня более чем за десять лет — 36%.

- Новые высокие финансовые результаты: скорректированный показатель EBITDA вырос на 6% в годовом исчислении до 52,3 млрд рублей.

- Общие КАПИТАЛЬНЫЕ ЗАТРАТЫ, скорректированные на слияния и поглощения, сократились вдвое — до 10,1 млрд руб., что отражает консервативный подход к инвестициям с учетом повышения цен на новый подвижной состав.

- Высокий свободный денежный поток в размере 25,8 млрд руб. и чистая денежная позиция в размере 27,4 млрд руб.

- Успешное завершение процедуры возвращения на глобальный рынок Абу-Даби (“ADGM”), вступающей в силу 26 февраля 2024 года, достигнуто в сжатые сроки, длившиеся около шести месяцев.

- Выплата дивидендов находится в центре внимания, но по-прежнему приостановлена из-за определенных технических проблем, которые решаются. После успешной реорганизации в ADGM приоритетом Компании является создание полностью операционной финансовой системы для Группы в Абу-Даби.

( Читать дальше )

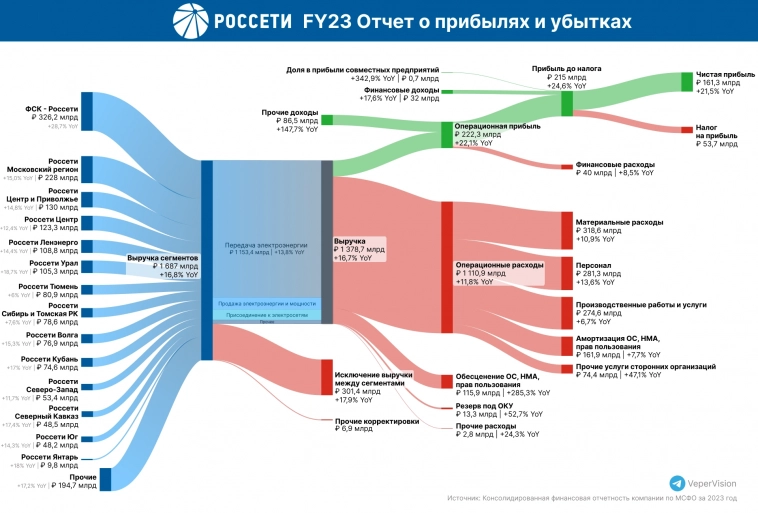

Отчет ФСК-Россети FY2023 в виде Sankey

- 06 апреля 2024, 10:07

- |

Представление отчета за 2023 год в виде диаграммы

FEES

Маржинальность

EBITDA: 38,3%

Чистая прибыль: 11,7%

К постам в Telegram выкладываю изображения в исходном качестве

t.me/VeperVision

16 лет тому назад, размышления об эволюции отчетности

- 06 апреля 2024, 00:50

- |

Я начал вести трейдерский журнал в феврале 2008 года. И хотя не каждую сделку можно восстановить в целом результаты изменений понятны. Осмысленная отчетность появилась только в апреле-мае 2008 года, т.е. 16 лет тому назад. Какие цели я тогда ставил? Проверял разные гипотезы и отрабатывал, как получить дополнительный доход. В примере распределено 137 тыс. руб. (около полмиллиона руб. в текущих ценах).

Вот что здесь показано? Кажется, я пытался разобраться в трендовых движениях. Т.е. анализировал как возникает начало и конец сильных движений акций, присваивая наиболее подозрительным какие-то баллы.

Все понеслось и поехало. Регулярно прикручиваем к файлу одно, убираем другое. Создаем отдельные файлы для проверок гипотез, калькуляторы. Добавлены доходы от других активов, счета депозиты. Автоматические расчеты стоимости кредитов, облигационной доходности, отдельных больших сделок. Скрипты для подтягивания данных, графики и картинки. Расчеты таргетов, справедливых стоимостей, прогнозы. Свои деньги — это очень интересно и увлекательно!

( Читать дальше )

⏰ Пятница, 05 апреля 2024 года — а это значит, что настало время подводить итоги завершающейся торговой недели ⏰

- 05 апреля 2024, 17:13

- |

⭐️ Отдельное спасибо хочется выразить Председателю Правительства Российской Федерации Михаилу Владимировичу Мишустину. Да уж, не часто встретишь на моем канале слова благодарности в сторону государственных мужей, однако для хорошего человека с умными мыслями мне совершенно не жалко. Возможно, кому-то могло показаться, что своим предыдущим (ещё не вышедшим здесь) постом я неумело попытался высмеять сказанное премьер-министром в рамках его выступления в Государственной Думе, однако такое предположение не имеет ничего общего с реальностью.

( Читать дальше )

☯️ Инвестиционный путь самурая: месяц март, год 2024 ☯️

- 04 апреля 2024, 16:14

- |

⬇️ От приветственных слов переходим к достигнутым за месяц результатам ⬇️

🔥 Мой инвестиционный портфель увеличился на 110,5 тыс. руб. (+12,3%)

💰 Суммарные пополнения брокерского счета и ИИС составили 29 тыс. рублей

🚀 Прибыль от владения активами за рассматриваемый период — 81,5 тыс. руб. или 9,1% от суммы, имеющейся на счете в данный момент.

💼 За то же время индекс Московской биржи прибавил лишь 3,6%

✏️ В очередной раз я вынужден констатировать, что любые финансово-экономические события — будь то выход годовых отчетов, завершение долгожданной редомициляции или даже рекомендация итоговых дивидендов — в плане возможностей оказания реального влияния на отечественный фондовый рынок есть ничто перед лицом геополитических пожарищ, ежедневно вспыхивающих с новой силой в различных частях нашего маленького земного шарика.

( Читать дальше )

ЭЛ5-Энерго отчиталась за 2023 г. — чистая прибыль в плюсе, долг начали сокращать раньше, но дивидендов всё равно не будет!

- 04 апреля 2024, 09:14

- |

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за 2023 г. Компания оказалась в крутом пике в 2022 г. (проблемы начались с продажи компании итальянцами, потом добавилось обесценивание активов в размере 29,5₽ млрд, половина суммы пришлась на введённые в строй ветропарки), но за 2023 г. проделано очень много работы, новый менеджмент достойно вышел из ситуации (компания генерирует ЧП, развивает инвестдеятельность и начала сокращать долг уже в 2023 г.). Такие изменения во многом связаны с тем, что главным мажоритарием компании стал ЛУКОЙЛ (консолидировал 56,44% акций в декабре 2022 г.), который в декабре 2023 г. получил разрешение на приобретение принадлежащих UROC Limited 2,6 млрд акций и в январе 2024 г. на сайте ЭЛ5-Энерго уже было видно, как ЛУКОЙЛ увеличил свою долю до 63,84%. Перейдём же к основным показателям компании:

⚡️ Выручка: 60,8₽ млрд (+20,5% г/г)

⚡️ Чистая прибыль: 4,6₽ млрд (годом ранее убыток — 20,2₽ млрд)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал