ОФЗ

Калькулятор нового налога на вклады и купоны облигаций

- 02 апреля 2020, 12:48

- |

Итак, законопроект, облагающий налогами вклады и купоны по облигациям, подписан. Вступают изменения по НДФЛ в силу с 2021, но можно уже на основе информации из закона делать умозаключения и начинать приспосабливаться к новой реальности.

Посмотреть данные по законопроекту можно на сайте Думы: https://sozd.duma.gov.ru/bill/862653-7 Рекомендую смотреть выжимку «Заключение Комитета Совета Федерации по бюджету и финансовым рынкам» — в ней хотя бы частично закон переведён с чиновничьего языка на русский: http://sozd.duma.gov.ru/download/5946A985-9E70-46B7-8A50-E9158D6A8C0E

- Новые изменения в НДФЛ вступают в силу с 01.01.2021;

- В части вкладов — НДФЛ облагается процентный доход с процентов, превышающих произведение 1 млн рублей и ключевой ставки ЦБ РФ (сегодня это 6%). Пример будет ниже;

- Раскидать по разным банкам не получится — они отправят ваши данные в ФНС, и ФНС будет суммировать и считать;

- Считать самостоятельно налог и подавать декларацию самостоятельно не нужно — всё посчитают за вас, вам останется только заплатить 1 раз в год, начиная с 2022 года (оплата за 2021-й);

- В части облигаций — отменяются все льготы по купонам, введённые 3 года назад: теперь НДФЛ облагаются любой купонный доход с любой суммы. НДФЛ облагаются купоны даже с муниципальных и федеральных облигаций (ОФЗ тоже, да);

- НДФЛ по купонам облигаций, как и НДФЛ по всем остальным биржевым штукам, за вас посчитает брокер и удержит с вас нужную сумму (для простоты понимания — будет теперь как с дивидендами с российских акций).

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 14 )

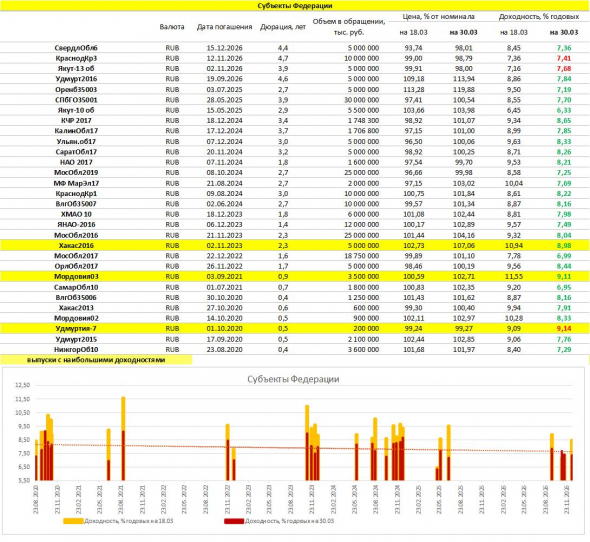

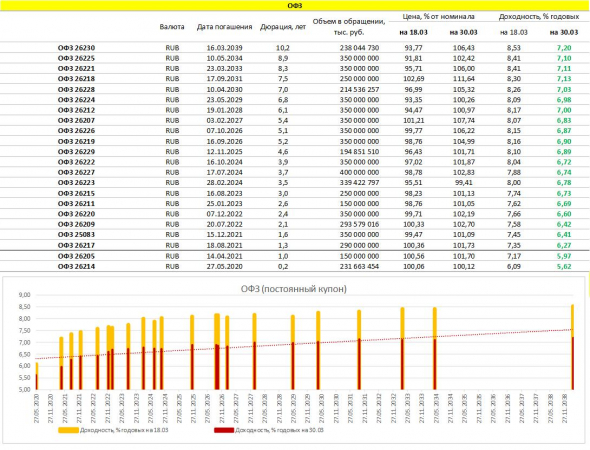

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Перекосы доходностей - кризисная норма.

- 02 апреля 2020, 07:25

- |

Интерес к ОФЗ был недолгим. Всего пара недель, и доходности вновь ниже 7%, а по коротким выпускам и вовсе ниже ключевой ставки. Чудеса монетаризма! Или проявление качества российского госдолга? Риторические восклицания.

( Читать дальше )

Куда парковать рубли

- 01 апреля 2020, 16:27

- |

Офз 26205 короткие с погашением через год ушли ниже 6%.

Результат за первый квартал 2020 года

- 29 марта 2020, 01:28

- |

За квартал цена портфеля изменилась на 46% (или на 8 процентных пункта от исходной цены портфеля).

При этом зафиксирована прибыль:

ГМК «Норникель» 67908

Золото 20430

ОФЗ 480

Палладий 10714,5

РосТелеком 2530

СургутНефтеГаз привилегированные 2508

ТрансНефть 5262

Сумма 109832,5

Вариационная маржа в % средств на рынке на начало периода:

АэроФлот -12,15

Нефть Brent -5,3

Палладий -4,1

РосНефть -3,78

Платина -3,27

Валютная пара AuD|USD -1,43

ФСК ЕЭС -0,86

АлРоса -0,75

Валютная пара Euro|USD -0,38

СберБанк -0,23

Золото -0,12

ОФЗ 0,05

Валютная пара USD| JPY 0,08

МТС 0,11

СургутНефтеГаз привилегированные 0,25

Валютная пара USD| CHF 0,25

РосТелеком 0,25

СеверСталь 0,39

СберБанк привилегированные 0,4

НЛМК 0,46

ТрансНефть 0,52

Серебро 0,68

РусГидро 0,76

Индекс РТС 1,16

Магнит 1,48

МосБиржа 1,7

Валютная пара GBP|USD 1,91

ТатНефть 2,83

НоваТЭК 5

ЛУКОйл 6,32

ГМК «Норникель» 6,79

СургутНефтеГаз 9,06

ГазПром 10,79

Валютная пара USD|RUR 19,1

( Читать дальше )

Итоги недели 26.03.2020. Антикоронавирусные меры в РФ. Курс доллара и нефть

- 26 марта 2020, 20:41

- |

Налог на доходы с депозитов

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

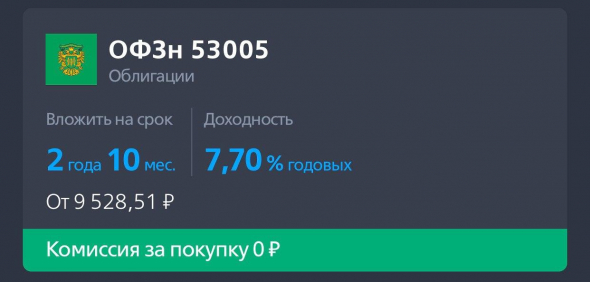

Идея: Покупка ОФЗ-н с премией в 100 б.п. к кривой ОФЗ

- 26 марта 2020, 15:06

- |

💡Инвестиционная идея💡

Покупка ОФЗ-н с премией в 100 б.п. к кривой ОФЗ

❗️Облигации федерального займа для населения торгуются с рекордной премией к кривой ОФЗ (около 100б.п.), позволяя зафиксировать доходность 7,7% годовых почти на 3 года.

📊Цена продажи ОФЗ-н определяется Минфином раз в неделю. И сейчас они продаются фактически по ценам минувшей недели, когда на рынках была повышенная нервозность перед заседанием Банка России.

⏱️С понедельника будут новые цены продажи и, вероятно, заметно более низкая доходность.

Покупка ОФЗ-н доступна в ВТБ Мои Инвестиции 👍

Источник- телеграм-канал ВТБ Мои Инвестиции

ОФЗ реагируют на заявление Путина.

- 25 марта 2020, 17:52

- |

Дефолт по ОФЗ?

- 25 марта 2020, 17:49

- |

Пару — тройку недель назад задавал такой же вопрос...

Привели много чего умного мне, типа долгов мало — запасов много...

Государство сейчас закроется не на неделю, а на месяц или два...

А что теперь скажите, изменилось ваше отношение к этому вопросу?

Все же у мужика есть яйца! или . ..

- 24 марта 2020, 22:48

- |

smart-lab.ru/blog/606584.php

после прогулки гаранта в больничку, начали скупать ОФЗ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал