ОФЗ

Победить легче, проиграть сложнее. Несмотря на риски, игра продолжается.

- 11 февраля 2025, 21:17

- |

— Дефицит за январь составил 1,7 трлн руб. при плановом на год 1,173 трлн руб.

— Расходы год к году (г/г) прибавили 73,6% (до 4,38 трлн руб.)

Превышение дефицита только за январь всего годового плана вызвано авансами по гос контрактам. При этом Минфин не ожидает существенных изменений в квартальной динамике исполнения расходов. Простыми словами в феврале и марте бюджетные расходы будут сильно меньше. Т.е. пока в планах сильное торможение бюджетного импульса.

Если и кредитный импульс разгоняться в феврале и марте не будет, то это будет дефляционная история со всеми вытекающими и для рынка акций и для рынка облигаций.

При этом мы можем получить повышенное инфляционное давление в ближайшие пару месяцев за счёт трат бюджета в январе (деньги пошли в экономику разогревая спрос), но данные по кредитованию и бюджетным расходам будут в данном случае опережающим индикатором.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Вы тоже поспешили с покупкой ОФЗ в 2024? Теперь больно смотреть на портфель?

- 11 февраля 2025, 19:34

- |

Казалось бы, длинные ОФЗ – оплот стабильности. Надёжный актив, государственная гарантия, спокойный сон инвестора…

Инвесторы, которые любят диверсификацию всё делали правильно. Не вкладывали всё в акции, не брали лишний риск, выбирали надёжные инструменты.

Но реальность оказалась не такой уж и сладкой на первый взгляд.

• Кто-то вложился не вовремя, и теперь тело облигаций в минусе.

• Кто-то считает, что диверсификация — хорошая вещь, но, к сожалению, не смог грамотно это использовать.

• Что делать дальше? Ждать? Перекладываться? Усреднять?

Через 3 недели разберем с экспертами рынка ключевые вопросы:

— Какие ОФЗ можно брать/усреднять уже сейчас?

— Как прогнозировать рынок ставок и перестроить свой портфель?

— Что думают представители ЦБ о дальнейших вызовах в экономике РФ?

Такого шанса уже может и не быть.

Пора исправить прошлые ошибки и подготовиться к будущему.

bonds.smart-lab.ru

Диверсификация — это не распределение депозита на разные компании, а разумное управление риском.

( Читать дальше )

ОФЗ 26238 предварительные итоги

- 11 февраля 2025, 18:37

- |

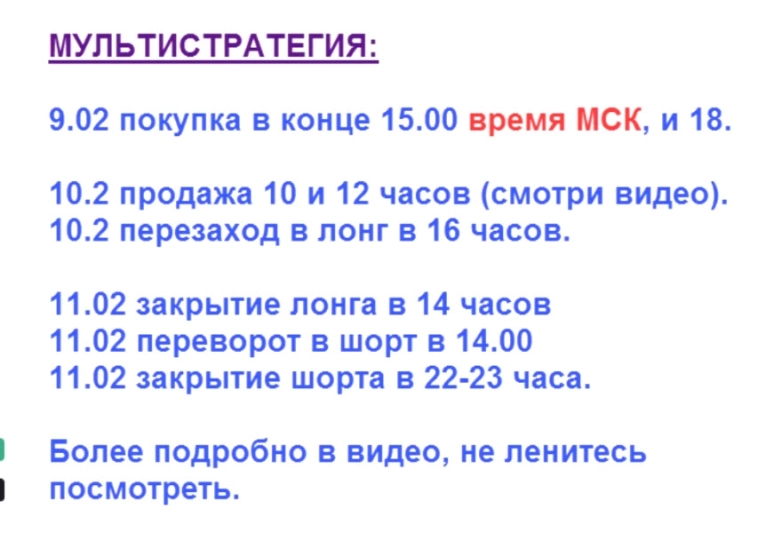

Что я заметил 9.02 (выходной, опечатка) правильно читать 7.02 и все норм будет.

Покупаем. Предложил два окна для покупок.

( Читать дальше )

Минфин РФ 12 февраля проведёт аукционы про размещению ОФЗ-ПД 26233 и 26248

- 11 февраля 2025, 16:14

- |

Минфин России информирует о проведении 12 февраля 2025 года аукционов по размещению:

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26233RMFS (дата погашения 18 июля 2035 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26248RMFS (дата погашения 16 мая 2040 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26233RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26233RMFS;

( Читать дальше )

О чем говорят тренды? #4

- 11 февраля 2025, 15:45

- |

👀 Друзья, прыжки валюты — это новая реальность? Сегодня продолжаем разбирать бюллетень Департамента исследований и прогнозирования ЦБ РФ и ответим на вопрос, чего ждать от рубля и когда лучше менять деньги?

💸 Курс рубля: что будет с нашими деньгами?

❓ Рубль снова штормит. То он укрепляется, то резко проседает. Почему так происходит и чего ждать дальше? Стоит ли менять рубли на валюту или, наоборот, пока подождать? Давайте разбираться.

🕯Почему рубль скачет?

📊 Баланс спроса и предложения. Курс рубля сейчас определяется тем, сколько валюты поступает в страну (экспорт) и сколько уходит за границу (импорт, выплаты по долгам и вывоз капитала). Чем больше экспорта и чем меньше импорта – тем сильнее рубль. И наоборот.

📉 Цены на нефть и газ. Хотим мы этого или нет, но рубль остается сырьевой валютой. Если нефть дорогая, экспортеры продают больше валюты, и рубль крепчает. Если цены на сырье падают – рубль ослабевает.

🛡 Действия Центробанка. ЦБ может влиять на курс рубля через ключевую ставку и валютные интервенции. Сейчас ставка высокая (21%), что делает рубль привлекательным для вложений. Но если ЦБ начнет снижать ставку, давление на рубль усилится.

( Читать дальше )

Экономическая ситуация: влияние бюджета и инфляции

- 11 февраля 2025, 13:33

- |

Инфляционное давление и экономический рост

В последние годы экономика демонстрирует устойчивый рост. По данным Росстата, за два последних года экономика выросла на 4,1%. В декабре наблюдался значительный рост промышленного производства, а также увеличение объемов строительства на 2%. Однако, значительные бюджетные расходы, в основном за счет оборонного сектора, оказывают давление на инфляцию.

Бюджетные расходы и их влияние

Бюджетные расходы на 28.01.2025 составляют 3,3 трлн рублей, что на 30% больше по сравнению с прошлым годом. В проекте бюджета расходы запланированы на уровне 41,5 трлн рублей, но возможен пересмотр до 45-47 трлн рублей. Аналитики Центрального банка выражают обеспокоенность по поводу бюджетной политики.

Прогнозы по инфляции и ставки ЦБ

Согласно опросу аналитиков, ожидается рост инфляции до 9,2% в 2025 году, что выше предыдущего прогноза в 8,2%. Это связано с решением ЦБ не повышать процентную ставку. Несмотря на это, консенсус аналитиков предполагает сохранение ставки на февральском заседании, что может быть позитивным сигналом для рынка акций.

( Читать дальше )

Юрлица рекордно распродают фьючерс на Индекс ОФЗ

- 11 февраля 2025, 13:26

- |

Нетто-шорт юрлиц превысил исторические максимумы во фьючерсе на Индекс ОФЗ (RGBI).

Такой рост нетто-шорта вызван резко увеличившимся объёмом продаж. Количество шорт позиций превысило исторические максимумы в активе.

( Читать дальше )

Рынок заблуждается, переоценивая переговоры о мире и недооценивая возможное смягчение ДКП.

- 11 февраля 2025, 13:22

- |

Итак. На что рассчитывает консенсус в 2025 году?

1️⃣ Во-первых, на переговоры. Ловушка здесь заключается в том, что переговоры почему-то отождествляются с завершением СВО — с чем я в корне не согласен. Увы, инсайдов о намерениях нашей власти у меня нет, зато есть понимание, что разрабатываются не только планы контактов между Россией и США, а ещё кнуты для принуждения — на которые что-то не принято обращать внимание… Как и на тот факт, что публично порицаемая разогнанная USAID являлась спонсором политики Зеленского в момент начала его правления в 2019 году. При Трампе.

В конечном итоге “игра в мир” — это игра в казино, поскольку мир может случиться как через 3 месяца, так и через 23. В условиях доступной мне информации я оцениваю эти шансы как условно равновероятные и обуславливающие базовый исходный сценарий — изматывающую пилу слегка направленного вверх боковика в течение неизвестного периода времени.

При этом большинство агрессивных ставок “на мир” — это, простите, ставки на говнокомпании.

( Читать дальше )

О чем говорят тренды? #3

- 10 февраля 2025, 16:48

- |

🕯 Друзья, вновь разбираем бюллетень Департамента исследований и прогнозирования ЦБ РФ. На этот раз ответим на вопрос, фондовый рынок рванул вверх? Какие компании могут выстрелить, а какие вот-вот провалятся?

✨ Российский рынок акций: когда начнется «золотой век»?

📈 Российский фондовый рынок продолжает удивлять. Индекс МосБиржи уже несколько раз ставил новые рекорды, а отдельные акции взлетели на 30-50% за последние месяцы. Но вопрос главный: это только начало большого роста или нас ждет жесткая коррекция? Давайте разберемся, какие компании сейчас в тренде, что может подтолкнуть рынок вверх и где спрятаны риски.

❓Почему рынок растет?

🔹 Ставки по вкладам и облигациям начнут снижаться. Пока что банковские депозиты дают 19-21% годовых, но как только ЦБ начнет понижать ключевую ставку, доходность вкладов и облигаций снизится. Это приведет к перетоку денег на фондовый рынок, так как инвесторы будут искать альтернативные способы заработать.

🔹 Рекордные дивиденды. Российские компании показали рекордные прибыли в 2024 году и щедро делятся с инвесторами. Дивидендная доходность отдельных компаний уже превышает 15-20% годовых. Это делает рынок привлекательным даже для консервативных инвесторов, которые раньше сидели во вкладах.

( Читать дальше )

ПАПА НЕ ШОРТИ. ОФЗ series.

- 10 февраля 2025, 15:46

- |

Решил написать небольшой пост про покупку длинных ОФЗ и почему трейд выглядит привлекательней шорта (хоть и с отрицательным кэрри).

Какие вводные данные мы имеем.

Ключ 21% и на этом уровне вероятно и останется. С одной стороны это и есть причина уплощения кривой за счет поднятия длинных ставок. ЦБ капитулировал без существенного снижения инфляции, что в теории должно увеличивать долгосрочные инфляционные ожидания рынка и давить на длинный конец. Поэтому я и писал про шорт ОФЗ в начале января, но картинка с тех пор немного поменялась.

Быстрый рост бюджетных расходов в совокупности с узким горлышком на рынке труда создали ситуацию, где экономика какое-то время была не сенсетивна к очень высокой реальной ставке. Также отчасти редистрибьюшн бюджетных расходов в руки большого количества военнослужащих и контрактников стал ветром в спину инфляции. Рост тарифов, как следствие роста бюджетных расходов тоже подкинул палку в костер. Существенный рост стоимости импорта (от стоимости транзакций, до более дорогого логистического плеча). Короче все звезды сошлись, но есть одно большое но…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал