ОФЗ

Итоги недели SP500, рубль, нефть, ОФЗ

- 10 ноября 2018, 10:01

- |

Тренды недели.

Подведем итоги торговой недели. Состоялись выборы в Конгресс США. Результаты были ожидаемые рынком: Сенат-большинство за республиканцами, Палата представителей-большинство за демократами. Ушла неопределенность.

Фьючерс SP500 закрыл неделю ростом с 2724 до 2779, рост 55 пунктов. Максимум недели 2818. Фьючерс немного не добил до сопротивления 2825 и пошло снижение. Открыл шорт от 2808 с целями 2750, 2720,2670, позиция уже приносит прибыль.

Пара доллар рубльнаконец принесла прибыль, закрыла пара неделю 68,1. Закрыл 3/4 позиции лонг. Движение вверх доллара пошло со снижением ОФЗ. Застой на индексе RGBI закончился выходом вниз по тренду. Сработало правило падают ОФЗ растет доллар против рубля в очередной раз.

Индекс доллара DXY растет, и закрыл неделю ростом, тренд растущий.

Нефть Брент активно снижалась и закрыла неделю ниже 70, на 69,64. Здесь жду хороший отскок с последующим снижением. Цели снижения и ситуацию по нефти Брент я рассматривал здесь https://tele.click/pro_dengu/338 Телеграмм канал @pro_dengu

- комментировать

- Комментарии ( 1 )

Рынок ОФЗ все менее интересен для иностранных инвесторов

- 09 ноября 2018, 13:24

- |

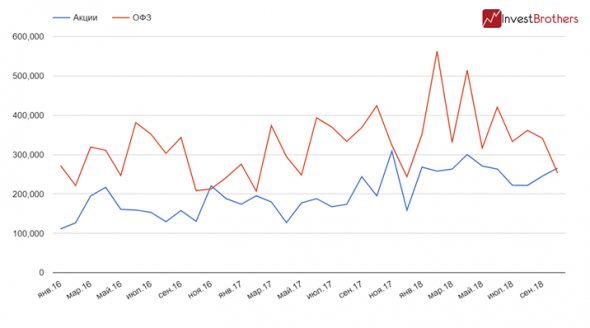

Впервые с ноября 2016 г. для нерезидентов торговля российскими акциями стала популярнее, чем операции с ОФЗ.

В октябре основные иностранные брокеры* наторговали на российском рынке акций на 265,6 млрд рублей, в то время как их оборот по ОФЗ упал до 253,3 млрд. Объем операций, совершенных с гособлигациями нашей страны снизился до уровней декабря 2017 г. Тогда, кстати, инвесторы ожидали заключения Минфина США на счет санкций в отношении долга России.

Также хотелось бы отметить, если в феврале — июне наблюдались резкие колебания в оборотах, то сейчас на рынках «штиль». Учитывая «успехи» Минфина по размещению ОФЗ, спроса со стороны нерезидентов, по-видимому, практически нет.

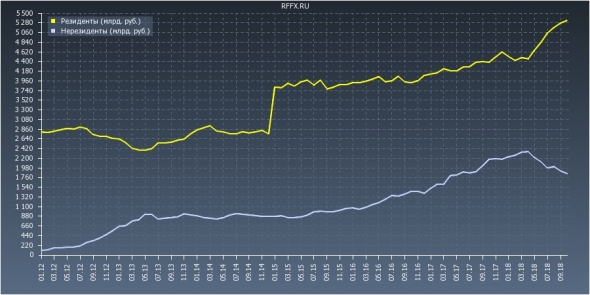

Напомним, что по данным Банка России, с апреля 2018 г. сумма вложений иностранных инвесторов в рублевый госдолг упала на 498 млрд рублей.

Резюме

Возможно, в ноябре активность нерезидентов на рынке ОФЗ возрастет, так как в ближайшее время должны будут введены новые санкции в отношении России. То есть, на какое-то время уйдет неопределенность и если ограничительные меры не коснутся госдолга нашей страны, то могут появится новые покупки.

( Читать дальше )

Итоги недели 08.11.2018. Анархия vs государство. Курс доллара и нефть

- 08 ноября 2018, 20:20

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы.

( Читать дальше )

Долговой рынок: рекомендуем к покупке длинные корпоративные облигации

- 08 ноября 2018, 13:11

- |

Рынок рублевых облигаций последние 2-3 недели практически топчется на месте, в отсутствие каких-либо позитивных новостей и в соответствии с настроениями на глобальных рынках. Выборы в США проходят без каких-либо неожиданностей, а доходность 10-летних облигаций США в этот вторник вновь достигала максимальных значений 3,20 – 3,25% годовых, после чего снизилась до 3,18% годовых.

Спокойствие на рынке ОФЗ было нарушено очередными аукционами Минфина – в этот раз ведомство решило увеличить дюрацию ОФЗ. Аукционы оказались провальными — из предложенных Минфином ОФЗ на 20 млрд. руб. были размещены 5-летние ОФЗ 26223 на 4,7 млрд.руб. и 11-летние ОФЗ 26224 на 6,54 млрд. руб, причем длинные бумаги пришлось дать с премией в 5 пунктов по доходности. После таких плохих результатов аукционов доходность по длинным ОФЗ выросла до 8,70 – 8,80 % годовых.

Дальнейшие движения рынка будут определяться санкционными действиями в отношении России со стороны США и движениями капитала на глобальных рынках.

С инвестиционными целями продолжаем рекомендовать к покупке длинные рублевые корпоративные облигации, например Транснефть БО1Р8, дата погашения 09.10.2025, доходность 9,25% годовых, РЖД БО1Р1R, дата оферты 30.05.2023, доходность 8,90% годовых.

Как появилась Московская биржа?

- 02 ноября 2018, 16:02

- |

Началось всё еще с Великого Новгорода. На пристани Волхова купцы вели бойкую торговлю при заходе заграничных судов. В XV веке центр торговли перемещается в Москву, которая становится «портом 5 морей» и крупнейшим торговым центром Восточной Европы. Торги велись на территории Китай-города, где располагались Торговые и Гостиные дворы, вне которых Указом Великого князя было запрещено вести торг.

( Читать дальше )

Инвесторов не устроила 4 б.п. премия

- 31 октября 2018, 15:53

- |

Блондинка на Мамбе

- 30 октября 2018, 20:34

- |

Блондинка на Мамбе.

Итак, господа, блондинки присутствуют теперь и на Мамбе. Не многие в восторге, но факт.

После моей позорной аферы с пропузырившимся битком, которая принесла мне жалких 25К, — блин, позорнейшей, так как были все возможности взять 150К деревянных! — я обратила томный взор подведенных тушью глаз на Мамбу.

Здесь тоже было страшно, даже страшней, чем на локалбиткоинз и кракене вместе взятых, поэтому я решила для начала послушать умных и опытных людей. В данном списке оказались: Лариса Морозова, Сергей Спирин, Олег Клоченок, Андрей Ванин, Назар Щетинин.

Все они дали кладезь полезной информации и произвели неизгладимое, - хотя и весьма различное, — впечатление на мой мозг, скрытый под копной белых кудряшек.

Однако я непонятлива, тугодум, и вопросы оставались, пришлось прикупить несколько книженций, чтобы потренировать забытый навык чтения, а заодно узнать, чем отличается абстракция (или акция? Хз) от облигации, EPS от EBITDA, и годовой баланс от отчета о движении денежных средств, МСФО от РСБУ. Всю остальную терминологию и почерпнула на благодатных полях смарт-лаба, и теперь знаю, все, что нужно знать молодому неоперившемуся хомяку, прежде, чем он, такой подготовленный и умный, попадет на обед к матерому волчаре, за три с половиной секунды снимающему скальп. Ну и поблудила слегка на форуме, простите, кто не успел.

( Читать дальше )

Итоги недели 25.10.2018. Возможна ли "маленькая победоносная война". Курс доллара и нефть

- 25 октября 2018, 20:05

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы.

( Читать дальше )

Moody's: Кредитный Рейтинг России будет повышен в следующем году

- 25 октября 2018, 10:44

- |

ОФЗ

- 24 октября 2018, 17:15

- |

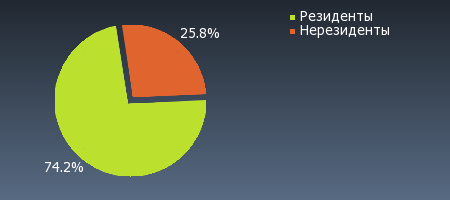

общий обьем: +0.01% (7182 млрд. руб. против 7181 в августе)

нерезиденты: -2.88% (1853 млрд. против 1908)

резиденты: +1.06% (5329 млрд. против 5273)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал