ОФЗ

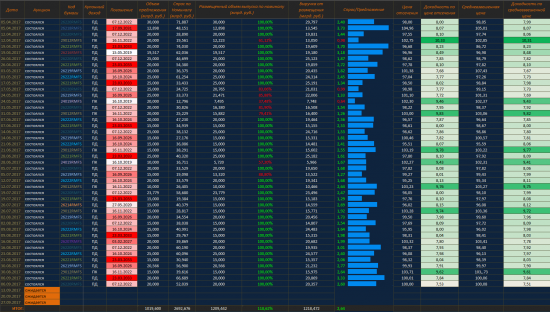

Динамика спроса на аукционах ОФЗ за 2017 г.

- 07 сентября 2017, 11:35

- |

Минфин России 06.09.2017 разместил ОФЗ 26221RMFS и 26220RMFS, спрос значительно превысил предложение, объем размещен полностью.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

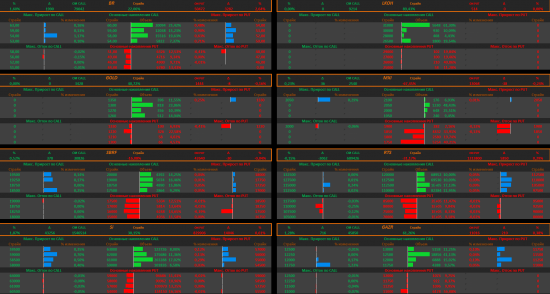

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инс-120/

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Размещение ОФЗ + RGBI

- 06 сентября 2017, 17:28

- |

Было предложено два выпуска ОФЗ, оба с постоянным купонным доходом. ОФЗ-ПД серии 26220 и ОФЗ-ПД серии 26221 по 20 млрд рублей каждый.

ОФЗ 26220 с погашением 7 декабря 2022 года, купон 7,4% годовых

ОФЗ 26221 с погашением 23 марта 2033 года, купон 7,7% годовых

Итоги:

ОФЗ 26220

Спрос превысил предложение в 2,6 раза. Итоговая доходность 7,51%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26220 с погашением 7 декабря 2022 года составила 100,0830% от номинала, что соответствует доходности 7,51% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 20 млрд рублей по номиналу при спросе 52,039 млрд рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть спрос превысил предложение в 2,6 раза. Выручка от аукциона составила 20,357 млрд рублей.

( Читать дальше )

ОФЗ и рубль.

- 06 сентября 2017, 13:39

- |

Кто не помнит, это реакция на долговом рынке в июне, когда глава ЕЦБ совсем чуть чуть намекнул на то, что типа в экономике у нас всё хорошо и пора задуматься о нормализации денежно-кредитной политики. Цены на бонды пошли вниз, доходность взлетела в три раза! Волна продаж на рынке долга в Европе перекинулась и на США и на Россию. Выход из ОФЗ обвалил рубль всего за неделю с 56 до 61 т.е. на 10%. Так что до конца года нас ждут самые весёлые времена. Кстати, заседание ЕЦБ завтра в 15.30, но чую, что Драги на сей раз не даст намёков и отложит их до октября, слишком крепкий сейчас евро.

( Читать дальше )

Минфин России 06.09.2017 проведет аукцион по размещению облигаций 26221RMFS и 26220RMFS на сумму 40 млрд. руб.

- 06 сентября 2017, 11:37

- |

Минфин России 06.09.2017 проведет аукцион по размещению облигаций 26221RMFS и 26220RMFS на сумму 40 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26221RMFS (дата погашения 23 марта 2033года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26220RMFS (дата погашения 7 декабря 2022 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости.

таблица - http://constantcapital.ru/category/obligacii/

USDRUB

( Читать дальше )

Докатились или приехали ?

- 05 сентября 2017, 02:22

- |

заменяя рублевые позиции на евро, фунт и доллар…

Падение доходностей ОФЗ – новые ожидания по ставке?

- 04 сентября 2017, 17:08

- |

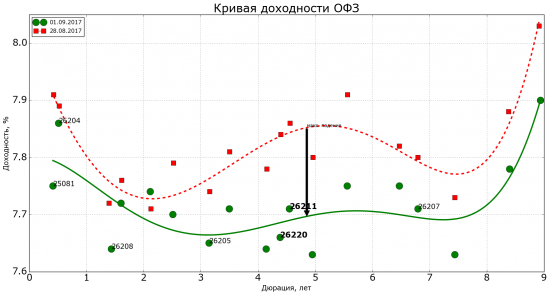

За прошедшую неделю доходности всех ОФЗ упали вниз. Причиной этого стали отыгрывание трейдерами хорошей статистики по поводу инфляции и инфляционных ожиданий в РФ, а также увеличение риск-аппетита глобальных инвесторов. Одно из самых больших падений продемонстрировали среднесрочные бумаги: доходности ОФЗ 26220 и ОФЗ 26222 снизились на 18 и 16 бп соответственно. Сегодня больших изменений котировок ждать не стоит, так как США сегодня отмечают День труда, что уменьшит активность нерезидентов на рынке российского госдолга.

Курс рубля пробивает новые минимумы: отметка в 58 руб. за доллар была достигнута ещё в прошлый четверг. Поддержку российской валюте оказывает рост интереса иностранных инвесторов к российскому рынку на фоне дорожающей нефти, слабой экономической статистике в Европе и США, а также увеличения вероятности снижения ставки ЦБ РФ на 50 бп.

Уже завтра выйдет статистика по инфляции в России за август, а в пятницу Эльвира Набиуллина выступит на Московском финансовом форуме. Эти два события должны оказать влияние на ожидания по ставке и на кривую доходности ОФЗ. Не стоит исключать сценарий, при котором ЦБ снизит ставку на 50 бп на ближайшем заседании, так как текущая инфляция оценивается в районе 3,4% г/г, а инфляционные ожидания в августе продемонстрировали значительное снижение с 10,7% до 9,5%. Сейчас бы рекомендовал скупать средние и короткие ОФЗ или фьючерсы на них, так как ожидаю дальнейшее снижение ожидаемой ставки в ближайшие дни, а также возвращение кривой доходности к нормальному состоянию в течение 1-2 лет.

Банк России избавился почти от всех ОФЗ

- 04 сентября 2017, 00:17

- |

Банк России не зря обменивал имеющиеся у него ОФЗ – целью была их последующая продажа. Регулятор в августе избавился практически от всех государственных облигаций.

Согласно пресс-релизу Центрального банка, в последний месяц лета регулятор продал на открытом рынке ОФЗ на сумму в 50 млрд рублей. Также ЦБ получил 1,3 млрд рублей за погашение гособлигаций. К “Дню знаний” в его портфеле осталось бумаг лишь на 4,9 млрд рублей.

Таким образом, Центральный банк практически завершил свою распродажу, длящуюся с 2016 г. “В период с апреля 2016 года по август 2017 года Банк России продал облигации федеральных займов из собственного портфеля общей номинальной стоимостью 195,988 млрд рублей”, заявили в ЦБ

Резюме

Как отмечается все в том же резизе: “продажа Банком России ОФЗ позволяет частично абсорбировать приток ликвидности, связанный с финансированием дефицита федерального бюджета за счет средств Резервного фонда”. То же самое было сказано и в сообщении месячной давности. Однако Минфин не залезал в Резервный фонд с начала текущего года. Так что, скорее всего, ЦБ продает облигации из-за того, что в текущей ситуации его помощь уже не нужна.

На наш взгляд, ввиду повышенного спроса со стороны других участников рынка, Банк России вряд ли в ближайшее время будет покупать ОФЗ. Правда вероятен сценарий, что его портфель все-таки увеличится бумагами в связи с невозвратом кредитов со стороны банков.

Ссылка на статью

( Читать дальше )

Итоги недели 31.08.2017. Банк "Открытие". Курс доллара и нефть

- 31 августа 2017, 20:14

- |

Дела Серебренникова и Улюкаева

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото

Покупка коротких и средних ОФЗ – тренд августа

- 31 августа 2017, 17:59

- |

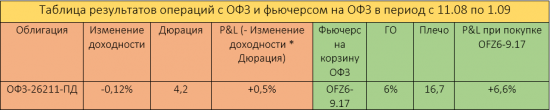

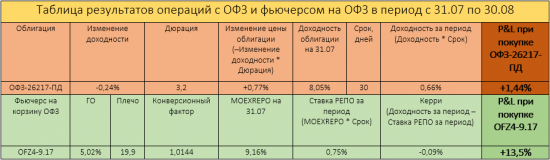

P&L при покупке OFZ4-9.17 = (Изменение цены облигации + Керри) * Плечо / Конверсионный фактор

Дефляция вернулась: на неделе с 22 по 28 августа цены снизились на 0,2% н/н. Годовая оценка инфляции теперь составляет 3,4% г/г, что является минимум за долгое время. Такие данные убеждают в том, что ЦБ снизит ставку в сентябре, и делают вопрос о шаге снижения более острым. Если динамика инфляционных ожиданий будет удовлетворять регулятор, ключевую ставку вполне могут опустить до 8,5%, однако стоит ещё дождаться этой статистики и следить за заявлениями представителей Центробанка.

Вчера на аукционах Минфин продал ОФЗ-26219 (9 лет) и флоатер ОФЗ-29012 (5 лет): спрос на бумаги превысил предложение в 2,8 и 2,6 раз соответственно. Доходность по 26219 оказалась ниже рыночной (7,91 vs7,94), а 29012 была продана по цене 103,7% от номинала.

Рубль по-прежнему остаётся крепким по отношению к доллару (USDRUB: 58,73) и показывает в августе одну из лучших динамик среди валют развивающихся стран. В последние дни определённую поддержку рублю оказали данные по инфляции, которые увеличили спекулятивный спрос нерезидентов на ОФЗ. В свою очередь, новая макростатистка США о состоянии рынка труда (+237 тыс., консенсус: +185 тыс.) и ВВП в 2к’17 (+3.0%, консенсус: +2.7%) не продемонстрировала значительного влияния на доллар.

Август оказался благоприятным для ОФЗ, особенно для краткосрочных и среднесрочных бумаг. За месяц короткий и средний участки кривой доходности опустились, причём падение короткого составило до 30 бп (ОФЗ 26214). На таком движении можно было заработать купив, например, фьючерсы О

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал