ОФЗ

Котировки облигаций на смарт-лабе

- 08 августа 2017, 23:33

- |

Тимофей Мартынов давно рекламирует форум акций/облигаций, рассказывает как много инфы он туда закачивает и сколько на это тратится времени. В связи с этим решил воспользоваться данной информацией для поиска ОФЗ для вложений как альтернатива депозиту.

Решил посмотреть графики ОФЗ и сравнить их доходности.

По максиму доходности выбор пал на ОФЗ 29006.

Читаю описание на СЛ smart-lab.ru/q/bonds/SU29006RMFS2/

Указано — размер купона 56,89 руб.,

Захожу на сайт Мосбиржи www.moex.com/ru/issue.aspx?board=TQOB&code=SU29006RMFS2

В спецификации указано- купон 52,90 руб.

С доходностями в %% то же несовпадение с Мосбиржей.

Соответственно график ОФЗ, где они выводятся все вместе, а также таблица сравнения — некорректны.

Смотрю дальше: smart-lab.ru/q/bonds/SU24018RMFS2/

Написано: «Облигация ОФЗ 24018 стоит сейчас 1 009.0 руб или 100.90% от номинала. Облигация будет полностью погашена по номиналу 2017-12-27. Если вы купите одну облигацию сейчас, то вы заплатите продавцу накопленный купонный доход 11.75 руб, а следующий купон вам будет выплачен 2017-12-27 в размере 52.16.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Рынок ОФЗ вырос более, чем на 673 млрд рублей

- 07 августа 2017, 17:49

- |

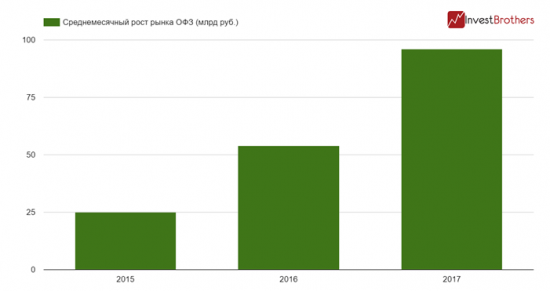

Объем рынка российских облигаций федерального займа вырос за июль на 137,8 млрд рублей, а с начала года на все 673 млрд.

По состоянию на 01 августа суммарный объем выпущенных ОФЗ составил 6,3 трлн рублей. Больше половины или около 57,7% от общего долга приходится на облигации с постоянным купоном, 30% относятся к ОФЗ с переменным доходом, 13% к бумагам другого рода, и только 0,4% от всего рынка гособлигаций – это народные ОФЗ.

По сравнению с началом кризиса – декабрем 2014 г., рынок суверенных долговых бумаг России увеличился на 2,5 трлн рублей. Самый заметный прирост состоялся в том же декабре 2014 г., когда всего за месяц он стал больше на 1 трлн рублей. С тех пор объем выпущенных ОФЗ постепенно разрастался, однако популярными ОФЗ стали к концу 2016 г.

В 2015 г. в среднем за месяц рынок ОФЗ увеличивался по 25 млрд рублей, в 2016 г. по 54 млрд, а в 2017 г. уже около 100 млрд.

Резюме

( Читать дальше )

Треш-тариф "Портфель облигаций" от ВТБ24

- 07 августа 2017, 17:29

- |

Сам портфель немного странноват. Мне кажется они купили просто всего более менее ликвидного на рынке.

| ОФЗ 26205 | Long | 7.4% |

| ОФЗ 26209 | Long | 7.4% |

| ОФЗ 26208 | Long | 7.4% |

| ОФЗ 26214 | Long | 7.4% |

| ОФЗ 26215 | Long | 7.4% |

| ОФЗ 26211 | Long | 7.4% |

| ОФЗ 29011 | Long | 15.4% |

| ОФЗ 29006 | Long | 15.4% |

| ОФЗ 26217 | Long | 7.4% |

| ОФЗ 29012 | Long | 15.4% |

Но самый прикол, что комиссия за работу по тарифному плану «Портфель облигаций» составляет «0,03% от суммы оборота за день + каждый рабочий день 0,008 % от положительного сальдо между суммами зачислений на брокерский счет (306-ой лицевой счет) клиента и списаний денежных средств с него, начиная с момента выбора тарифа», то есть почти 3 % от активов.

Это каким нужно быть лохом, чтоб вложится в портфель ОФЗ при текущей доходности 8,5 % годовых и из них отдать еще почти 3 % брокеру? Лучше уж на депозите деньги держать. В период низких ставок контроль над издержками по текущим операциям, одно из главных правил инвестора.

ОФЗ совершают камбэк

- 07 августа 2017, 16:26

- |

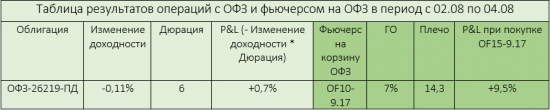

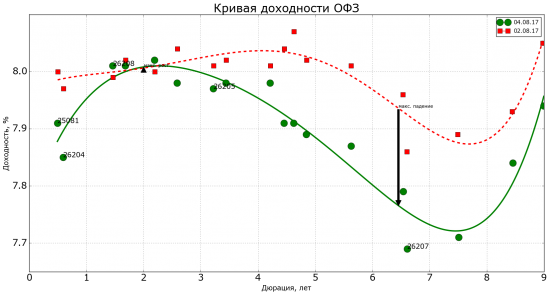

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

В конце недели кривая доходности ОФЗ значительно провалилась почти на всех дюрациях, а наибольшее падение ставок пришлось на гособлигации с дюрацией в 6-8 лет. Отмечу высокую доходность, которую можно было получить всего за пару дней при покупке фьючерса на ОФЗ благодаря такому снижению ставок. В итоге к началу недели кривая ОФЗ упала в среднем на 0,03-0,08 пп, чему по большей части способствовали новые данные по инфляции. Рост уровня цен в июле оказался ниже ожидаемого: ИПЦ замедлился до 3,9% г/г. Также дополнительную поддержку ОФЗ оказала неготовность S&P пересматривать кредитные рейтинги РФ в связи с новыми санкциями, о чём было объявлено в четверг.

( Читать дальше )

Почему тарят ОФЗ?

- 03 августа 2017, 22:01

- |

Последнее время люди часто задаются вопросом, а кто покупает сейчас российские ОФЗ? Ведь новые санкции должны отпугнуть покупателей, но этого не происходит. Каждую неделю Минфин стабильно размещает облигации российского правительства и спрос на них превышает предложение. Появились уже теории заговора, что их покупают по приказу сверху свои же и т.д.

Вынужден вас разочаровать. Никакого заговора нет. В мире сейчас просто МАНИЯ! Лишь бы успеть купить хоть какую-нибудь облигацию, по которой хоть что-нибудь платят. Я уже писал как-то пост на эту тему, когда Аргентина разместила облигации на 100 лет. Вы только вдумайтесь???? На 100 лет!!! Но с тех пор прошло еще два знаковых размещения облигаций. Греция впервые за несколько лет разместила облигации. Как и чем Греция будет потом расплачиваться? Об этом лучше просто не думать!

Но это еще не все! В среду разместил свои облигации ИРАК! И как вы думаете какой был спрос? Колоссальный! Спрос в 7 раз превысил предложение. Что происходит в Ираке вы, наверно, слышали.

( Читать дальше )

Итоги недели 03.08.2017. Прогноз на президентские выборы-2018. Курс доллара и нефть

- 03 августа 2017, 19:52

- |

Прогноз на президентские выборы-2018

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото

( Читать дальше )

Нам не страшен Дядя Сэм: рынок ОФЗ перестал бояться санкций

- 03 августа 2017, 17:48

- |

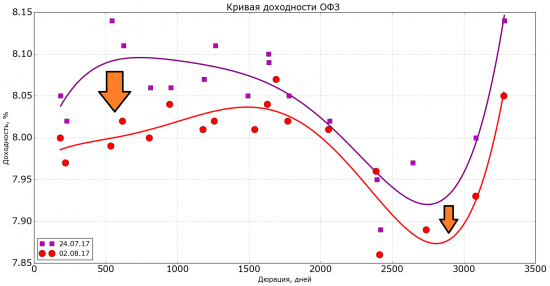

О фьючерсах на ОФЗ читайте на www.futofz.moex.com/.

В последние дни рубль слабеет по отношению к доллару во многом из-за дешевеющей нефти. Также подписание Д. Трампом закона о новых санкциях негативно сказалось на отечественной валюте, которая вчера достигала 60,84. Однако рынок ОФЗ уже привык к потрясениям и почти никак не отреагировал на новости последних дней: доходности по итогам вчерашнего дня изменились в пределах +0,01/0,02 пп.

Вчера Минфин разместил два выпуска: 5-летние ОФЗ 26220 и 9-летние ОФЗ 26219, причем спрос в 2 раза превысил предложение. Это позволило продать бонды без премии к вторичному рынку: доходности составили 8, 09% и 7,98% соответственно. Инвесторы пока не реагируют на введение санкций и ослабление рубля, возможно, из-за избытка «медвежьих» настроений перед заседанием Конгресса. С 24 июня (2 дня до принятия им санкций) кривая доходности опустилась почти параллельно, что подтверждает факт об отсутствии паники на рынке ОФЗ на текущий момент.

( Читать дальше )

Размещение ОФЗ + RGBI

- 02 августа 2017, 19:54

- |

Было предложено два выпуска ОФЗ, оба с постоянным купонным доходом. ОФЗ-ПД серии 26219 в объеме 20 млрд рублей и ОФЗ-ПК серии 26220 на сумму 15 млрд рублей.

ОФЗ 26219 с погашением 16 сентября 2026 года, купон 7,76% годовых

ОФЗ 26220 с погашением 7 декабря 2022 года, купон 7,4% годовых

Итоги:

ОФЗ 26219

Спрос превысил предложение в 1,7 раза. Итоговая доходность 7,96%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26219 с погашением 16 сентября 2026 года составила 99,6049% от номинала, что соответствует доходности 7,96% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 20 млрд рублей по номиналу при спросе в 34,554 млрд рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть спрос превысил предложение в 1,7 раза. Выручка от аукциона составила 20,456 млрд рублей.

( Читать дальше )

Страх и ненависть на рынке ОФЗ. Август начался

- 01 августа 2017, 13:34

- |

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

В пятницу Центробанк сохранил ставку на уровне 9%, что не потрясло рынок ОФЗ, так как прогнозы большинства участников рынка сбылись. ЦБ испугался отсутствия снижений инфляционных ожиданий, а также потенциального ослабления рубля на фоне американских санкций и волатильности цен на нефть. Тем самым Банк России решил не упрощать доступ к кредиту и оставить вложения в Россию на прежнем уровне привлекательности. Однако ЦБ утверждает, что пространство для снижения ключевой ставки в текущем году есть, поэтому уже на сентябрьском заседании ставка может опуститься до 8,5-8,75%.

За последний месяц кривая доходности ОФЗ на коротких и средних участках поднялась вверх, участок длинных гособлигаций не претерпел значительных изменений. Заседание ЦБ незначительно скорректировало доходности ОФЗ: ОФЗ-26219-ПД: +0,05 пп, 7,92%; ОФЗ-26220-ПД: +0,08 пп, 8,07%; ОФЗ-26214-ПД: +0,02 пп, 8,06%. Завтра стоит следить за итогами очередного аукциона ОФЗ.

( Читать дальше )

Муниципалки или ОФЗ

- 30 июля 2017, 08:37

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал