Обзор Рынка

Краткий обзор портфелей PRObonds (актуальная доходность 11,6-13,7%)

- 17 декабря 2020, 05:54

- |

Актуальные доходности публичных портфелей PRObonds – 13,7% для портфеля #1, 11,6 – для портфеля #2.

В портфелях на случай каких-либо рыночных перипетий сохранятся значительная для них доля свободных денег – более 6%. Увеличивать ее не планируем.

( Читать дальше )

Обзор NextEra Energy - Private

- 16 декабря 2020, 21:44

- |

«Тесла в сфере коммунальных услуг» — такой заголовок можно встретить в одном из обзоров компании NextEra Energy. Next Era принято противопоставлять «старомодным» энергетическим холдингам, которые до сих пор полагаются на ископаемые виды топлива. Но настолько ли NextEra «зелёная», как это принято считать? Давайте выясним.

Профиль компании

- Сектор: Электрогенерация / Коммунальные услуги

- Капитализация: 142 млрд долларов (как 2,3 Газпрома, 1,8 Роснефти или 30 РусГидро)

- География деятельности: США, преимущественно штат Флорида

- Доступность акции в России: через Санкт-Петербургскую биржу

Как устроен бизнес компании

NextEra Energy через свои дочерние компании генерирует, передает и распределяет электроэнергию на территории США. Компания производит электроэнергию на ветровых, солнечных, ядерных, угольных, нефтяных и газовых установках. Компания также разрабатывает, строит и эксплуатирует активы по долгосрочным контрактам с акцентом на объекты возобновляемой энергетики, газопроводы и аккумуляторные хранилища.

( Читать дальше )

План торговли на 16 Декабря.

- 16 декабря 2020, 08:14

- |

Всех приветствую.

S&P500 весь вчерашний день делал поход к верхней границе своего боковика. Сегодня жду продолжения роста и обновления 3700. Если на максимумах наберут зону и затем вернутся обратно в боковик, вполне реально что фьючерс вновь пойдет к нижней границе.

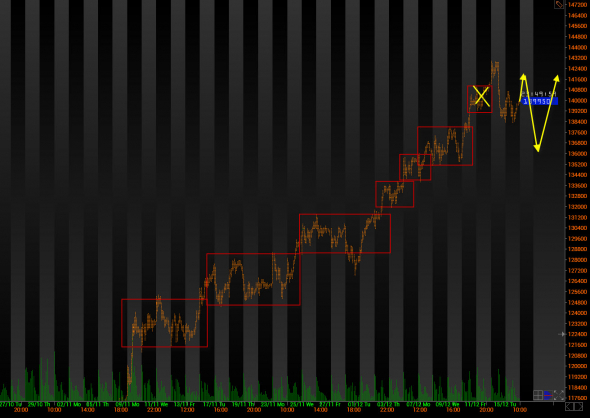

1. RTS

РТС сделал попытку тестануть зону сопротивления, но пока что все похоже больше на начало боковика, чем на разворот рынка. Сегодня жду обновления вчерашнего максимума, затем еще одного обнуления нижней границы будущего боковика.

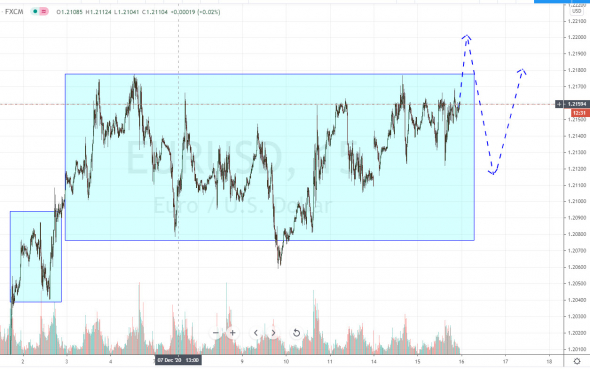

2. EUR/USD:

( Читать дальше )

Видеообзор SPX, IMOEX, Нефть, Рублебакс и немного фонда :)

- 16 декабря 2020, 00:09

- |

Тайминг 00:00 SNP500, 1:45 Мосбиржа, 4:16 Нефть, 19:12 Рублебакс, 22:10 Газпром, 31:57 Аэрофлот, 38:55 ФСК, 45:00 Детский Мир, 49:11 Лукойл, 53:24 Северсталь, 57:50 Мейл

Обзор новостей фондового рынка

- 14 декабря 2020, 19:28

- |

Еженедельный обзор рынков: 14/12/2020 — 18/12/2020г

Добрый день, уважаемые Инвесторы!

COVID-19. Несмотря на то, что FDA одобрил вакцину Pfizer/BioNTech и вот-вот должно начаться вакцинирование, вирус продолжает нарастать. Метрика положительных тестов в Нью Йорке не опускается ниже 5%, а штат Калифорния бьет рекорды по заражениям, смертям и госпитализациям. За океаном ситуация не лучше — в Германии со среды вводится «hard lockdown» минимум до 10 января, а во Франции снова рост заражений уже несколько дней подряд. Похоже в этом году главный праздник Англосаксов — Католическое Рождество, да и Новый год пройдут «at home».

Фискальные стимулы. На этой неделе вероятно начнется голосование в Конгрессе по предложению двухпартийной группы (бюджет на $908 млрд.), что не означает его автоматического принятия. По прошлым «bills» Сенат успешно проголосовал «против».

Заседание ФРС в среду 16 декабря. Многие аналитики считают, что это будет ключевым событием недели. Вопрос по сути один — будущее программы «КуЕ», конкретно — размер, длительность и структура выкупа. Команда InveStory считает, что в моменте нет смысла анонсировать новую политику — рынок на максимумах, а индекс финансовых условий от Goldman Sachs рекордно «мягкий». Логично было бы перенести это решение на январь, либо на март. Решение вероятно тоже рынку известно — размер программы без изменений ($120 млрд. в месяц), длительность до достижения целей по инфляции и безработице, структура выкупа со смещением в длинный край кривой государственных облигаций.

Хотим пожелать всем отличной и продуктивной рабочей недели!

Больше обзоров, аналитики и актуальных новостей на нашем Telegram-канале @investorylife.

Еженедельный обзор («ФИНАМ»), 14.12.2020. У участников торгов достаточно поводов для беспокойства

- 14 декабря 2020, 15:44

- |

Минувшая неделя охарактеризовалась снижением на мировых фондовых рынках. Несмотря на начавшуюся волну одобрений вакцины от Pfizer и BioNTech, в мире по-прежнему наблюдается рост заболеваемости Covid-19. Дополнительным негативным фактором, в связи с которым многие инвесторы заняли выжидательную позицию, стал факт того, что Конгресс США не смог принять решение об условиях пакета стимулов американской экономике до первоначального дедлайна 11 декабря. Неопределенности европейскому рынку добавили продолжающиеся переговоры по Brexit, а китайские площадки просели на фоне готовящихся санкций со стороны США в адрес местных чиновников.

По итогам недели Dow Jones Industrial Average снизился на 0,57%, индекс широкого рынка Standard & Poor's 500 стал легче на 0,96%, а Nasdaq Composite потерял 0,69%. Немецкий индекс DAX, в свою очередь, закрылся в минусе на 1,39%, британский FTSE 100 снизился на 0,05%, тогда как китайский CSI 300 упал на 3,48%. Долларовый индекс DXY закрылся в пятницу на уровне 90,98, прибавив за неделю 0,19%, а валютная пара EUR/USD ослабла в течение недели на 0,09%.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Инвесторы предъявляют повышенный спрос на суборды и дальние выпуски

- 14 декабря 2020, 15:40

- |

Обзор российского рынка

Долларовые долги ЕМ провели довольно бодрую неделю – российская кривая, например, сбросила 4 б. п. по доходности. Из крупных ЕМ дешевела только Турция, которая вообще является одной из немногих стран, для которых 2020 год сложился неудачно. Между тем, доходность индекса Bloomberg Barclays EM USD Aggregate Total Return, отслеживающего номинированный в долларах долг развивающихся стран, продолжает обновлять исторические минимумы. Так, в настоящий момент она снизилась до 3,6%

Неделя обошлась без новых размещений еврооблигаций от российских эмитентов. Инвесторы продолжили предъявлять повышенный спрос на суборды и дальние выпуски. Так, один из наших фаворитов – выпуск «Газпрома» с погашением в 2034 году – подорожал уже до 155% от номинала. Из новостей отметим отзыв компанией Veon по makewhole колл-опциону выпуска с купоном 3,95% и плановым погашением в июне 2021 года.

5-летняя стоимость страховки от дефолта (CDS

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал