Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опционы для новичков. Часть 1

- 12 февраля 2020, 23:14

- |

Добрый день уважаемые трейдеры.

Это первое видео из цикла опционы для начинающих. Так как у меня очень много клиентов как раз покупают роботов для опционов — они задают очень много вопросов. Теоретическая часть достаточно слабая и приходится очень много рассказывать, объяснять, как работают опционы, что в них важно, что от чего зависит – где, как, что считать. Вот и поэтому я решил создать небольшой мини-курс. Бесплатно. Абсолютно для всех желающих, кто хочет торговать именно опционами на нашей Российской бирже. Не бинарные никакие, никакой не форекс. Это настоящие поставочные опционы на нашей бирже. Почему поставочные? Поставлять они будут фьючерсы — у нас такая система на бирже. Опять же повторюсь это будут уроки простыми словами. Здесь не будет сложных терминов. Здесь не будет теоретической части из книг. Все рассказываю простыми словами. И так поехали. Что такое опцион? Опцион — это все-таки производный финансовый инструмент, то есть он, грубо говоря, виртуальный. Точно так же как и фьючерс. То есть если акции у нас выпускает какая-то компания – то их строго ограниченное количество штук. Мы торгуем реальным «товаром» — акцией, т.е. частью действующей компании. Что такое фьючерс? Фьючерс это по сути договор между двумя людьми, один из которых обязуется поставить другому «товар» по оговоренной цене и в оговоренный срок. Фактически торговля фьючерсом – это торговля договором, «бумажкой». Больше 90% фьючерсов на нашей бирже не исполняются. Перед самой экспирацией покупатели и продавцы обменивают их на деньги друг у друга. Естественно кто то остается в убытке, кто то в прибыли. Возвращаемся к нашим опционам. Опцион – это тоже «виртуальный», производный инструмент. Они бывают на акции и фьючерсы. На нашей, Московской бирже торгуются опционы только на фьючерсы. Про них и будем разговаривать сначала.( Читать дальше )

- комментировать

- ★39

- Комментарии ( 16 )

Как получить прибыть если цена не движется, идет по вашему направлению или даже если идет против вас

- 12 февраля 2020, 20:25

- |

Представьте что вы купили Сбер по текущей цене 254 и вы в выигрыше до тех пор пока цена выше 200.

То есть если цена никуда не пойдет то вы в выигрыше.

Если цена поднимется, то вы в выигрыше.

Даже если цена падает, до 200, то вы все равно в выигрыше.

Думаете это фантазия и в реальности такое невозможно?

А зря, я покажу вам как это делать с помощью опционов.

По традиции давайте на примере, но только на америке.

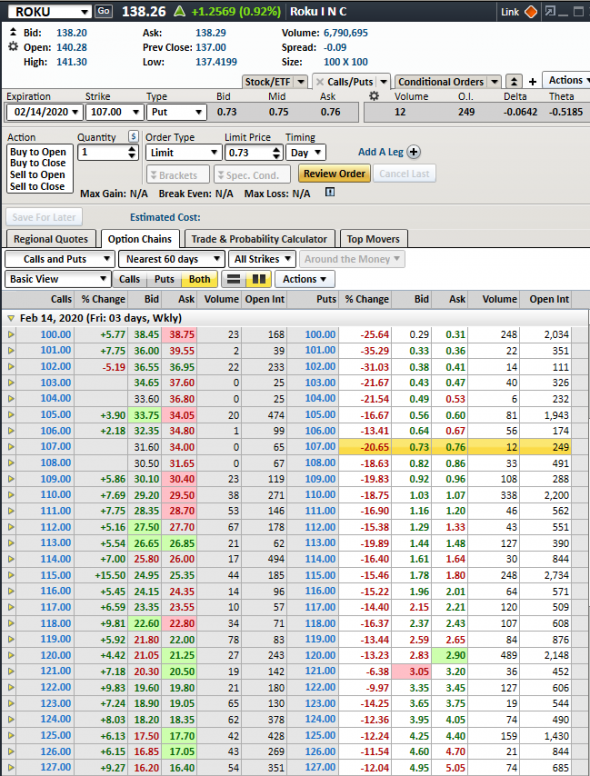

Давайте в этот раз на ROKU, вот его дневной график.

А вот и цепочка опционов на эту пятницу, то есть на 3 дня.

Смотрите акция торгуется по $138.

В опционах видим что можем продать PUT $107 по цене $0.73,

а еще видим что можем купить PUT $106 по цене $0.67.

И это все с учетом спредов.

Так давайте же продадим PUT $107 и купим PUT $106, прикарманив $6 = 100 * (0.73 — 0.67)

Продажей $107 мы берем обязанности купит акции по цене $107,

а покупкой $106 купим праву на продажу акции по $106.

Возможные исходи

1. В пятницу если закроемся выше 107 мы в выигрыше на $6

2. В пятницу если закроемся ниже 106 мы в проигрыше на $94

3. В пятницу если закроемся между 106 и 107 мы в проигрыше от $0 до $94

То есть рискуя $94 мы в выигрыше на $6 пока цена больше $107.

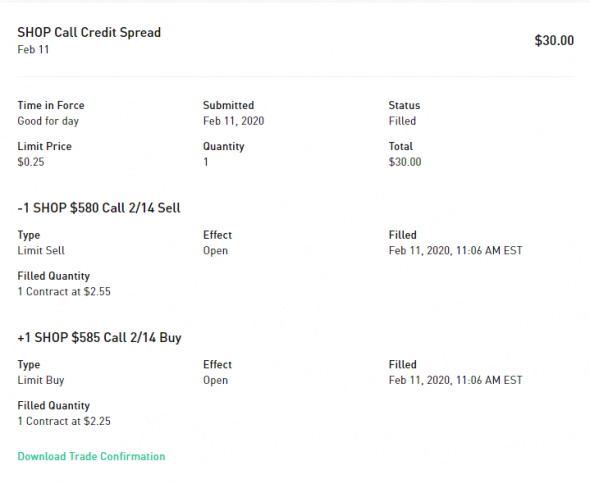

Специально для Биотехнолог-а, вот мои вчерашние аналогичные сделки

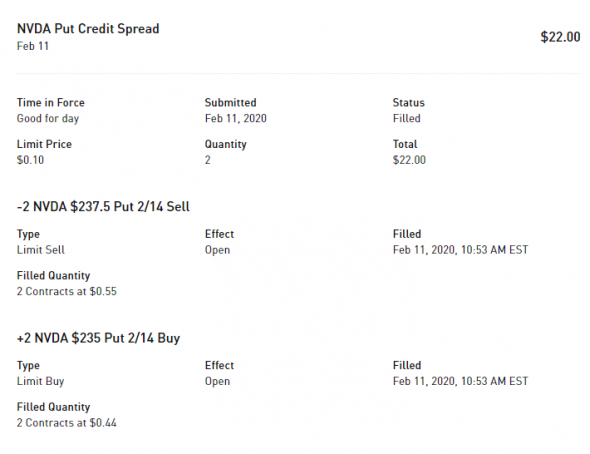

NVDA — продал 2 PUT спреда, риск $500, премия $22. Уйду в минус если цена падет ниже $237.5, сейчас торгуется по $271

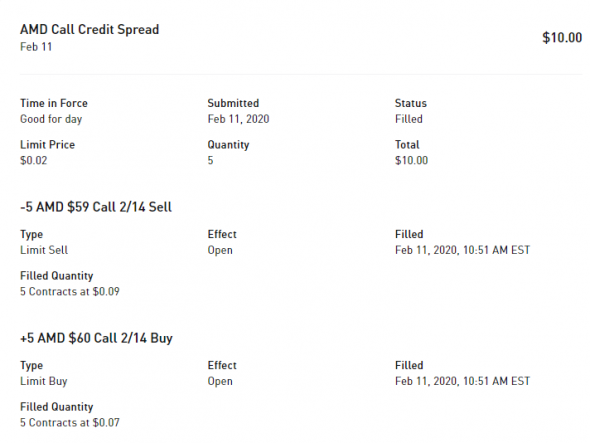

AMD — продал 5 CALL спреда, риск $500, премия $10. Уйду в минус если цена поднимется выше $59, сейчас торгуется по $54

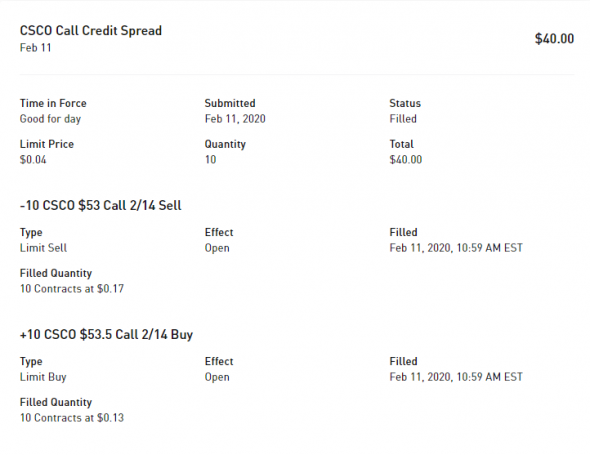

CSCO - продал 10 CALL спреда, риск $500, премия $40. Уйду в минус если цена поднимется выше $53, сейчас торгуется по $50

SHOP - продал 1 CALL спред, риск $500, премия $30. Уйду в минус если цена поднимется выше $580, сейчас торгуется по $554

Обратите внимание как SHOP открылся против меня, но я все равно пока в выигрыше.

И так, общий вчерашний риск $2000, прикарманил $22 + $10 + $40 + $30 = $102, сделки закроются в пятницу (3 дня).

То да сё. Как снял +360 % с нефти, хотя ждал больше.

- 12 февраля 2020, 19:27

- |

Мы… это тандем астролога + инвестора по типу VIP2.

На моем сайте расписано, что к чему в классификациях.

Однако терпения додержать позицию на половину… не возжелали.

Сняли мелкий профит, по 333 бакса каждому. И то хлеб.

Не устояли, взяли половину. Речь о нефти.

Конечно, когда она родимая рвалась в поднебесья, сформировав таким образом двойную вершину, мы оказались во временном убытке. В петле времени. Поскольку купили путы на март 2020, которые обозначены как апрельские, по WTI. Опционами.

Как истинный козерог, рекомендовал купить раньше, но подержать хотя бы пару месяцев, т.к. был абсолютно уверен, что бычий темп непременно сдуется, что и случилось. А Китай быков добил окончательно. Свято верили, что некуда ей расти. Мы ждали бурю! Кризис-шмызис.

( Читать дальше )

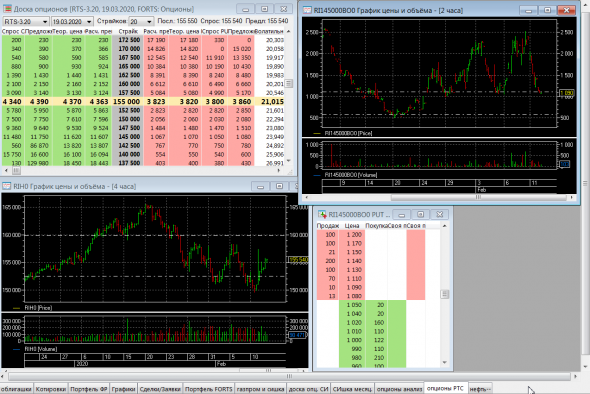

Портфель ИИС: опционная комбинация чисто по РТС.. 12.02.20

- 12 февраля 2020, 16:00

- |

расходы:

15 января куплены квартальные путы 145000 по 1160руб х 8 штук=9280руб

20 января куплены еще 6 штук уже по 580руб.=3480руб.

Итого: -12760руб..

доходы:

23.01 продажа 1шт. по 800=+800р.

27.01. продажа 1200, продажа 1400 и продажа 1600 по 1шт.=+4200руб

28.01 продажа 1шт. по 1800=+1800руб.

31.01 продажа 1шт. по 2000=+2000руб.

Итого: +8800руб.

( Читать дальше )

"Денежное колесо", звучит как печатный станок

- 11 февраля 2020, 20:47

- |

Мы знаем как купить акции по низкой цене (Naked Put), а еще знаем как обладая акции получать дополнительный доход (Covered Call).

А что если скрестить их? Алгоритм прост

1. Продаем Put пока не получим поручение на покупку

2. Продаем Call пока не получим поручение на продажу

3. Повторяем

То есть мы всегда получаем доход продавая опционы.

А риск у нас не больше чем при удержании акции.

Это называется Wheel, которая хорошо обсуждается тут

Как купить акции по цене ниже рынка и за это даже получать деньги

- 11 февраля 2020, 08:07

- |

Как? Купит акции ниже рынка? Да еще и получит деньги за это?

Да да, именно так. В опционах и еще многое возможно.

По привычке, давайте на примере.

Вот допустим решили купить акция KO (кока кола), не важно почему, важно что хотим. Он торгуется около $59.75, можем просто по-старому купить 100 акции по рыночной цене $59.75 заплатив $5975.

Скучно. А вот если бы купили по цене $56 было бы здорово.

Опционы дают такую возможность. Это продажа PUT-ов.

Например PUT $56 26-Фев стоит $0.1, если его продать то берем на себя обязательства купить 100 акции KO по цене $56 в период до 26 февраля.

И так получим, что сразу прикарманим $10 за взятия обязательства, и

1. Если в 26 февраля цена будет больше $56, то обязательства потеряет силу, мы упустили возможность покупки акции, но остались с $10 в кармане.

2. Если в 26 февраля цена будет меньше $56, то мы покупаем их по нашей желанной цене по $56, да еще и имеем дополнительно $10 в кармане.

Идея продажи PUT-ов: за дополнительную получаемую плату обмен возможности купить акции сейчас по рыночной цене на обязательство купит эти акции по определенной цене в период времени.

При какой воле скорость роста опциона CALL/PUT догонит и перегонит скорость роста БА на отрезке в 2500 пп? Такое вообще возможно?

- 10 февраля 2020, 22:12

- |

Как получить дивиденды с акции не платящий дивиденды

- 10 февраля 2020, 19:53

- |

Ну пошла серия про опционов.

Например, посмотрим компанию AMD. Это отличная компания роста, но сука не платить дивиденды. Но мы же опционшики, нам всякое дозволено ))

Цена у него сейчас около $51. Берем и купим 100 акции этого самого AMD заплатив $5100. А теперь каждый месяц продадим месячный Call опцион на него со страйком в $10 выше цены. Сейчас Call @60 Mar 13 стоит $0.50, это примерно 1% от вложений в акции. За год будет около 10% дивидендов ))

А если вдруг за месяц акция вырастет больше $60 то мы продаем 100 акции по цене нашего страйка, выйдем из сделки получив 20% за месяц. Что ж, тоже отличный результат, деньго освободились, можно искать новые возможности.

ОПЦИОНЫ - ДОСРОЧНОЕ ИСПОЛНЕНИЕ ПРОДАННОГО ОПЦИОНА, МОЖЕТ БЫТЬ ПОЛЕЗНО...

- 10 февраля 2020, 16:46

- |

(изначальный текст немного изменен вследствие некоторых комментариев)

Добрый день, опционщики!

Особенно те, кто не так давно в «это» вляпался.

Далее предполагается, что читатель знает, что:

0. Все опционы на Московской бирже существуют только на фьючерсы. Отсутствуют опционы на акции.

1. Все опционы на Московской бирже поставочные, т.е. при экспирации опцион «в деньгах» превращается во фьючерс. (Исключение — квартальные опционы на индекс и валюту, здесь происходит просто зачисление/списание вариационной маржи.)

2. Все опционы на Московской бирже американского типа, т.е. покупатель опциона может вытащить на экспирацию продавца этого опциона в ближайший клиринг, коих в сутки два (в 14.00 и 18.45 по московскому времени).

3. Если до экспирации фьючерса будет проведена дивидендная отсечка по акции, которая является базовым активом для этого фьючерса, то данный фьючерс уже торгуется с дисконтом к акции на величину этих дивидендов. Поэтому никаких сложностей с опционами на этот фьючерс из-за дивидендов нет. (В США распространены опционы на акции, там есть свои особенности).

( Читать дальше )

✅ ЕЖЕНЕДЕЛЬНЫЙ ОБЗОР ФЬЮЧЕРСНЫХ РЫНКОВ ОТ TVT (10.02.2020)

- 10 февраля 2020, 15:04

- |

Главная тема текущей недели — Газ упал до минимальных значений за десятилетие

🗣 Ведущий Александр Янюк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал