Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

НОВАТЭК – полный разбор компании + SWOT-анализ

- 30 марта 2020, 21:00

- |

Всем привет, Друзья. Сегодня хочу остановиться на НОВАТЭКе. Сделать полный разбор компании, посмотреть на финансовые показатели и провести SWOT-анализ. Полный текст разбора с графиками и дополнениями сможете прочитать в ИнвестГазете.

НОВАТЭК – крупнейший независимый производитель газа в России. Яркий представитель нефтегазового сектора. Компания занимается разведкой, добычей, производством и поставкой газа и других жидких углеводородов. В 2018 году, благодаря запуску крупного проекта «Ямал СПГ», вышла на международный рынок газа, что стало переломным моментов в трансформации НОВАТЭКа в глобальную газовую компанию.

Самая оперативная информация в моем Telegram «ИнвестТема»

НОВАТЭК стабилен в своих финансовых показателях, отсюда и незначительные отклонения в динамике. Выручка в 2019 году увеличилась на 3,7% до 862,2 млрд рублей. Значимых прорывов в 2019 году не случилось. Но все так же работает запущенный в 2018 году Ямал СПГ – высокоэффективный производственный комплекс. Также, в 2019 году завершилась сделка по продаже “Арктик СПГ 2”. За счет этой сделки компания получила 682,7 млрд рублей.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 28 )

Мудрый менеджмент БСП

- 29 марта 2020, 12:50

- |

Эти и другие полезные материалы у нас в Telegram

Готовясь разбирать показатели БСП я настраивался «уничтожать». В этом плане недостатки компании никуда не делись:

— бездарный менеджмент;

— мутные схемы в наличии; (вроде SPO, а потом обратного выкупа акций в течение полугода);

— отсутствие перспектив развития;

— отсутствие конкурентных преимуществ;

— банки одними из первых страдают в кризис.

То есть у БСП нет ни одной предпосылки, что бы успешно пройти текущий кризис, а потом восстанавливаться лучше рынка. Казалось бы плохая инвестиция по всем параметрам, но...

Банк торгуется за 0,25 капитала и 2,5 прибыли! Мне кажется подобные цены тяжело найти даже в 3 и 4 эшелоне! При этом годовые показатели довольно не плохие: вырос процентный доход, вырос комиссионный доход. Чистая прибыль меньше прошлогодней только благодаря бонусам — успешному трейдингу. Но это разовый фактор, даже хорошо, что он не искажает отчетность.

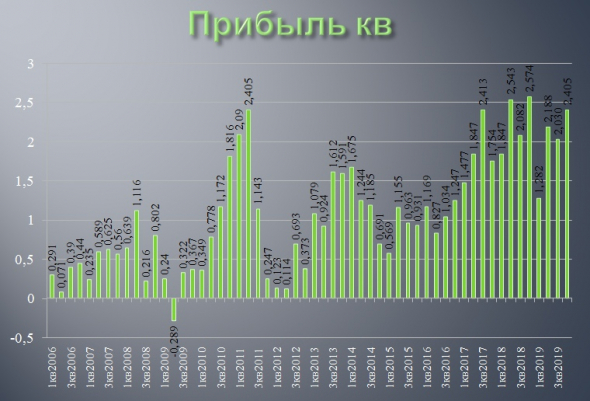

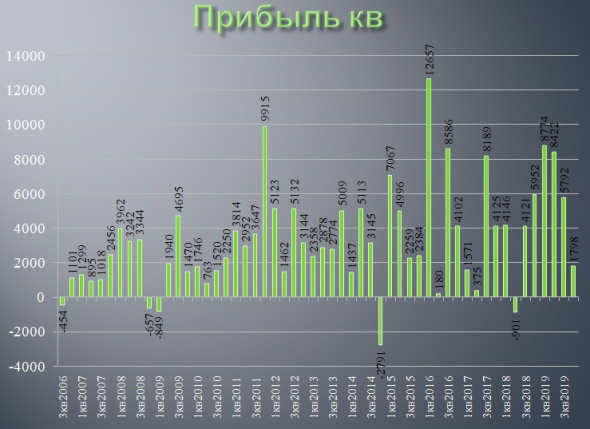

Если же посмотреть в историю немножко дальше, то видно что:

— у банка почти нет убыточных кварталов. (всего 1 убыточный квартал из 48!!)

— капитал стабильно, хоть и не быстро, растет. При этом там есть и апокалиптичный 2008 год и тяжелые 2014-2015. Может быть была докапитализация или они справились своими силами?

Даже при выплате 20% чистой прибыли(согласно дивидендной политики) банк даст 7% ДД. не густо, но и не пусто.

( Читать дальше )

Татнефть: "жирные времена" закончились

- 28 марта 2020, 14:03

- |

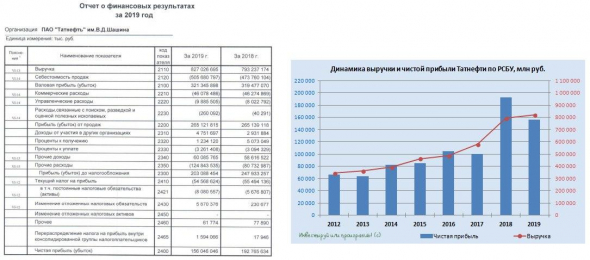

Татнефть представила бухгалтерскую отчётность по РСБУ за 2019 год:

✅ По итогам минувшего года выручка компании снизилась на 4,3% до 827 млрд рублей, прибыль от продаж осталась на том же уровне 265 млрд рублей (о чём компания предварительно сообщала ещё в январе), а чистая прибыль составила 156 млрд рублей, что оказалось почти на 20% меньше, чем в 2018 году. Инцидент с загрязнением нефтепровода «Дружба» в середине 2019 года, вкупе со снижением средних цен на чёрное золото примерно на 6% (в рублёвом выражении), стали главными факторами давления на основные финансовые показатели компании.

✅ Татнефть ожидает, что длительная фаза низких цен на нефть, вызванная развалом сделки ОПЕК+ и эпидемией коронавируса, может крайне негативно отразиться на выручке и других финансовых показателях компании, говорится в отчёте компании. Собственно, несколько дней назад я вам предлагал в своём телеграм-канале почитать пугающие прогнозы о том, что при нынешних котировках на нефть чистая прибыль Татнефти может обнулиться, а республиканский бюджет потерять около трети своих доходов.

( Читать дальше )

Лучше всяких макарон - Лечит от Covid Акрон!

- 27 марта 2020, 10:06

- |

Лечит от covid Акрон!

От автора

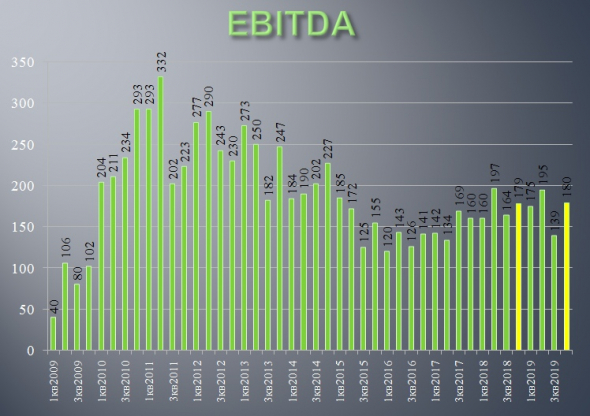

Акрон представил отчет за 4 квартал и 2019 год по МСФО. Квартальные результаты очень слабые: в два раза упала EBITDA, в 3 раза чистая прибыль. Но годовые итоги значительно лучше: EBITDA примерно на прошлогоднем уровне, чистая прибыль выросла вдвое. Ничего особенного интересного, если бы не одно «но»...

Эти и другие полезные материалы у нас в Telegram

С начала года акции компании показали лучшую динамику на всем российском рынке, да и наверняка среди мировых аналогов ей также не найдется равных. Пока голубые фишки, американские акции, второй и третий эшелон летели в бездну, капитализация Акрона выросла почти на 20%!!! Это настоящая фантастика. Вот он, оказывается, защитный актив! Не золото, не облигации, не деньги — акции производителя удобрений.

Чем же обусловлена подобная динамика? Тут сложилось сразу несколько положительных факторов, которые играют в пользу компании:

— карантин в Китае, причем сильнее всего пострадали регионы, в которых производятся удобрения. Соответственно, рынок сразу предположил падение производства и рост цен на удобрения (причем, заметьте, никто не ждет сильного спада спроса на удобрения и остановки сельхозпроизводств, в отличие от, скажем, автомобилестроения или других секторов, страдающих от кризиса. Все понимают, что от голода люди будут умирать значительно быстрее, чем от самой заразной болезни);

— девальвация рубля — тут все понятно;

— падение цен на газ!!! Четверть себестоимости удобрений, производимых компанией, — это закупка газа. Соответственно, рекордное падение цен ей очень выгодно.

Итого, компания попала в уникально удачное стечение обстоятельств: возможный рост цен на ее продукцию, усиливаемый девальвацией на фоне снижения издержек. Ситуацию удачнее придумать сложно.

Но и оценка компании на фоне такой удачи вдруг стала очень высокой! EV\EBITDA = 9 Debt\EBITDA = 2.1 P\E = 10!!!

( Читать дальше )

МТС - стабильный середняк

- 26 марта 2020, 21:41

- |

— люди точно не откажутся от интернета и мобильной связи, и прибыль компании как минимум не упадет, а то и вырастет;

— акции держатся лучше рынка и от максимумов упали всего на 15-20%, в то время как индекс сложился более чем на 30%;

— ДД 10+ % не окажется под ударом, как, например, у ЛСР или Лукойла.

Эти и другие полезные материалы у нас в Telegram

С другой стороны:

— наблюдается многолетняя стагнация количества абонентов (после продажи украинского сегмента еще -20%);

— OIBDA также растет очень слабо;

— рост выручки меньше, чем у государственного Ростелекома!

— после штрафов и выкупов акций Долг\EBITDA вырос до 1,5;

— компания последней из крупных игроков задумалась о создании экосистемы (у Мегафона она уже вовсю функционирует, Ростелеком + Теле 2 на пути создания)!!!

( Читать дальше )

ЛСР - на острие падения

- 25 марта 2020, 10:05

- |

Эти и другие полезные материалы у нас в Telegram

Все просто — прошлые показатели уже не имеют никакого отношения к текущей ситуации. Нефть по 25$ это сильнейший удар по всей экономике страны. Помноженное на мировой карантин и разрыв цепочек производств это почти гарантированное:

— снижение доходов населения;

— резкое снижение спроса и продаж.

Секторов или производств, которые текущий кризис не заденет просто не останется. Падать будут все, но застройщики будут на острие падения, их показатели обвалятся значительно сильнее.

( Читать дальше )

Тинькофф банк в осаде обстоятельств

- 25 марта 2020, 09:33

- |

Специально для ИнвестГазеты посмотрел на TCS Group, которая отчиталась по МСФО за 2019 год. В своем недавнем полном разборе Тинькофф банка, я делал обзор финансовых показателей компании на основании отчета за 9 месяцев 2019 года. Теперь дошла очередь и до консолидированного отчета. Доходы группы по итогам года выросли до 146 млрд рублей. Из них чистые процентные доходы составили 110 млрд рублей, а процентная маржа 21,6% – рекордная среди всех банков. Операционные расходы растут за счет затрат на персонал и амортизационных статей. Однако это не мешает прибыли ставить новые рекорды. Плюс 32% и 36 млрд чистой прибыли.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

( Читать дальше )

ТМК - обзор финансовых показателей за 2019 год по МСФО

- 23 марта 2020, 09:59

- |

Все предыдущие отчеты я говорил, что ТМК это очень плохая идея. И оказался абсолютно прав. Не потому, что акции упали (акции некоторых хороших компаний упали гораздо сильнее), а потому, что они не росли даже в хорошие времена эйфорического рынка на супер-позитивных новостях о сделке по продаже IPSCO!!! Фундаменталс… Конечно, стоит поаплодировать менеджменту, американские активы они сбагрили в идеальный момент. Без этой сделки, вполне вероятно, компания уже прямо сейчас шла бы на реструктуризацию.

Ну ок, ТМК была изначально плохой инвестицией. А что сейчас? А сейчас компании стало еще тяжелее. Не могу не съязвить в адрес людей, которые говорили, что развал сделки ОПЕК+ это позитив для ТМК, потому что будут «больше бурить». Ухахахах. Ну да ладно, вот факторы, которые даже по текущим ценам делают ТМК плохой инвестицией:

( Читать дальше )

Мосбиржа - вне моих приоритетов

- 22 марта 2020, 18:25

- |

Котировки обвалились, рынок волатилен, на рынке полно других интересных историй. Стоит ли в этой ситуации покупать? Приведем доводы «за» и «против». «За»:

— качественный менеджмент, качественный актив с прогнозируемыми показателями;

— казино всегда в плюсе, в моменты паник обороты растут;

— повышение ставки позитивно скажется на процентных доходах (смотри 2014 год);

— акции падали меньше рынка, это показатель качества бизнеса;

— платный мост, защитный ров и прочие преимущества монополии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал