ОфЗ

Делимобиль – новый выпуск облигаций - Ренессанс Капитал

- 06 сентября 2023, 16:25

- |

У эмитента есть кредитный рейтинг A+/ стабильный от АКРА, тональность последнего рейтингового комментария позитивная. По нашему мнению, позитивными факторами кредитного профиля являются: генерация позитивного FCF в последние 2,5 года, умеренная долговая нагрузка, умеренный объём обеспеченного долга, определённая регулятивная поддержка. Негативными факторами кредитного

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Минфин признал несостоявшимся аукцион по размещению ОФЗ-ПД выпуска 26241

- 06 сентября 2023, 16:19

- |

Ранее Минфин анонсировал проведение 6 сентября аукционов по размещению ОФЗ-ИН выпуска 52005 — его министерство также признало несостоявшимся из-за отсутствия заявок по приемлемым уровням цен.

tass.ru/ekonomika/18669495ОФЗ. Что-то идёт не так.

- 06 сентября 2023, 15:22

- |

А кстати, что с рупиями? уже 50млрд$ в них. Это вообще чьи деньги? наверняка нефтяников.

В общем обвал по ОФЗ легко потянет за собой и акции. Ибо ставку закладывают под 14-15 минимум, а значит безрисковые вложения уже выше дивидендных историй. Тем более после такого ралли последнего года.Берегите капиталы.P.S. сдаётся мне, намечается феерический шорт.

ОФЗ размещение 6 сентября

- 06 сентября 2023, 11:45

- |

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 52005RMFS;

— 14:00 — ввод цены отсечения для выпуска № 52005RMFS;

— 14:30 — 15:00 — ввод заявок на аукцион по размещению выпуска № 26241RMFS;

— 16:30 — ввод цены отсечения для выпуска № 26241RMFS.

Предлагаю цены отсечения прогнозировать.

Если кому интересно, сбрасывайте.

PS 26241 вроде поликвиднее

Как я полюбил банковские вклады и почему большинству начинающих инвесторов не нужны короткие облигации

- 05 сентября 2023, 23:30

- |

Пожалуй как и любой финансовый инструмент, сравнивают их по основным трём критериям:

- Доходность

- Риск

- Ликвидность

Если сравним доходность коротких облигаций сроком до 1 года с аналогичными по сроку вкладами, и накопительными счетами, то доходность будет примерно сопоставима, но у вкладов есть преимущество в виде необлагаемого НДФЛ порога на общую сумму вкладов примерно в 1 млн рублей. То есть если ваш капитал до 5 миллионов, и вы хотите всегда иметь скажем до 20% ликвидного кэша, то вклады для вас окажутся более выгодными. Именно поэтому начинающим инвесторам с небольшим капиталом вкладов и накопительных счетов будет более чем достаточно.

( Читать дальше )

Вечерний обзор рынков📈

- 05 сентября 2023, 19:01

- |

Курсы валют ЦБ: 💵USD — ↗️97,5383 💶EUR — ↗️104,9043 💴CNY — ↗️13,3402

▫️Российский фондовый рынок сегодня взял передышку после роста накануне — индекс Мосбиржи по итогам основной торговой сессии символично снизился на 0,14%. Хедлайнером сегодня выступили акции «Русолово» (+27,64%), вырвавшиеся на I место по оборотам.

▫️Поступления от нефтегазовой отрасли в бюджет РФ в январе-августе 2023 г. снизились в 1,62 раза и составили 4,836 трлн руб. (7,818 трлн руб. за 8 мес. 2022 г.).

▫️Минфин РФ 6 сентября проведет безлимитные аукционы по продаже государственных облигаций двух видов (с постоянным купоном и индексируемым номиналом) в объеме остатков, доступных для размещения: ОФЗ-ПД серии 26241 и ОФЗ-ИН серии 52005.

▫️Минфин РФ: ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета прогнозируется в сентябре 2023 г. в размере 279,12 млрд руб. С 7 сентября по 5 октября в 7 раз увеличиваются ежедневные покупки валюты/золота по бюджетному правилу — они составят в эквиваленте 13,15 млрд руб.

( Читать дальше )

Давление на котировки ОФЗ будет сохраняться - Промсвязьбанк

- 05 сентября 2023, 13:16

- |

Кривая продолжает становиться более плоской с ростом ожиданий более продолжительного удержания ключевой ставки на высоком уровне. Пока мы сохраняем свой прогноз по сохранению ключевой ставки в размере 12% до конца года; на текущий момент статистической информации недостаточно для пересмотра прогноза в сторону повышения ставки. Вместе с тем, к заседанию ЦБ (15 сентября) будут доступны расширенные данные по инфляции за август, которые могут повлиять на финальное решение регулятора.

Ситуация на валютном рынке также пока складывается не в пользу снижения проинфляционных рисков — сегодня ожидаем сохранения давления на котировки госбумаг.Грицкевич Дмитрий

«Промсвязьбанк»

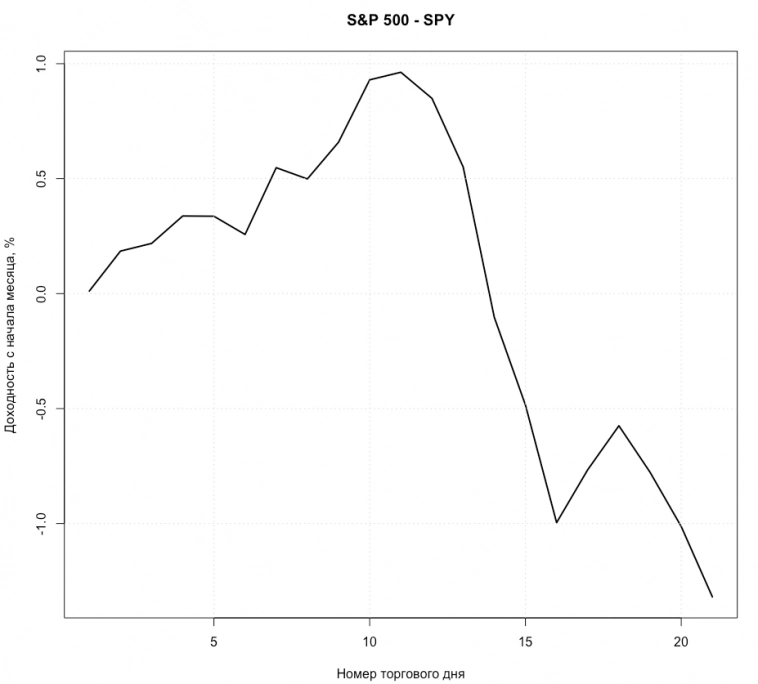

Динамика активов в сентябре? Сезонные картинки, часть 3

- 05 сентября 2023, 13:02

- |

Это 3 часть сезонных картинок, первая и вторая здесь.

Посмотрим как внутри сентября активы себя показывают.

Так вот сиплый выглядит:

Трежеря:

( Читать дальше )

ЦБ РФ может пойти на повышение ставки, если доллар приблизится к отметке 100 рублей — Аксаков

- 05 сентября 2023, 09:05

- |

Если рубль продолжит падение, приближаясь к 100 рублям за доллар, не сомневаюсь, что ЦБ еще раз поднимет ключевую ставку

При этом, по его словам, сценарий, при котором национальная валюта ослабнет до 100 рублей за доллар, маловероятен.

https://www.interfax.ru/russia/919242

Классика портфельного инвестирования портфель 60/40. Сентябрь

- 05 сентября 2023, 08:00

- |

В августе добавил в линейку публичных портфелей — портфель 60/40.

Большая часть инвестируется в акции и остальное в облигации. Недавно уже была статья посвященная такому классическому и простому распределению активов, с которого лучше начинать новичку знакомство с инвестициями, после изучения базовых терминов.

Портфель полностью закупил только ко второй половине августа. Поэтому больших расхождений по классам активов не наблюдается. Однако общая тенденция видна: акции растут, стоимость облигаций снижается. До пятого сентября отбалансирую портфель к нужному соотношению долей. По облигациям покупать буду ОФЗ 26223. Это самый короткий выпуск с постоянным купоном. Ключевая ставка вполне вероятно вырастет еще или останется прежней, поэтому лучше всего не уходить по облигациям в длинный горизонт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал