Офз

💵Инвесторы взобрались на пик

- 07 ноября 2023, 16:31

- |

Помните, как ЦБ повысил ставку с 13% аж до 15% и дал жесткий сигнал?

А многие как будто и не помнят! Несмотря на повышение ставки, ОФЗ растут в цене (см. картинку) шестой день подряд.

📌 На чем рост?

Вероятно, таким образом рынок на прошлой неделе отыгрывал идею о завершении цикла повышения ключевой ставки. Да, косвенные поводы для этого есть:

1) укрепление рубля,

2) единичное снижение недельной инфляции,

3) удаление из пресс-релиза ЦБ РФ сигнала о дальнейшем повышении,

4) высокий спрос на аукционе ОФЗ с постоянным купоном 1 ноября.

📌Где кроется подвох?

На наш взгляд, рынок слишком рано поверил в стабилизацию ключевой ставки.

Ее уровень в 15% может стать пиковым, если инфляция к концу года составит около 7%. Более вероятной выглядит инфляция в 7,5-8%. При таком значении, согласно последним ориентирам Банка России, ставка может быть повышена до 16%.

Низкая безработица (3%), рост зарплат (+15% г/г в сентябре) и доходов (+10,7% г/г в 3-м квартале) по-прежнему не позволяют потребительскому спросу существенно снизиться. Поэтому рост издержек, накопленный за последние 12 месяцев, вероятно, продолжит транслироваться в инфляцию.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ОФЗ — самый надежный инвестиционный инструмент?

- 07 ноября 2023, 14:02

- |

📄ОФЗ — самый надежный инвестиционный инструмент

Сначала разберёмся что такое вообще облигации?

Облигации или бонды — долговые ценные бумаги, которые выпускают государство или компании.

Инвестор, покупая облигации, дает деньги в долг на определенный срок.

За использование денег инвестора эмитент выплачивает проценты или на инвесторском — купоны.

📊Какие бывают виды облигаций?

🟠По типу эмитента: государственные (ОФЗ — облигации федерального займа), муниципальные, корпоративные и номинированные в иностранной валюте.

🟠По срокам займа: краткосрочные (1-3 года), среднесрочные (3-7 лет), долгосрочные (7 и более лет).

Важные элементы облигаций

🟠Фиксированная номинальная стоимость. Сумма основного долга, которую получает инвестор при наступлении срока погашения. Обычно номинальная стоимость — 1000 рублей.

🟠Купон — практически то же самое, что и дивиденд у акций. Процент, который выплачивают инвестору за использование его денег. Чаще всего по ОФЗ купон выплачивается 2 раза в год.

( Читать дальше )

❗️Время долгосрочных облигаций ❗️

- 07 ноября 2023, 14:01

- |

Ключевая ставка 15% годовых, может до конца года будет даже немного повыше. Но очевидно, что уже в 2024 году она будет ниже. Инфляцию с высокой вероятностью к выборам усмирят, дальше снижение ключа и рост облигаций с постоянным купоном.

Посмотрел какие сейчас есть варианты, чтобы отыграть эту идею, список даю ниже 👇

Основные условия:

1. Максимально надежные и ликвидные долгосрочные облигации. Остановился на ОФЗ, в корпоратах не вижу смыла под такую идею

2. С постоянным купоном, естественно)

3. Без амортизации и оферт

▪️ОФЗ-26230 (RU000A100EF5)

Эфф. дох-ть к погашению — 12,5%

Цена за одну ценную бумагу ≈ 690 рублей без учета НКД

▪️ОФЗ-26240 (RU000A103BR0)

Эфф. дох-ть к погашению — 12,5%

Цена за одну ценную бумагу ≈ 670 рублей без учета НКД

▪️ОФЗ-26221 (RU000A0JXFM1)

Эфф. дох-ть к погашению — 12,5%

Цена за одну ценную бумагу ≈ 755 рублей без учета НКД

▪️ОФЗ-26238 (RU000A1038V6)

Эфф. дох-ть к погашению — 12,5%

Цена за одну ценную бумагу ≈ 635 рублей без учета НКД

▪️ОФЗ-26243 (RU000A106E90)

( Читать дальше )

Дефицит бюджета РФ за 9 месяцев меньше оценок Минфина на 247 млрд руб — Казначейство

- 07 ноября 2023, 13:03

- |

Дефицит федерального бюджета РФ за январь — сентябрь 2023 года составил 1,451 трлн рублей при предварительной оценке Министерства финансов РФ в 1,698 трлн рублей. Об этом сообщается в материалах Федерального казначейства РФ.

Ранее Министерство финансов сообщало, что объем доходов бюджета РФ, по предварительной оценке, в январе — сентябре 2023 года составил 19,734 трлн рублей, что соответствует объему поступления доходов за аналогичный период 2022 года. Расходы же составили 21,432 трлн рублей, превысив показатели аналогичного периода прошлого года на 9,7%.

По данным Казначейства, доходы федерального бюджета за 9 месяцев 2023 года составили 19,734 трлн рублей, а расходы — 21,185 трлн рублей.

Согласно федеральному закону «О федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов», доходы федерального бюджета в 2023 году должны составить 26,13 трлн рублей (17,4% ВВП), а расходы — 29,05 трлн рублей (19,4% ВВП). Таким образом, дефицит федерального бюджета должен составить 2,92 трлн рублей, или 2% ВВП. В октябре этого года министр финансов РФ Антон Силуанов в интервью телеканалу Asharq News Bloomberg заявил, что дефицит российского бюджета в 2023 году будет чуть больше 1% ВВП.

( Читать дальше )

ОФЗ против ОФЗ

- 05 ноября 2023, 07:16

- |

ОФЗ 26238 затарил по 64%.Считаю в перспективе интереснее текущих вкладов.

Посмотрел динамику данных 17 летних ОФЗ в 22 году.

Лои были в феврале 22 года — 60% от номинала.

Хаи в августе 22 — 85 %

Купон 35,4 (7,1%) руб

Купил по 600 руб.

Продал по 850 руб+ 35 руб купон = 885 руб

Доходность около 48% за 6 месяцев.

В качестве альтернативы смотрим 4 летки - Офз 26226

Лои 80%, Хаи 98%.

Купон 7,95% (39,64 руб).

Купил за 800 руб, продал за 980 руб + 39 руб купон=1019 руб.

Доходность около 28% за 6 месяцев.

Разница 20%, но риск по 17 леткам в 13 раз выше.

Доходность актуальна, только если товарищ закрыл позу на хаях. На текущий момент цена ОФЗ упала опять на лои рынка и доходность там только купон — 7,1% годовых.

Какие варианты действий, если будет вариант Турции с гипером и многолетней ставкой выше 20%?

Это в РФ фантастика, а как же 90 годы?

Короче, я просто логику не понимаю, зачем брать такие длинные ОФЗ?

Может расчеты не верны? я юрист, а не математик. Вклады считаю на калькуляторе вкладов. Нормального калькулятора по ОФЗ нет.

( Читать дальше )

Обзор рынков: 12 пакет санкций укрепит рубль и ОФЗ

- 04 ноября 2023, 18:47

- |

Еженедельный обзор рынков:

— Санкции – эпизод 12. Любимые грабли инвесторов в иностранные акции

— Рубль продолжает укрепление

— Появился спрос на государственный долг в России

— Американский рынок резко отскочил

— Государственные облигации США дорожают

Последняя неделя октября вселяет надежду, похоже, спрос начинает охлаждаться и пик инфляции пройден

- 03 ноября 2023, 19:10

- |

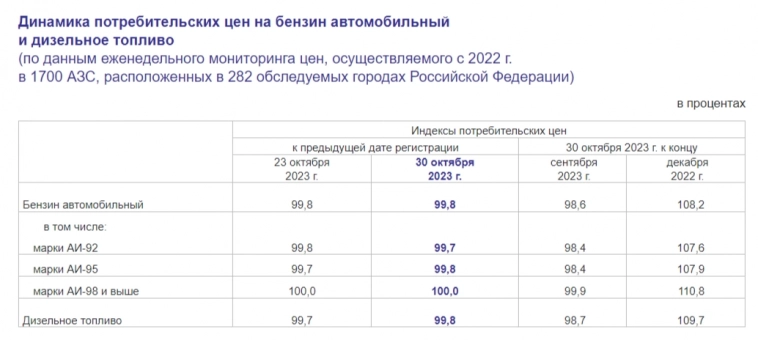

Ⓜ️ По последним данным Росстата, за период с 24 по 30 октября индекс потребительских цен вырос на 0,14% (прошлые недели — 0,24% и 0,15%), с начала октября — 0,83%, с начала года — 5,47% (годовая же составляет 6,7%). Это минимальный рост за последние шесть недель, конечно, это позитивный момент для экономики, но темпы инфляции всё равно остаются крайне высокими. На данное снижение повлиял ряд мер принятый правительством и ЦБ:

✔️ Укрепление ₽. Требование о продаже валютной выручки отдельными экспортёрами заработало с 16 октября и на сегодняшний день $ торгуется по 93₽, аналитики ждут курс в диапазоне 85-90₽.

✔️ Ужесточение ДКП. Банк России 27 октября 2023 г. принял решение повысить ключевую ставку на 2%, до 15% годовых (это уже 4 подряд повышение ставки). Помимо этого опубликованный прогноз от ЦБ даёт чёткий сигнал, что в декабре ставка может быть повышена до 16% (внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%)

( Читать дальше )

Обзор рынков за неделю (27 октября – 2 ноября): Компании и ведомства подводят итоги октября

- 03 ноября 2023, 16:59

- |

▫️Банк России сообщил о состоянии международных резервов страны на 27 октября: $575,5 млрд ($573,2 млрд неделей ранее). Объём ФНБ на 1 ноября 2023 г. составляет 13 541 231,5 млн руб., или 9% ВВП, что эквивалентно $145 224,4 млн, информирует пресс-центр Минфина.

С 24 по 30 октября 2023 г. инфляция в России составила 0,14% (неделей ранее – 0,24%), сообщает Росстат. Инфляция на конец периода в годовом выражении – 6,69% по данным Минэкономразвития.

▫️В четверг, 2 ноября, на сайте Минфина США была опубликована информация о новом пакете антироссийских санкций. Главным образом ограничения затронут «АФК Система» и её структуры, несколько российских банков («Русский стандарт», Почта Банк и др.), «Арктик СПГ-2» и СПБ Биржу, перспективы работы которой сейчас активно обсуждаются в сети. Заявленная цель санкций – противодействие организациям и лицам связанным с российским ВПК и ОПК.

▫️1 ноября Министерство финансов РФ провело два аукциона по размещению ОФЗ-ПД выпусков № 26244RMFS (размещённый объём: 70,649 млрд руб.; выручка: 67,220 млрд руб.;) и № 26238RMFS (размещённый объём: 19,456 млрд руб.; выручка: 12,964 млрд руб.). СМИ отметили рекордную за 7 лет доходность, по обоим выпускам она составила 12,5% годовых.

( Читать дальше )

Что происходит?

- 03 ноября 2023, 16:58

- |

На прошлой неделе я планировал, что буду докупаться 16-18-летками, после того, как они просядут на повышении ставки.

На то, что доходность вырастет на 2% я, конечно, не рассчитывал, но на 1% — вполне надеялся.

Три недели назад кто-то сливал 238-е ОФЗ — стояли на продажу большие заявки, и это было нормально на фоне ожидаемого повышения.

А сейчас-то что происходит?

Почему их сегодня при ставке 15% скупают уже дороже, чем по 13%?

Самое простое, что приходит в голову, это что рынок считает, будто ставки скоро пойдут вниз

(или кто-то с большими деньгами знает это точно).

Поделитесь своим мнением!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал