Офз

Странный сегодня день...или "наш дом - дурдом"

- 28 августа 2019, 21:12

- |

Поскольку армагеддонить нефть и сипи стало немного бессмысленно, начали армагеддонить рупь. АААААААААААААААА, на растущей нефти он падает, что же будет, когда упадёт нефть? Рубль услышал и назло всем чутка отыграл назад, но уже на падающей жиже. Если серьёзно, этой штуковине (индекс гос.облигаций) ещё некоторое время расти, как минимум, нужно перебить прошлогодние хаи. А пока так, серьёзного падежа деревяхи не ждите.

Разоблачители добрались до второго номера рейтинга Романа Андреева. Ну чо, до первого осталось чуть-чуть, тем более Тимофей Мартынов был признан главным околорыночником Смарт-лаба (после меня, ессно). Ждём громких разоблачений.

Ну и доставили обсуждения, какая женщина нужна трейдеру. По мне, такая же, как и не трейдеру)

Какая жена — идеальная?

— Идеальная жена высотой по пояс и с квадратной головой

— Ну высотой по пояс понятно для чего, а зачем голова-то квадратная?

— Да чтоб пиво можно было поставить

- комментировать

- ★6

- Комментарии ( 22 )

Рубрика "Обзор финансовых рынков" - Санкции, пошлины и мягкая денежная политика!

- 26 августа 2019, 18:58

- |

ОФЗ

- 26 августа 2019, 16:47

- |

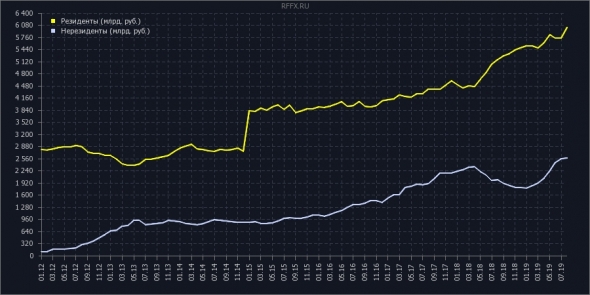

общий обьем: +3.6% (8608 млрд. руб. против 8309 в июне)

нерезиденты: +1% (2584 млрд. против 2559)

резиденты: +4.8% (6024 млрд. против 5750)

( Читать дальше )

Итоги недели 22.08.2019. Курс доллара, нефть и другие рынки

- 22 августа 2019, 17:09

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Юань резко падает к новым минимумам, ждём реакции Трампа и рынков

- 22 августа 2019, 12:22

- |

Думаю в течение текущей сессии это будет иметь ключевое значение для рынков, но пока ситуация с основными индикаторами выглядит неопределённой, но очень неустойчивой в плане аппетита к риску. Из очевидных трендов, только возобновление роста к своим историческим максимумам российского долгового рынка. Причины этому — снижение геополитического негатива в отношении России, стабильная нефть, низкая инфляция. Соответственно, благодаря сильному спросу на долговые инструменты Минфина и началу налогового периода при общей стабилизации мировых рынков мы увидели существенную коррекцию в курсе доллара.… но если ситуация на мировых рынках стремительно ухудшится чему есть объективные предпосылки, доллар может вновь направиться тестировать уровень 67,00 руб.

( Читать дальше )

Трампнаш? (российские рынки после вчерашнего заявления)

- 21 августа 2019, 21:15

- |

Вчера:

«Президент США Дональд Трамп в ходе переговоров с румынским президентом Клаусом Йоханнисом в Белом доме предложил вернуть Россию в G8, назвав такой формат более уместным. Об этом сообщил Bloomberg.

«Если кто-то сделал предложение вернуть Россию в группу, то к этому нужно отнестись серьезно», — рассказал Трамп. Присутствие России в «Большой восьмерке» является «целесообразным» предложением, добавил он.

Также Трамп заявил, что удержание России «в гетто санкций толкает ее в объятия Пекина, агрессивные проявления которого все более заметны в кризисе в Гонконге». «Большая семерка» должна принять Россию и снова стать «Большой восьмеркой».»

Сегодня:

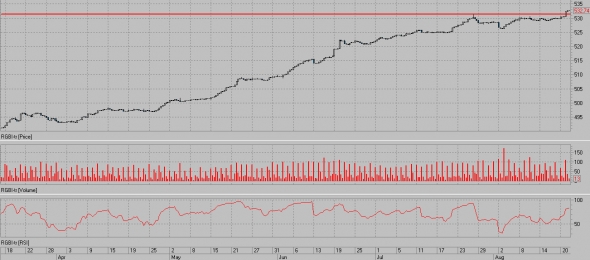

Новый исторический максимум по гос.облигациям

Ну и рубль слегка укрепился(пара доллар/рубль открылась с гэпом вниз)

Слава Трампу! АллаЯВбар!

Закрепление боковой динамики

- 21 августа 2019, 15:30

- |

Российский рынок акций

Рынок акций спокоен и виден переход к боковой динамике даже в снижавшихся бумагах (АЛРОСА, ФСК, Россети, МТС). На фоне отскока по американскому рынку и отказа США от углубления конфликта с Huawei непосредственно сейчас нет и серьёзного внешнего негатива. Нефть стабильна. Интерес к дивидендным выплатам поддерживает многие бумаги, среди наиболее интересных разовых тем – Норильский Никель. В ЛУКОЙЛе подведены итоги оферты, коэффициент выкупа оказался довольно высоким, лишь немного не дотянув до 50%. Слабая отчётность в Магните может привести к дальнейшему расхождению спреда между ним и Х5.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,0-7,2%, USD 2,0-2,1%, по недельным — RUB 7,0-7,3%, USD 2,0-2,2%.

Рынок облигаций

Российский долговой рынок остаётся спокойным. Кривая ОФЗ ни на ближнем, ни на дальнем конце не подвергалась существенному давлению со стороны продавцов, несмотря на девальвацию рубля. ОФЗ-26230 торгуется вблизи максимумов, пытаясь закрепиться выше отметки 104,00%. Ожидания снижения ставок как со стороны ФРС США, так и со стороны ЦБ РФ, а также мягкая риторика ЕЦБ, плюс позитивные прогнозы по рублёвой инфляции играют все вместе в пользу дальнейшего снижения доходностей. Ощущение рукотворности периодически происходящих стрессов и коррекций на рынках позволяют избегать активного «бегства в качество».

( Читать дальше )

Июль отчет.

- 17 августа 2019, 17:04

- |

Отчет июль 2019

На рынке становится все жарче… Почти все выплатили дивиденды, немного осталось на август, на счетах есть наличность, но до августа не собираюсь ничего покупать. А там скорее ОФЗ, неспокойно, и я в ожидании хорошей распродажи. Спешить нет смысла, просто жду.

Личная ситуация с финансами позволяет, и я отошёл от плана в лучшую сторону. На ИИС в июле сделал взнос 25тр. А Пенсионный по плану 5тр.

ИИС состав портфеля (тот же, только больше кэш)

Система ао – 14% - 8500шт

Русгидро – 21% – 202 000шт

Мечел ап — 6% – 300шт

ВТБ ао — 12% – 1800 000шт

Сбербанк п – 6% – 150 шт.

ОФЗ 26210 — 31%- 197 шт.

Кэш – 20% от портфеля

Взял 4 фьючерса на SI, в ожидании падения рубля.

Покупок не делал. Кэш увеличился. На счет поступило 25 т.р. за июль еще чуть вырос. Мечел после дивидендов ушел в убыток.

Основной счет.

Ростелеком – ап (17%) – 1 500шт.

Газпром — (18%) – 620 шт.

Мосбиржа (6%) – 350 шт.

( Читать дальше )

Соотношение ММВБ и MCFTR

- 16 августа 2019, 17:09

- |

ММВБ за год: 2261->2628=16%

MCFTR за год: 3288->4055=23%

Т.е. дивидендная доходность индекса = 7%

Но доходность ОФЗ тоже 7%!

Что из этого следует?

Рынок ждет сохранения рублевой цены акций на длительном интервале.

То есть удешевление цены акций в размере инфляции в реальном выражении!

Судя по ставке ОФЗ средняя ожидаемая инфляция — тоже около 7%, пусть даже 5%.

То есть ожидается падение реальной доходности компаний в 1,6 раза через 10 лет! (1,05^10=1,6)

Я не верю в это, все что у нас делается — в угоду крупному бизнесу и его доходам.

Из этого следует справедливое значение ММВБ: около 4000 как минимум. Не будем удивляться когда это случится.

Парируйте?

Кто разбирается в иностранных рынках, как дела обстоят там?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал