Офз

Прогноз по рублю до конца 2018 года

- 31 августа 2018, 16:54

- |

В недавнем прямом эфире своём я давал прогноз по рублю до конца года.

Если кратко, то в сентябре может быть стабилизация нашей валюты, а вот ближе к декабрю рубль скорее всего опять ослабнет — с новой силой.

Для начала давайте посмотрим — а кто главный виновник, так сказать, слабости нашего любимого всеми рублика? ))

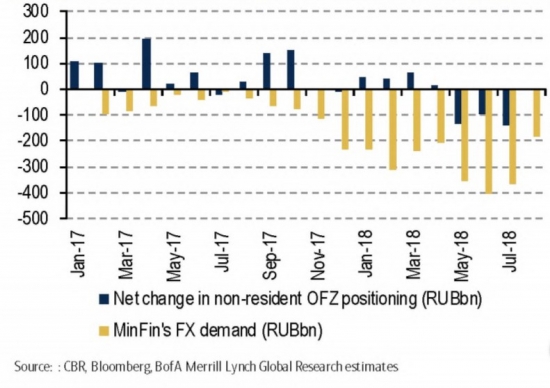

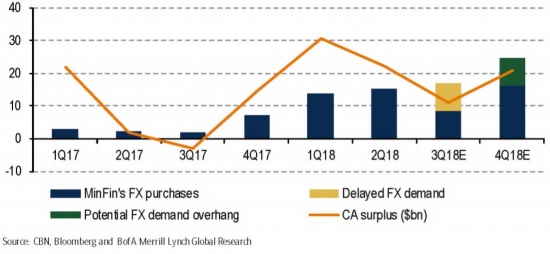

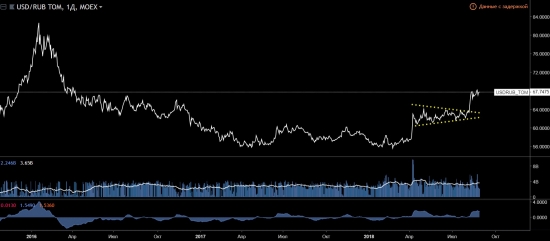

Весь год минфин РФ закупал валюту — что стало одной из причин провала рубля наравне с оттоком капитала с развивающихся рынков, а также с санкциями и прочими спекуляциями.

Вот график «подрывной» деятельности нашего минфина ))

Как мы видим отток нерезов из ОФЗ тоже сыграл роль — но только начиная с мая и намного меньше удар нанёс по рублю.

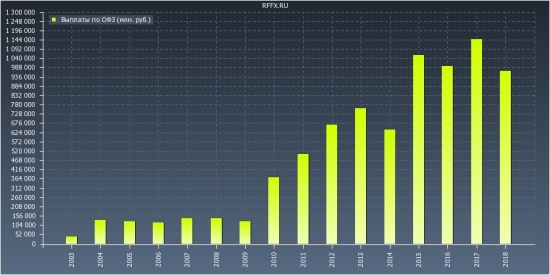

Сейчас минфин пообещал снизить закупки валюты, что как раз и поможет стабилизации цен, но планы по году он не отменил — а значит весь этот объём отложенный придется на конец 2018 года — а там и максимальные выплаты по внешнему долгу (смотрите видео по ссылке выше).

В общем, хеджируемся господа, кругом Враги )

- комментировать

- ★3

- Комментарии ( 11 )

Итоги недели 30.08.2018. Выступление Путина. Курс доллара и нефть

- 30 августа 2018, 19:59

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Доллар или рубль?

- 30 августа 2018, 13:03

- |

Адекватный курс рубля, каков он?

Итак, сначала нужно разобраться, адекватен ли текущий курс рубля текущей коньюнктуре? У Алексея Кречетова сбалансированный курс получается на уровне 70 рублей за доллар. Я в своих прогнозах придерживаюсь похожих значений.

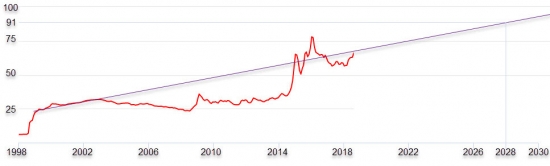

В свое время (2014-2015 годы) вычислял сбалансированный курс на основе денежной массы и размера инфляции. Затем понял, что будущий курс можно просто экстраполировать на основе динамики изменения стоимости доллара в период с середины 1999 года по начало 2003.

По всей видимости, в эти годы была не велика спекулятивная составляющая и курс рубля медленно и стабильно падал к доллару. Никто уже специально не сдерживал его падения, но инвестиции в экономику еще не хлынули рекой.

( Читать дальше )

Риски покупки ОФЗ (брокер Открытие)

- 29 августа 2018, 21:42

- |

Насколько я понимаю риск эмитента в ОФЗ минимальный?

По сути, остается только риск просадки (при повышении ключевой ставки) и риск брокера. Риск просадки готов принять, по рискам брокера не совсем ясно. Что делать если брокер обанкротится и не пропадут ли бумаги?

Депозитарий Открытия является отдельным юр лицом или аффилирован к брокеру?

Вообще стоит связываться или продолжать хранить деньги на вкладах?

Разница в ставках между вкладами и ОФЗ чуть более 1% (по сути плата за риск). Осталось понять, насколько высок этот риск.

Результаты размещения ОФЗ-ПД № 25083RMFS на аукционе 29 августа 2018 г.

- 29 августа 2018, 15:07

- |

Минфин России информирует о результатах проведения 29 августа 2018 г. аукциона по размещению ОФЗ-ПД выпуска № 25083RMFS с датой погашения 15 декабря 2021 г.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 24,955 млрд. рублей;

— размещенный объем выпуска – 13,219 млрд. рублей;

— выручка от размещения – 12,986 млрд. рублей;

— цена отсечения – 96,8510% от номинала;

— доходность по цене отсечения – 8,26% годовых;

— средневзвешенная цена – 96,8979% от номинала;

— средневзвешенная доходность – 8,25% годовых.

www.minfin.ru/ru/document/#

размещение офз

- 29 августа 2018, 14:11

- |

О результатах размещения ОФЗ выпуска № 25083RMFS

на аукционе 29 августа 2018 г.

Минфин России информирует о результатах проведения 29 августа 2018 г. аукциона по размещению ОФЗ-ПД выпуска № 25083RMFS с датой погашения 15 декабря 2021 г.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 24,955 млрд. рублей;

— размещенный объем выпуска – 13,219 млрд. рублей;

— выручка от размещения – 12,986 млрд. рублей;

— цена отсечения – 96,8510% от номинала;

— доходность по цене отсечения – 8,26% годовых;

— средневзвешенная цена – 96,8979% от номинала;

— средневзвешенная доходность – 8,25% годовых.

прошло неплохо потрясений нет полет нормальный

Новости от БонДовика. Облигации

- 29 августа 2018, 04:20

- |

Минфин завтра проведёт аукционы по размещению облигаций с целью финансирования государственного бюджета. Ведомство предложит ОФЗ 25083 на 15 млрд руб. с погашением практически через три года. Доходность составляет 8.2% годовых. Выбор хороший, тем более что трехлетняя срочность не окажет никакого давления на другие бумаги, как думают многие, поскольку облигация практически полностью размещена, она очень любима среди управляющих компаний и банковских казначейств. Если потребуют премию, то давление будет исключительно на этот выпуск и не более. Сегодня день довольно спокойный на рынке, однако новости о разных военных конфликтах может спровоцировать нервозность. Кстати, появилась информация, что Германия рассматривает возможность финансовой помощи Турции, которой, кстати, нужно вернуть долги в размере до $180 млрд (с учётом долга компаний итд) при минимальных валютных резервов. Новость хорошая, но при сохранении давления со стороны США, она является бессмысленной. Также хочу вам еще раз напомнить, если вы покупаете облигации на сроке три года, то:

— покупайте облигации первого эшелона с премией не менее 50 базисных пунктов относительно ОФЗ = 8.7% (рейтинг ВВ+ или ВВВ-);

— покупайте облигации второго эшелона с премией не менее 50-100 базисных пунктов = 8.7-9.2%. (рейтинг ВВ- и ВВ).

@bondovik

Краткий обзор по рублю

- 28 августа 2018, 18:39

- |

Какие факторы тут играют:

1. ЦБРФ отказались пока от закупки валюты, чтобы поддержать немного рубль (ну по факту перестали так усердно его мочить )) ).

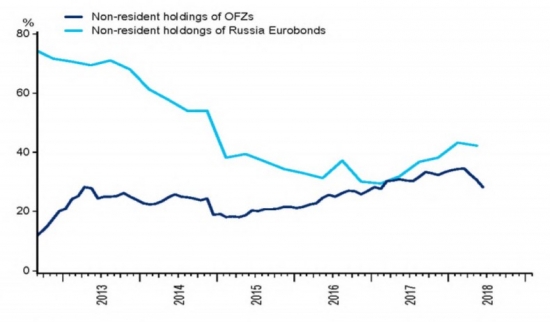

2. Иностранные инвесторы уже продали ОФЗ наших на 350 млрд. рублей в период с марта по июнь 2018 года.

3. Скорее всего продажи продолжатся в ближайшие месяцы — потенциал есть:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал