Офз

Диалоги о фьючерсах на ОФЗ. Часть 1: ценообразование, доходность и ответы на вопросы

- 11 августа 2017, 18:38

- |

* Во 2 части мы подробно разберём кейсы, на которых можно заработать с помощью ОФЗ и фьючерса на ОФЗ.

Ценообразование и доходность

Вы хотите вложиться в облигации, но зарубежный рынок Вам неинтересен, а ценообразование корпоративных бондов кажется Вам дремучим лесом? Тогда добро пожаловать на рынок ОФЗ и фьючерсов на ОФЗ, где Вы можете не бояться кредитного риска, низкой ликвидности и прочих опасностей.

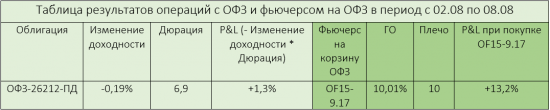

Многим инвесторам до сих пор торговля облигациями кажется непонятной. Друзья, на самом деле, это даже проще, чем торговля акциями! Покупая облигацию, весь Ваш доход формируется из купонных платежей, их реинвестирования и изменения цены бонда (будем разбирать облигации с постоянным купоном, а они одни из самых ликвидных). Цена облигации имеет обратную зависимость от рыночной доходности, а чувствительность цены к изменению доходности называется дюрацией. Таким образом, Ваш финансовый результат от покупки бонда (в % от вложенного капитала):

ФР = -Дюрация * Изменение доходности + Доходность облигации * Срок инвестирования в годах

( Читать дальше )

- комментировать

- ★53

- Комментарии ( 17 )

Минфин занимает про запас

- 10 августа 2017, 20:59

- |

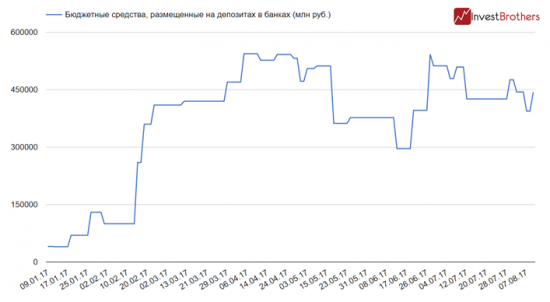

Вчера Минфин провел два удачных аукциона по размещению ОФЗ, где привлек в общей сложности около 39,8 млрд рублей, однако эти средства были направлены не на финансирование дефицита бюджета, а на депозиты в банки.

Вчера, 09 августа, Министерство финансов разместило облигации федерального займа на общую сумму в 39,8 млрд рублей, но пока эти деньги не нужны ведомству. В этот же день Минфин передал банкам 150 млрд рублей для размещения их на депозиты сроком на 35 дней. Если 100 млрд из них – это средства, которые поступили с ранее открытых вкладов и министерство просто пролонгировало их, то другие 50 млрд были получены по средствам других операций, в том числе и от продажи ОФЗ.

Доходность по гособлигациям составляет 7,98%-8,03%, а размещает Минфин под 8,5%. На разнице процентных ставок за 35 дней он сможет заработать около 27 млн рублей.

Резюме

Традиционно летом расходование средств бюджета идет не такими большими темпами, что периодически приводит к профициту. Поэтому, вполне возможно, что на текущий момент министерство справляется собственными силами. Однако из-за неопределенности вокруг санкций и возможности их дальнейшего ужесточения стоит заранее к ним приготовиться и запастись средствами на случай существенного падения спроса на российский долг.

( Читать дальше )

Итоги недели 10.08.2017. Выход на свободу Удальцова. Курс доллара и нефть

- 10 августа 2017, 20:03

- |

Новости оппозиции (выход на свободу Удальцова и интервью Ходорковского)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото

( Читать дальше )

ОФЗ vs фьючерсы на ОФЗ

- 10 августа 2017, 12:51

- |

На днях собираюсь написать статью о различии торговли ОФЗ и фьючерсами на ОФЗ, а также о возможностях, которые открывают эти инструменты перед инвестором. Хочу сделать пост как можно более информативным и полезным для читателей-инвесторов.

Поэтому, если Вы собираетесь торговать этими инструментами, уже торгуете ими или Вам просто интересно разобраться, пишите свои вопросы в комментариях к этому посту, а я отвечу на них в своей статье!

Всем хорошего дня и прибыльных торгов:)

Минфин России 09.08.2017 разместил ОФЗ 26222RMFS и 26221RMFS, спрос значительно превысил предложение, объем размещен полностью.

- 10 августа 2017, 10:37

- |

Минфин России 09.08.2017 разместил ОФЗ 26222RMFS и 26221RMFS, спрос значительно превысил предложение, объем размещен полностью.

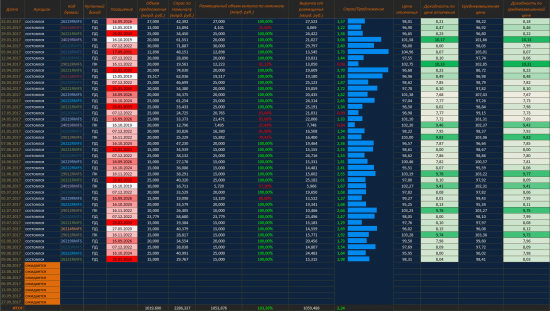

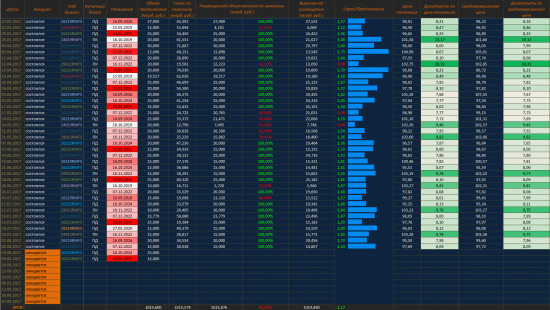

Детали размещения представлены в таблице.

constantcapital.ru/category/obligacii/

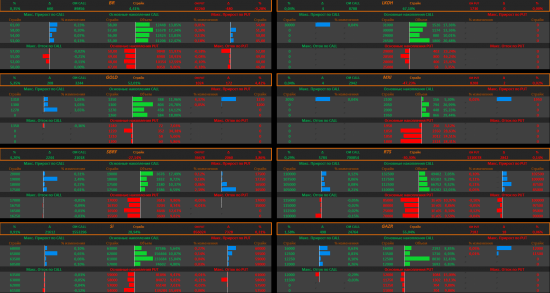

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инс-103/

( Читать дальше )

Размещение ОФЗ + RGBI + ФНБ/РФ + ЗВР

- 09 августа 2017, 18:53

- |

Было предложено два выпуска ОФЗ, оба с постоянным купонным доходом. ОФЗ-ПД серии 26222 в объеме 25 млрд рублей и ОФЗ-ПД серии 26221 на сумму 15 млрд рублей.

ОФЗ 26222 с погашением 16 октября 2024 года, купон 7,1% годовых

ОФЗ 26221 с погашением 23 марта 2033 года, купон 7,7% годовых

Итоги:

ОФЗ 26222

Спрос превысил предложение в 1,6 раза. Итоговая доходность 7,98%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26222 с погашением 16 октября 2024 года составила 96,0242% от номинала, что соответствует доходности 7,98% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 25 млрд рублей по номиналу при спросе 40,991 млрд рублей по номиналу и объеме предложения 25 млрд рублей по номиналу, то есть спрос превысил предложение в 1,6 раза. Выручка от аукциона составила 24,483 млрд рублей.

( Читать дальше )

Аукцион ОФЗ - вестник судьбы длинных госбондов

- 09 августа 2017, 16:43

- |

Сегодня Минфин разместил очередные ОФЗ: ОФЗ 26222 (7 лет) и ОФЗ 26221 (16 лет) в объеме 25 млрд руб. и 15 млрд руб. соответственно. В последние дни наблюдается коррекция длинных доходностей вверх, так что высокий спрос на размещаемые гособлигации может сдержать этот рост. В свою очередь, доходности коротких госбондов снижаются из-за сохраняющего избытка ликвидности у банков. В итоге кривая доходности ОФЗ стремится к нормальному виду на текущей неделе, но данный процесс может замедлиться по итогам сегодняшних аукционов.

Новости о накаливании ситуации между КНДР и США сократили риск-аппетит многих инвесторов, отправляя их в «тихие гавани» типа американских бондов и золота. Эскалация конфликта может отпугнуть некоторых инвесторов от вложения в развивающиеся рынки. Такое развитие ситуации способно поднять «длинный» хвост кривой доходности ОФЗ, в котором сидит значительная часть нерезидентов. Накалённые отношения между КНДР и США могут потянуть курс

( Читать дальше )

Российские банки снова принялись покупать ОФЗ

- 09 августа 2017, 12:57

- |

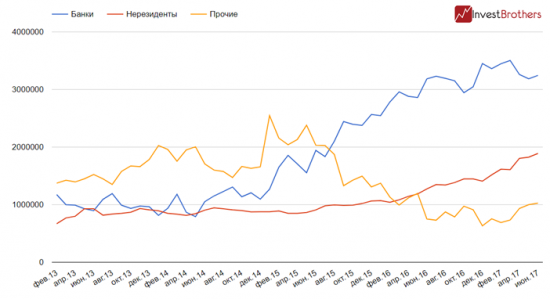

Российские банки после двухмесячного сокращения инвестиций в ОФЗ решили пополнить свои портфели гособлигациями нашей страны.

Согласно данным Центрального банка, вложения кредитных организаций в ОФЗ выросли за май почти на 60 млрд рублей. Таким образом, в их портфелях аккумулировалось долговых бумаг на 3,2 трлн рублей. В общей сложности по итогам весны 2017 г. рынок облигаций федерального займа оценивался в 6,2 трлн рублей, то есть банки контролировали около 53% рынка. Однако их доля заметно снизилась по сравнению с декабрем 2016 г., тогда, на кредитные организации приходилось 62,8%.

С тех пор портфель ОФЗ российских банков похудел на 205 млрд рублей, в то время как нерезиденты увеличили свои вложения на 482 млрд. Прочие участники рынка также покупали государственные облигации – нарастив свои инвестиции на 394 млрд рублей.

Напомним, что май является наихудшим месяцем года после января по объему спроса. По сравнению с апрелем он упал почти на 150 млрд рулей или на 36%. И если в апреле рынок “выехал” за счет нерезидентов и прочих участников, то в мае вклад внесли все. Причем иностранцы и банки вложились примерно одинаково с разницей в 5,4 млрд.

( Читать дальше )

Минфин России 09.08.2017 проведет аукцион по размещению облигаций 26222RMFS и 26221RMFS на сумму 40 млрд. руб.

- 09 августа 2017, 10:08

- |

Минфин России 09.08.2017 проведет аукцион по размещению облигаций 26222RMFS и 26221RMFS на сумму около 40 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26222RMFS (дата погашения 16 октября 2024 года) в объеме 25 000 000 000 (двадцать пять миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26221RMFS (дата погашения 23 марта 2033 года) в объеме 15 000 000 000 (пятнадцать миллиардов) рублей по номинальной стоимости.

таблица размещение - http://constantcapital.ru/category/obligacii/

UEDRUB

( Читать дальше )

Котировки облигаций на смарт-лабе

- 08 августа 2017, 23:33

- |

Тимофей Мартынов давно рекламирует форум акций/облигаций, рассказывает как много инфы он туда закачивает и сколько на это тратится времени. В связи с этим решил воспользоваться данной информацией для поиска ОФЗ для вложений как альтернатива депозиту.

Решил посмотреть графики ОФЗ и сравнить их доходности.

По максиму доходности выбор пал на ОФЗ 29006.

Читаю описание на СЛ smart-lab.ru/q/bonds/SU29006RMFS2/

Указано — размер купона 56,89 руб.,

Захожу на сайт Мосбиржи www.moex.com/ru/issue.aspx?board=TQOB&code=SU29006RMFS2

В спецификации указано- купон 52,90 руб.

С доходностями в %% то же несовпадение с Мосбиржей.

Соответственно график ОФЗ, где они выводятся все вместе, а также таблица сравнения — некорректны.

Смотрю дальше: smart-lab.ru/q/bonds/SU24018RMFS2/

Написано: «Облигация ОФЗ 24018 стоит сейчас 1 009.0 руб или 100.90% от номинала. Облигация будет полностью погашена по номиналу 2017-12-27. Если вы купите одну облигацию сейчас, то вы заплатите продавцу накопленный купонный доход 11.75 руб, а следующий купон вам будет выплачен 2017-12-27 в размере 52.16.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал