Офз

На фоне повышения ключевой ставки до 21% котировки ОФЗ 26238 снизились до 49,578%

- 25 октября 2024, 21:33

- |

- комментировать

- Комментарии ( 7 )

Поможем Минфину

- 25 октября 2024, 16:35

- |

Я застал время когда купоны не облагались налогом.

Согласитесь звучит странно дать деньги государству в долг и потом с выплат от государства по этому долгу снова отдавать часть денег государству.

Этакий замаскированный пониженный процент. Когда дал в долг например под 16%, а оказывается от этих 16 потребуется ещё налог 13% вычесть.

Согласны ли вы, что если государство вновь уберет этот налог, то размещения ОФЗ пойдут на ура?

Объем инвестиций нерезидентов в ОФЗ в сентябре вырос на 59 млрд рублей

- 25 октября 2024, 16:20

- |

Объем инвестиций нерезидентов в ОФЗ в сентябре 2024 года увеличился на 59 млрд руб., или на 4,6%, до 1,447 трлн рублей, сообщается на сайте ЦБ РФ.

Прирост инвестиций нерезидентов в ОФЗ в сентябре стал максимальным с сентября 2021 года, когда он увеличился на 79 млрд рублей.

➖Нерезиденты наращивают инвестиции в российское госбумаги второй месяц подряд (в августе — на 44 млрд рублей, или на 3,3%). В результате за два месяца они увеличились на 103 млрд рублей, или на 7,7%, вернувшись примерно на уровень апреля текущего года (1,452 трлн рублей на 1 апреля).

➖Объем рынка ОФЗ в сентябре увеличился на 252 млрд рублей, или на 1,2%, до 20,983 трлн рублей.

➖В результате доля нерезидентов в ОФЗ в сентябре выросла до 6,9% (максимум с 1 апреля, когда она составляла 7,1%) с 6,7%.

t.me/ifax_go/13767

Снижение ставки возможно только при снижении инфляции. Те кто ожидают, что инфляция вырастет или сохранится, не могут ожидать снижения ставки — Заботкин

- 25 октября 2024, 15:37

- |

ВЫСОКАЯ КЛЮЧЕВАЯ СТАВКА ГОРАЗДО БОЛЬШЕ ВЛИЯЕТ НА ЗАМЕДЛЕНИЕ ИНФЛЯЦИИ, ЧЕМ НА СНИЖЕНИЕ ЭКОНОМИЧЕСКОГО РОСТА — НАБИУЛЛИНА

УСТОЙЧИВОЕ СНИЖЕНИЕ ИНФЛЯЦИИ СТАНЕТ СИГНАЛОМ ДЛЯ НАЧАЛА СНИЖЕНИЯ СТАВКИ, НО СРОКИ ЭТОГО ПОКА НАЗВАТЬ СЛОЖНО — НАБИУЛЛИНА

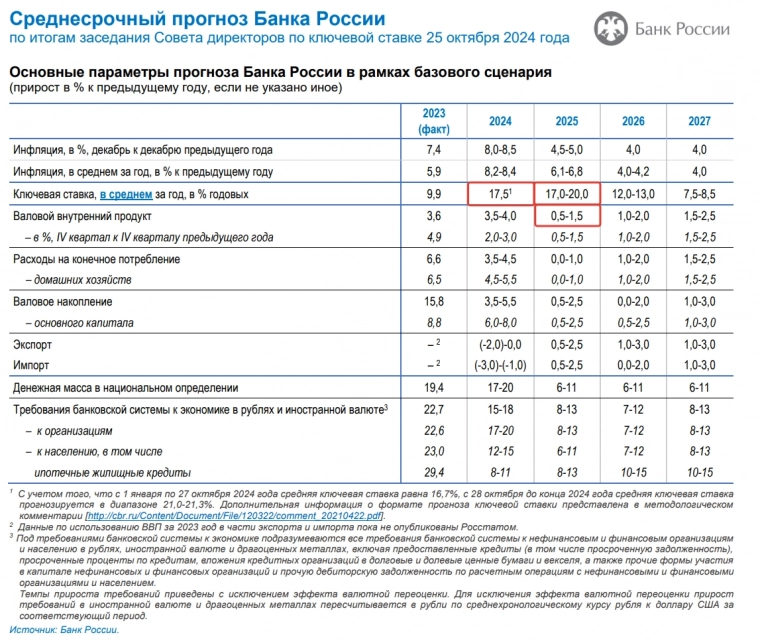

Где ловить ОФЗ в 2025. О чём нам говорит обновлённый среднесрочный прогноз ЦБ.

- 25 октября 2024, 15:22

- |

Ключевые моменты.

— Средняя ставка на 2024 повышена до 17,5%, что предполагает возможное повышение 20 Декабря (уверен банки в кредиты это заложат уже как свершившийся факт, что в итоге позволит савку фактически не поднимать)

— Средняя ставка на 2025 повышена до 17-20%, быстрого и сильного снижения ждать не стоит. Первый квартал будет, скорей всего, выше 20%.

При такой средней ставке Минфин так сможет в 2025 спокойно дальний конец занимать под 18-19% доходность.

Для понимания сейчас ОФЗ длиннее 10 лет (на такой срок Минфин делает акцент при займах) дают 16,2-17,2% доходности.

ОФЗ 26247 и ОФЗ 26243 по 17,2% (14,5 и 13,5 лет до погашения соответственно)

ОФЗ 26246 и ОФЗ 26248 по 17,1% (11,4 и 15,6 лет)

Минимальная доходность пока у ОФЗ 26238 текущая доходность 16,2%, одними купонами доходность 14,2%

— Прогноз по инфляции на 2025 повышен до 4.5-5%. Тарегет ЦБ в следующем году достигать в планах нет.

— И главное (что не изменилось). Прогнозируется сильное замедление роста ВВП на 2025. до 0,5-1,5%. Учитывая жёсткость ДКП, скорей всего, будет ближе к 0,5%, а может и ниже. Т.е. проклинать ЦБ будут всё больше. Что же, таков путь.

( Читать дальше )

Банк России рассматривал повышение ставки выше 21% — Набиуллина

- 25 октября 2024, 15:16

- |

Превышение инфляции цели в 4% не означает, что клювевая ставка не работает. Без ее роста, цены были бы еще выше — Набиуллина

Будем "еще более консервативно" реагировать на проинфляционные риски — Набиуллина

- 25 октября 2024, 15:15

- |

- Повышение утильсбора окажет «заметное» влияние на инфляцию.

- Предварительные данные за сентябрь указывают, что процесс замедления спроса пока не получил продолжения.

- Разрыв выпуска в экономике не уменьшается даже на фоне некоторого ослабления спроса.

- Мы сохраняем приверженность цели в 4%, несмотря на значительное отклонение инфляции от нее в этом году.

Для снижения инфляции необходимы значительно более жесткие денежно-кредитные условия в 2025 году — Набиуллина

- 25 октября 2024, 15:05

- |

- Инфляция в следующем году составит 4-4,5%, в 2026 году — стабильные 4%

- НА ТЕМПАХ РОСТА ЦЕН В БЛИЖАЙШИЕ МЕСЯЦЫ СКАЖЕТСЯ ПОВЫШЕНИЕ УТИЛИЗАЦИОННОГО СБОРА — НАБИУЛЛИНА

- ЦБ НЕ НАБЛЮДАЕТ ПРИЗНАКОВ ЗАМЕДЛЕНИЯ ИНФЛЯЦИИ — НАБИУЛЛИНА

📉 ОФЗ усилили падение после повышения ЦБ ставки, индекс RGBI обновил минимум с марта 2022 года

- 25 октября 2024, 14:35

- |

Индекс RGBI упал до 98,95 пункта, что на 0,25% ниже уровня на закрытие предыдущего дня. Негативная динамика основного индикатора сектора рублевых гособлигаций связана с тем, что большинство участников рынка прогнозировало повышение ставки ЦБ лишь до 20% годовых при сохранении «жесткого» сигнала регулятора относительно дальнейшей денежно-кредитной политики. По фату же рынок получил ключевую ставку в 21% годовых и сохранение «жесткого» сигнала регулятора, что не исключает ее дальнейшее повышение, к чему рынок был не готов, и, соответственно, данный сценарий не был учтен в текущих ценах ОФЗ.

Инфляция складывается существенно выше июльского прогноза Банка России — Пресс релиз ЦБ

- 25 октября 2024, 13:34

- |

Инфляция складывается существенно выше июльского прогноза Банка России. Продолжают увеличиваться инфляционные ожидания. Рост внутреннего спроса значительно опережает возможности расширения предложения товаров и услуг. Дополнительные бюджетные расходы и связанное с этим расширение дефицита федерального бюджета в 2024 году имеют проинфляционные эффекты. Требуется дальнейшее ужесточение денежно-кредитной политики, для того чтобы обеспечить возвращение инфляции к цели и снизить инфляционные ожидания. Банк России допускает возможность повышения ключевой ставки на ближайшем заседании. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,5–5,0% в 2025 году, 4,0% в 2026 году и будет находиться на цели в дальнейшем.

В сентябре текущий рост цен с поправкой на сезонность увеличился до 9,8% в пересчете на год после 7,5% в августе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал