ПОРТФЕЛЬ

Сберегатель рекомендует обратить внимание на дивитикеры (сентябрь 2019г)

- 29 сентября 2019, 11:33

- |

Параметры фильтрации

ДД2018 = Дивидендная Доходность при выплате дивидендов за 2018г

NetDebt\EBITDA = соотношение Чистого Долга к EBITDA

EV\E = соотношение Честной Стоимости предприятия к его Чистой Прибыли

EV\EBITDA = соотношение Честной Стоимости предприятия к его EBITDA

BV\P = соотношение Балансовой Стоимости предприятия к его Капитализации

Для вычислений использованы данные LTM.

+++

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 35 )

Трейдерская нирвана

- 28 сентября 2019, 20:07

- |

«Если вам обещают быстрые доходы,

быстро говорите «нет»». — Уоррен Баффет

17 апреля опубликовал пост: https://smart-lab.ru/blog/534121.php о переходе от ежедневной торговли к стратегии buy & hold. И не откладывая осуществил этот переход.

Сначала пальцы чесались от желания понажимать на кнопки. Потом успокоились, а сейчас — просто нирвана!

Новости — побоку, советчики — побоку, РБК — в виде привычного фона, не более.

Твиты Трампа, курсы валют, решения ЦБ и даже взрывы на нефтепромыслах и уж, тем более, индикаторы и фигуры теханализа — все это никак не влияет на торговлю.

А торговля заключается в перебалансировке портфеля 1 раз в квартал. И закупках на падениях с потенциалом не менее 10%.

Пренебрежимо малая доля портфеля (около 1%) выделена под контртренд с целевым профитом в 3% чистыми. Уровни сделок подсчитываются автоматически и выставляются в виде стопов, не требующих дальнейшего вмешетельства.

Таких завершенных сделок (то есть покупка и продажа с прибылью) за рассматриваемый промежуток времени было всего 9. Профит составил 7500 р.

( Читать дальше )

Риски ETF и как их минимизировать.

- 28 сентября 2019, 10:27

- |

- Основной риск ETF — дефицит ликвидности

- Диверсификация и покупки без левериджа помогают снизить его

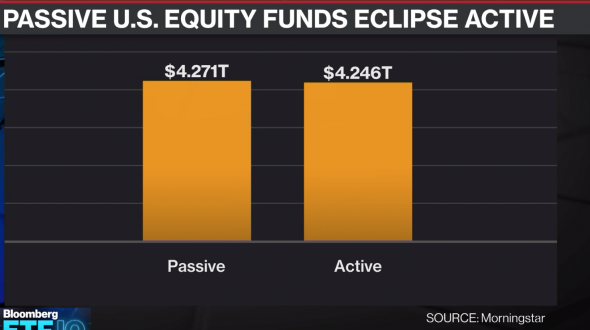

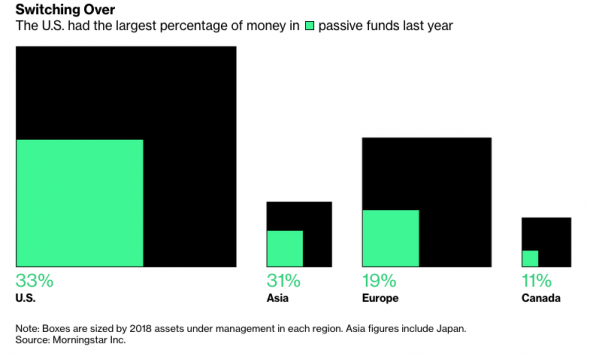

Наиболее сильны их позиции в США и Азии:

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 27 сентября 2019г

- 27 сентября 2019, 22:45

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Мои ответы на вопросы коллеги dekab1

- 26 сентября 2019, 06:19

- |

smart-lab.ru/blog/563872.php

=

Я лично готов вложиться в тот же сбер, как самую ликвидную бумагу российского рынкапомимо сбера есть ещё полсотни ликвидных фишек на ммвб

и не нужно забывать про диверсификацию

фишек с высокой див доходностью предостаточно

smart-lab.ru/q/shares_fundamental/?field=div_yield

( Читать дальше )

Портфель. Давайте разберемся...

- 25 сентября 2019, 19:30

- |

Принимается любая критика относительно состава портфеля и веса акций, просто интересна аргументация.

Что не так и в чем сила брат?)

Сам портфель

smart-lab.ru/q/watchlist/AleksandrSH/7835/

Портфель виртуальный, мой личный портфель другой, хотя и есть 80% сходства.)

Хеджирование портфеля ОФЗ фьючерсами - собственный опыт

- 25 сентября 2019, 19:20

- |

Всем привет!

В этом посте хотел бы поделиться своим опытом хеджирования портфеля ОФЗ при помощи фьючерсов.

Скажу сразу, что портфель был сформирован когда цены на бонды были намного ниже, и купонный доход от них превышал банковский депозит.

Хеджирование применялось для уменьшения убытков от падения цен из-за возможных санкций наших американских партнеров.

Ниже привожу резюмированный итог работы: что понравилось и что не понравилось.

Понравилось:

- Снизилась волатильность портфеля

Не понравилось:

- фьючерсы являются абсолютным неликвидом, поэтому для сделок по более-менее приемлемой цене нужно ждать в стакане маркетмейкера. Сделки в вечернюю сессию абсолютно исключены.

- деньги замороженные в хедж уменьшают прибыльность портфеля примерно на 1% (а может и больше)

- возможно из-за технических особенностей брокера через мобильный терминал не проходили сделки по OFZ15 — приходилось совершать сделки голосом

- клиентские менеджеры брокеров совершенно не разбираются в хеджировании ОФЗ фьючерсами, так как, с их слов, портфельные управляющие не занимаются подобными вещами. Впрочем, отсутствие знаний не помешало менеджерам предложить мне семинар по этой теме (примерно за 5000 руб). Обращения за поддержкой в соответствующий отдел ММВБ остались без ответа. Пришлось разбираться во всем самому.

- хедж необходимо перерассчитывать каждые 3 месяца

- при росте цен ОФЗ необходимо довнесение средств для ГО, то есть портфель не является пассивным источником дохода

- не самая простая формула для расчета количества фьючерсов (очень помог самодельный скрипт на питоне), кроме того, ряд параметров для формулы необходимо брать с других сайтов (типа rusbonds или futofz). На сайте есть калькулятор для хеджа в экселе, но к нему, на мой взгляд, некорректно написана инструкция, кроме того, есть сомнения в правильности его работы.

Не надо бояться играть на бирже

- 25 сентября 2019, 12:20

- |

Когда перед бережливым и предусмотрительным человеком встаёт вопрос «Как и где хранить сбережения ?» — он без колебаний выбирает банковский вклад.

И это верный выбор, особенно если ставки по вкладам достаточно высокие и вклады застрахованы в ССВ.

Но наступает такой момент, когда сберегатель уже не уверен в том, что вклад в нац.валюте убережёт его накопления от обесценивания.

Накопления в нац.валюте могут обесцениться изза инфляции и\или девальвации (снизится покупательная способность накоплений).

Когда сберегатель ощущает риск обесценивания накоплений — он начинает метаться в поисках новых инструментов, которые могли бы защитить его накопления.

Выбор таких инструментов невелик, хотя по сравнению с СССР или с ранней РФ — это целый арсенал.

( Читать дальше )

Как просто посчитать денежное выражения риска позиций в портфеле.

- 24 сентября 2019, 18:08

- |

Когда я только начинал, я торговал только технический анализ и практически всегда на 5 минутном графике. Я сначала определял, где будет стоп, а потом рассчитывал количество контрактов.

Но когда я перешел к старшим таймфремам и иной системе принятия решений я столкнулся с тем, что теперь мой портфель стал наполняться совершенно разными классами продуктов от акций до опционов на процентные ставки. И столкнулся с тем, что стало сложно для стопов рассчитывать количество контрактов, так как везде разная стоимость шага и порой иные обозначения, как например в сое или трежариес (там шаг меряется в дробях). Пересчет занимал время и повышал вероятность ошибки. И я нашел для себя очень простое и элегантное решение — я стал все считать от notion value. Notion value (NV) — это полная стоимость инвестиционного класса. Например, NV фьючерса РТС около 171 тыс рублей (столько стоит в полном выражении коктейль из входящих в него акций). А NV фьючерса на медь — 62500$, на нефти 58000$. Если я продаю пару AUDJPY, то минимум NV будет 25000 австралийских долларов. А NV опциона в деньгах на акции равен стоимости страйка помноженное на сто. Информацию о NV можно всегда найти на сайте биржи, где этот продукт торгуется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал