ПРОГНОЗ

ФРС повысит ставку в марте

- 06 марта 2017, 14:38

- |

В минувшую пятницу глава ФРС Джанет Йеллен на своей пресс-конференции заставила поверить участников рынка в повышения ставки уже на ближайшем заседании федрезерва, который состоится 14-15 марта. Уже практически не осталось ни кого, кто не уверен в повышении ставки на ближайшем мартовском заседании. Рынок на данный момент оценивает перспективы повышение ставки на заседании 14-15 марта почти в 90%. Если с вопросом повышения ставки федрезервом почти решен, то остается еще один важный вопрос- какие инструменты использовать и когда?.. Мы считаем, что предстоящая неделя будет неделей коррекции для доллара США, после бурного роста на ожиданиях повышения ставки ФРС. В основном свои потери к доллару отыграют такие валюты, как японская иена, евро, британский фунт и в меньшей степени рубль. Кроме валют еще золото не упустить свой шанс на небольшое восстановление. План торговли на перед предстоящем заседанием ФРС, которое уже состоится на следующей неделе, прост. Дождаться коррекции по доллару, а после покупать его.

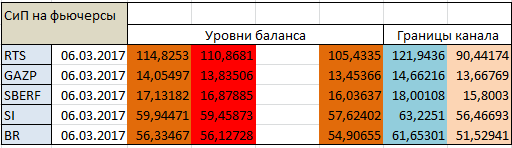

Авторский индикатор уровней спроса и предложения 06.03.2017

- 06 марта 2017, 11:50

- |

Фонда РФ

Форекс

Новостной фон сегодня нейтральный, по календарю практически белый лист. Интересные новости способные серьезно толкнуть цену на всех валютах выйдут в четверг. К тому же сегодня понедельник, а значит рынки начинают только определяться с направлением движения. В добавок, сегодня первый день после опционной экспирации. Обычно я рекомендую в этот день постоять в стороне.

По Евро у нас есть недельный уровень на 1.0581. Посмотрим как он будет отрабатываться. Большие наборы объемов есть по обе стороны от цены. Один из них я обозначил как сильный уровень. Фунт открылся в новом контракте практически на нижней границе канала хэджеров. И все бы это было не страшно, если бы не одно НО! Я вижу очень редкий сигнал который говорит о запрете торговли этим инструментом на два ближайших дня. Как показала история, при появлении этого сигнала была очень большая вероятность не отработки долговых паттернов. Поэтому будьте осторожны. Предлагаю эти два дня переждать.

( Читать дальше )

Экономический дайджест 05.03.2017

- 05 марта 2017, 22:11

- |

На российском рынке пара доллар/рубль на прошедшей неделе вновь изменилась незначительно. В разметке движения с прошлогоднего январского максимума 86 появилась некоторая многовариантность, однако я продолжаю ожидать значимой восходящей коррекции в ближайшее время. Для подтверждения её развития желательным будет пробой уровня 60.62. Варианты долгосрочных разметок здесь. Закрытие недели — 58.23. Индекс РТС на прошедшей неделе вновь снизился, закрыв неделю на уровне 1108.26. Я продолжаю считать, что он закончил (заканчивает) последнее подразделение конечного диагонального треугольника, после чего должно последовать снижение к уровням 873 — 968 (разметка здесь). В индексе российских государственных облигаций очень похоже на завершение большой третьей волны роста с декабря 2014 года. Здесь имеются дивергенции на дневных и недельных графиках. Закрытие недели — 418.92.

Мировые рынки

( Читать дальше )

Шортящим S&P500 посвящается, или истинные цели S&P500 (долгосрочно)

- 05 марта 2017, 16:49

- |

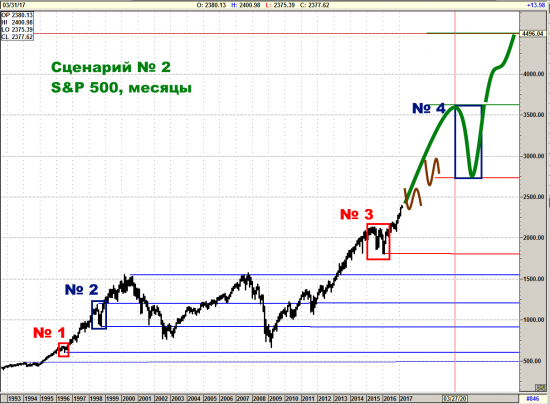

Ввиду многочисленности голосов в пользу неминуемого, скорого и просто обязательного падения фондового рынка США, возникла идея посмотреть на ситуацию не снизу вверх, как это принято у дауншифтеров, а сверху вниз, как это предпочитают иные.

И вот что обнаружилось.

Итак, материализация бреда на тему, куда идет S&P 500? И главное, – в какие сроки?

Сценарий № 1

Отработка интервала в овале № 2 идентична по смыслу теханализа движению в овале № 1.

В этом случае завершение роста произойдет в диапазоне 2490–2550 в июле-августе 2017 г. После этого рынок будет планомерно снижаться в течение 2-х лет в зону 1500–1800, где и будет найдена опора для будущего.

Отмеченное как № 3 соответствует в прошлом номеру 1. Ну а 4, разумеется – номеру 2.

В этом варианте цель текущего движения 3600 к марту 2018 г. (подвариант март 2019 г.). По ходу действа следует ждать пару заметных размашистых проторговок. Вероятно, вокруг уровня 2500, а также в диапазоне 2600–2900.

После коррекции от 3600 к 2700 последует восхождение с выходом к 4500–4600 к марту 2020 г. (подвариант март 2023 г.)

Затем 2–3-летний спад с целью достижения уровней, тяготеющих к 2500.

( Читать дальше )

Глава ФРС сообщила о возможном повышении процентной ставки в марте

- 04 марта 2017, 22:37

- |

Подробнее на Рамблер/финансы… https://finance.rambler....soobschila-o-vozmozhnom/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал