Пандемия

Интересные имена среди производителей масок

- 23 июля 2021, 11:44

- |

Что говорит об ужесточении масочного режима?

Белый дом и Центр по контролю и профилактике заболеваний США вновь обсуждают возможность введения масочного режима для вакцинированных граждан. Инфекции, связанные с новым штаммом коронавируса “дельта”, быстро распространяются по всей стране, и ежедневно выявляется более 40 000 новых случаев (по сравнению с минимумом в 11 000 в июне). Темпы вакцинации также снижаются по всей стране, упав примерно до 500 000 в день, в то время как количество госпитализаций достигло уровней, невиданных с начала весны.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Shopify - секретное оружие малого бизнеса

- 20 июля 2021, 12:08

- |

На этой неделе СПБ Биржа запустила торги акциями одного из лидеров мировой электронной коммерции канадской Shopify. Что представляет собой инвестиционный профиль компании?

Shopify помогает малому и среднему бизнесу с помощью несложного конструктора и готовых шаблонов создавать онлайн-магазины. Компания вышла на IPO еще в 2015 году при оценке в $1,3 млрд и в первый год почти не привлекала внимания инвесторов. Через 6 месяцев после начала торгов акции упали на четверть.

Во время пандемии спрос на интернет-торговлю резко увеличился, что привело к значительному росту доходов и стоимости компании. Сейчас Shopify стоит $179 млрд (68 место в мире по капитализации). Журнал Barron's поместил ее в список компаний, которые в ближайшем будущем вслед за Facebook смогут достичь стоимости в $ 1 трлн.

Аргументы за покупку Shopify

1.Очень быстрый рост доходов. Shopify увеличила выручку с $400 млн в 2016 году до почти $3 млрд в 2020 году. Количество клиентов с конца 2019 года увеличилось в 2,5 раза и составило 1,75 млн человек.

( Читать дальше )

Диверсифицируемся. Стоит ли добавлять в портфель авиацию?

- 12 июля 2021, 20:27

- |

Пандемия серьезно повлияла и на эту отрасль, поскольку количество полетов резко сократилось. Фактически, в 2020 году объем авиаперевозок упал почти на 70%. Чтобы восстановиться, отрасль должна устойчиво развиваться в течение как минимум следующих трех лет.

Вообще инвестирование в аэро, это не только авиаперевозчики типа Lufthansa (сейчас на эту бумагу, кстати, привлекательная цена), это технологии и методы, которые позволяют проектировать и производить летательные аппараты, это самолеты, вертолеты, а ещё дроны.

Коммерческая и гражданская авиация предполагает аренду самолетов для перевозки пассажиров и грузов невоенного плана. Есть грузовые — крупнотоннажные самолеты, предназначенные исключительно для грузовых перевозок; авиалайнеры — предназначены для перевозки большого количества пассажиров из пункта А в пункт Б; бизнес-самолеты или «джеты» — которые перевозят несколько пассажиров в очень комфортных условиях; вертолеты и гидросамолеты. Военное использование играет очень важную роль в развитии всей оборонки. К нему относятся, например, самолеты-заправщики, самолеты-разведчики, тяжелые и легкие бомбардировщики, перехватчики, военные вертолеты и боевые ракетные самолеты.

( Читать дальше )

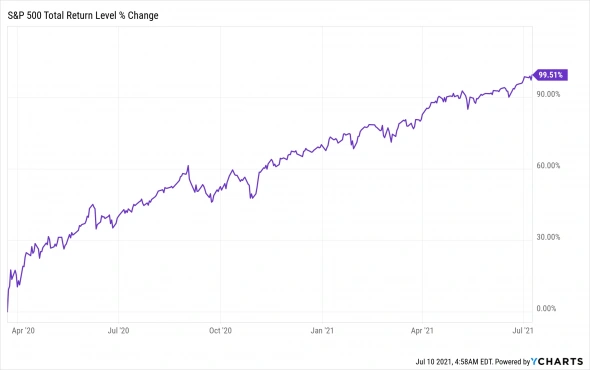

Рынок США удвоился со дна пандемии

- 10 июля 2021, 16:10

- |

На этой неделе произошло достаточно знаменательное событие — рынок США фактически удвоился со своего пандемического минимума, куда он опустился 23 марта 2020 года после падения на 34 %. В пятницу S&P 500 закрылся на уровне +99.5% (включая дивиденды). А если же смотреть на рынок США целиком, взяв за основу индекс Wilshire 5000, то тогда рынок удвоился ещё 25 июня. Таким образом для удвоения рынка во время одного из самых страшных кризисов понадобилось всего около 15 месяцев!

Рост со дна коронокризиса побил рекорды большинства других кризисов и занял второе место вслед за Великой Депрессией начала 20го века. Тогда в 1932 году на это ушло всего 3 месяца. Правда стоит отметить, что ситуация тогда сильно отличалась. Рынок падал с октября 1929 до 1 июня 1932, обвалившись на чудовищные 83%! Впрочем, удвоиться с такого глубокого дна была не столь сложно. В течение июня рынок находился в боковике, а потом взлетел на 92% (!) за июль и август 1932 года, закончив удвоение к концу первой недели сентября.

( Читать дальше )

Какие страны пострадают от третьей волны, а какие - нет

- 09 июля 2021, 19:29

- |

Мы продолжаем собирать наиболее объективную картину ситуации вокруг третьей волны ковида — и продолжаем поделиться своими наблюдениями с вами.

Страны, которые пострадают меньше всего от третьей волны: США, Китай, Великобритания, ЕС в целом, Канада, Израиль. В одном из наших прошлых постов мы опечатались: мы говорили, что при текущих темпах вакцинации США, ЕС и Китай вполне могут успеть провакцинировать 65-70% населения к середине весны. Мы имели в виду середину осени этого года. По прогнозам, Китай к этому времени вполне успеет провакцинировать 70% населения, США, ЕС и Великобритания — примерно 65%. Такой доли вполне достаточно чтобы эффект от третьей и возможной четвертой волны был минимальным даже при повышенной заразности штамма дельта. В США рост заражений в основном происходит в штатах, которые не являются особенно важными для американской экономики (Арканзас, Миссури, Невада) по сравнению такими штатами как, например, Калифорния или Техас.

( Читать дальше )

Туристическая отрасль: когда и во что вкладываться

- 08 июля 2021, 18:34

- |

Как минимум с марта 2020 года было очевидно, что стоит вкладываться в самолеты, пароходы, отели, сервисы бронирования и прочие туристические штуки. Сейчас стоимость акций некоторых компаний по-прежнему привлекательная, но перегретость рынка и прогнозируемый уже как минимум пол года крах, не дают мне со спокойной душой зайти на текущих отметках. Эксперты все как один говорят, что туристическая отрасль одна из последних восстановится от последствий пандемии, а это означает и долгосрочные инвестиции. С другой стороны, люди так долго ждут возможности путешествовать, что при первой же возможности рванут за границу на отдых. Что уже и делают.

Пандемия серьезно отразилась на быстро развивающемся мировом туристическом рынке. До этого путешествия составляли 4,4% ВВП стран Организация экономического сотрудничества и развития. В индустрии туризма было создано более 300 миллионов рабочих мест.

Международные поездки резко прекратились с марта 2020 года, и почти все страны ограничили доступ на свою территорию. ОЭСР же прогнозирует, что туризм будет одним из последних секторов экономики, которые восстановят утраченный спрос.

( Читать дальше )

В горно-металлургическом секторе в 3 квартале ожидается турбулентность - Альфа-Банк

- 06 июля 2021, 23:21

- |

Мы рекомендуем покупать акции «Норникеля» на снижении в момент их коррекции до $30-32/ГДР. Мы ожидаем турбулентности в горно-металлургическом секторе в 3К21 на фоне пандемии и мер ФРС/Народного банка Китая по сдерживанию ралли цен на сырьевых рынках. Рекомендация “ВЫШЕ РЫНКА” по “голубым фишкам” этого сектора – оптимальная рекомендация на 3К21, на наш взгляд.«Альфа-Банк»

Краткосрочные катализаторы роста:

Сектор по производству электромобилей/аккумуляторов стимулировал рост цен на металлы, в частности цен на никель и медь. Ключевые производители аккумуляторов и автомобилей продолжают выступать с агрессивной повесткой. По данным WoodMackenzie, в Китае, Европе и США к 2050 г. три из каждых пяти автомобилей на дорогах будут электромобилями. В ответ на рост электромобилей количество зарядных станций в мире, согласно прогнозам, вырастет до 550 млн (против менее 8 млн в 2021 г.).

Поддержку ценам на никель оказывает рост опасений в части предложения. Будучи крупнейшим производителем никеля в мире, Индонезия обсуждает планы, направленные на ограничение строительства металлургических заводов, производящих никелевый чугун или ферроникель с тем, чтобы оптимизировать использование своих ограниченных запасов никелевой руды. Индонезия является крупнейшим экспортером никеля и никелевой руды в Китай. Правительство Индонезии готово развивать полную цепочку предложения никеля, включая производство сульфата никеля, который используется в производстве аккумуляторов для электромобилей, и нержавеющей стали.

Дальнейшее развитие ситуации вокруг пандемии может привести к сокращению производства на крупнейших рудниках, как это было в 1П21, вызвав дополнительное ограничение предложения.

Китайская статистика может стать позитивным сюрпризом, особенно данные по импорту металлов и промпроизводству. Ожидаемый рост цен на нефть может стимулировать рост затрат по всей цепочки стоимости горно-металлургического сектора. Новая информация об инфраструктурных стимулах в США также является позитивным катализатором для сектора черных металлов.

JB Press (Япония): инфляция — самый грозный враг Путина

- 22 июня 2021, 20:17

- |

Грозная поступь инфляции, надвигающейся на Россию, воскрешает печальные воспоминания о временах, последовавших за распадом Советского Союза.

Юсукэ Оцубо (Yusuke Otsubo)Недавно автор посетил Москву после перерыва в один год и три месяца, вызванного пандемией коронавируса. Конечно, меня беспокоило, действительно ли я смогу прилететь в Россию рейсом из Ханэды в Москву, который был заполнен не более, чем на 10%. Но в аэропорту Москвы после прохождения паспортного контроля у меня состоялось только короткое собеседование с российскими карантинными властями (конечно, мне потребовался сертификат о корона-тесте, сделанный не более, чем за 72 часа до въезда). Въехать сегодня в Россию оказалось на удивление легко.

( Читать дальше )

Инвестиционный кейс Аэрофлота завязан на динамике пандемии - Финам

- 07 мая 2021, 17:09

- |

По мнению Владимира Цыбенко, руководителя отдела инвестиционного консультирования ГК «ФИНАМ», сейчас все же интереснее выглядят бумаги зарубежных авиакомпаний (с прицелом на восстановление авиаперевозок, в первую очередь, международных). «Аэрофлот» эксперт считает не в особо интересной бумагой, поскольку пока и отчетность компании не очень сильная, большая часть прибыли составляет роялти за пролеты над РФ, и качество менеджмента в компании под вопросом.

Михаил Зельцер, к.э.н., эксперт по фондовому рынку «БКС Мир инвестиций», полагает, что инвестиционный кейс «Аэрофлота» завязан на динамике пандемии. «Пока „международное небо“, по сути, закрыто, внутренний трафик не позволяет рассчитывать на скорейшее восстановление финансовых показателей компании. Тем не менее рынками правят ожидания: при устойчивых сигналах на снятие ограничений, „Аэрофлот“ дисконтирует негатив, причем быстро. С учетом ликвидности бумаги волатильность инструмента способна кратно расшириться. Возможно, в период уныния и есть резон присмотреться», — считает эксперт.

Ксения Лапшина, аналитик ИК QBF, считает акции «Аэрофлота» слабыми. «Мы бы на текущий момент не стали рекомендовать их к покупке. Привязки к зарубежным аналогам также мало. Границы по большей части остаются закрытыми, пассажиропоток компании на 50-70% все еще ниже докризисного периода. Компания по уши в убытках, дивидендов не видать еще несколько лет. Так и еще осенью прошлого года провели масштабную допэмиссию и размыли долю миноритариев. На рост можно рассчитывать только на долгосрочном горизонте», — констатирует она.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» говорит о том, что котировки «Аэрофлота» зависят от динамики западных компаний. Американские компании неплохо себя чувствуют — открываются направления в Европу для привитых. В то же время он полагает, что акция тяжелая и вряд ли есть смысл ее сейчас покупать, по крайней мере до того момента, когда начнется общая коррекция рынка.

Алексей Антонов, главный аналитик «Алор Брокер» согласен с мнением о том, что пока бумаги выглядят слабо, компания явно находится в кризисе и её долговая нагрузка растет как снежный ком. В прошлом году «Аэрофлот» уже проводил процедуру SPO с целью закрытия убытков, тогда инвесторов эта новость явно не обрадовала. Учитывая текущее положение дел у компании, эксперт допускает возможность проведения нового SPO на горизонте одного года.

Древесина на вес золота: в Америке острая нехватка пиломатериалов

- 29 апреля 2021, 17:55

- |

Цены на сырьевые товары взлетели за последние несколько месяцев, но особенно сильно выросла древесина. Фьючерсы на пиломатериалы в этом году выросли примерно на 50% и в настоящее время торгуются по цене ~1320 долларов. Это намного выше средних цен за последние три десятилетия.

Правительство пытается сгладить повышение цен, но безуспешно. В конце ноября Министерство торговли США снизило пошлины на канадские пиломатериалы, поступающие в США, более чем наполовину — с 20% до 8,9%. Скорее всего администрация Байдена продолжит и дальше снижать тарифы на импорт из Канады, которая является крупнейшим экспортером пиломатериалов в США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал