Полюс Золото

Полюс: откуда убыток?

- 01 июня 2020, 12:29

- |

▪️Убыток при рекордных ценах на золото

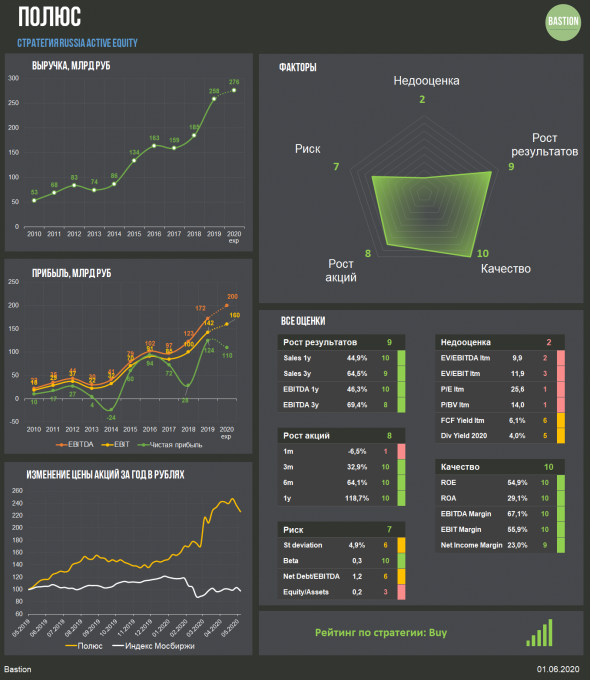

Крупнейшая золотодобывающая компания РФ преподнесла неприятные новости. Несмотря на рост выручки и EBITDA по итогам I квартала более чем на 20% г/г, убыток Полюса составил ₽28 млрд против прибыли в ₽35 млрд годом ранее. Причиной ухудшения результата стали убытки по курсовым разницам (₽24 млрд) и от переоценки производных финансовых инструментов (₽37 млрд).

▪️Курсовые разницы и производные инструменты

При снижении курса рубля долларовый долг Полюса растет в рублевом выражении. Это приводит к его переоценке и «бумажному» убытку от курсовых разниц. С производными немного сложнее. С помощью валютных свопов компания страхуется от укрепления курса рубля. При росте российской валюты Полюс теряет экспортную выручку и доходом от деривативов снижает потери. При падении рубля, наоборот, компании нужно заплатить по деривативу, что означает недополучение прибыли.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Все краткосрочные драйверы в акциях Полюса отыграны - Фридом Финанс

- 01 июня 2020, 11:18

- |

Начало года было очень удачным для компании, хотя в марте цена на золото обвалилась вместе с многими другими сырьевыми активами. Мы полагаем, что выручка могла вырасти на 15%, до $1,49 млрд. Показатель EBITDA ожидается не менее $960 млн. Рост прибыли (наш прогноз $590-630 млн) обусловлен ослаблением рубля. Затраты могли снизиться до $315 за унцию. Котировки «Полюса» выросли на 70% в рублях.

Мы полагаем, что все краткосрочные драйверы отыграны.Ващенко Георгий

ИК «Фридом Финанс»

Полюс - скорр чистая прибыль в 1 кв МСФО -7% к/к (в долларах)

- 01 июня 2020, 09:19

- |

2. Выручка за 1 квартал 2020 г. снизилась по сравнению с предыдущим кварталом на 32% и составила $872 млн вследствие снижения объемов производства аффинированного золота с Олимпиады, Благодатного, Наталки и Куранаха, а также сезонного сокращения объема добычи на

Россыпях. Снижение объемов производства аффинированного золота на Олимпиаде, Благодатном и Наталке прежде всего отражает изменение запасов на аффинажном заводе. Снижение объемов реализации золота в отчетном периоде также обусловлено снижением продаж флотоконцентрата до 11 тыс. унций в сравнении с 172 тыс. унций в 4 квартале 2019 г.. При этом, средняя цена реализации аффинированного золота выросла в квартальном сопоставлении на 7%, составив $1 592 за унцию.

( Читать дальше )

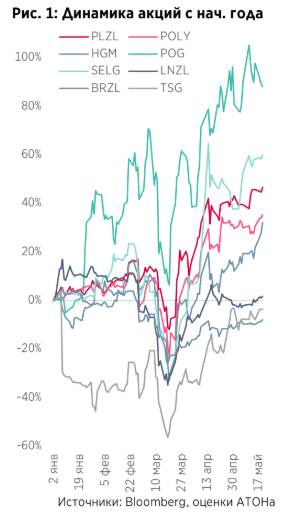

Акции Polyus с начала года выросли в цене на 39% - Альфа-Банк

- 29 мая 2020, 15:53

- |

Исходя из операционных результатов, продажи золота в 1К20 снизились на 33% на фоне сезонного фактора, а также изменений запасов золота на аффинажных заводах. Мы ожидаем соответствующее снижение EBITDAпримерно до $580 млн, что все же выше результата прошлого года на 19% на фоне роста цен на золото. Предполагая капиталовложения на уровне $190 млн и незначительное высвобождение оборотного капитала, мы ожидаем СДП на уровне $225 млн.

В данный момент мы видим несколько драйверов, поддерживающих инвестиционную привлекательность компании. Акции Polyus выросли в цене на 39% с начала года. Во-первых, цены на золото по-прежнему превышают $1 700/унцию в 2К20 в сравнении со средней ценой реализации на уровне $1 581/унцию в 1К20. Во-вторых, правительство разрешило производителям золота получить экспортные лицензии, так как ЦБ приостановил покупки золота с 1 апреля.Красноженов Борис

( Читать дальше )

Полюс золото отчитается 1 июня. На результаты Полюса окажет влияние рост цен на золото - Атон

- 29 мая 2020, 10:32

- |

Мы прогнозируем, что выручка составит $871 млн (-32% кв/кв), EBITDA — $584 млн (-34% кв/кв), а скорректированная чистая прибыль — $397 млн (-24% кв/кв). На результаты Полюса окажут влияние как рост цен на золото (+7% кв/кв до $1 592/унц.), так и увеличение себестоимости производства. Мы сохраняем оптимистичный взгляд на золото и наш рейтинг ВЫШЕ РЫНКА по Полюсу, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 7.9x. Потенциальные перебои с производством на Олимпиаде в связи с COVID-19 являются основным риском для инвестиционного кейса компании.Атон

Золото подорожает до $2 тысяч за унцию в перспективе года - Атон

- 26 мая 2020, 14:00

- |

У нас нет по ним официальных рейтингов, но мы анализируем оставшийся потенциал переоценки, их плюсы и минусы, а также возможности, которые они предлагают инвесторам. Мы прогнозируем рост цены золота до $2 000/унц. и считаем его фактором поддержки для компаний сектора.

( Читать дальше )

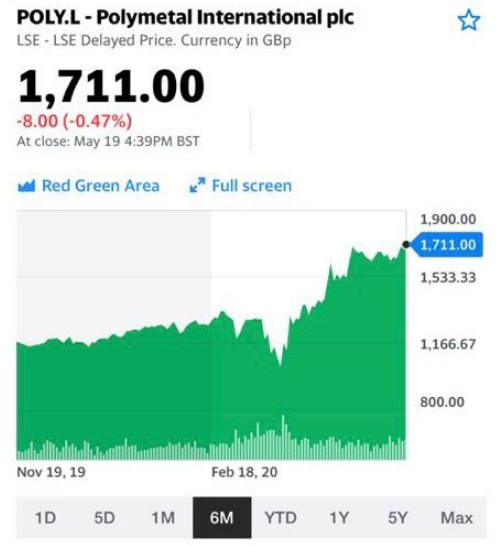

Капитализация Полиметалла имеет шанс вырасти еще на 25% и более в течение года - Московские партнеры

- 20 мая 2020, 15:08

- |

В случае воплощения в жизнь масштабных планов, а также в случае продолжения роста цен на золото и серебро, не исключу, что капитализация «Полиметалла» имеет шанс вырасти еще на 25% и более. Причем в течение года.Коган Евгений

ИГ «Московские партнеры»

Для тех, кто предпочитает инвестиции за границей, хотел бы еще раз обратить внимание на акции мексиканской компании Fresnillo. Включил акции этого эмитента в портфель «Агрессивный» сервиса по подписке BidKogan.

( Читать дальше )

Полюс - СД рекомендовал увеличить УК по закрытой подписке в пользу дочерней компании

- 18 мая 2020, 18:26

- |

«Предложить внеочередному Общему собранию акционеров ПАО «Полюс» принять решение об увеличении уставного капитала Публичного акционерного общества «Полюс» (далее – «Общество») путём размещения 3 130 000 (Трёх миллионов ста тридцати тысяч) дополнительных обыкновенных именных бездокументарных акций номинальной стоимостью 1 (Один) рубль каждая на сумму номинальной стоимости дополнительных акций, размещаемых (далее – «Акции») на следующих условиях:

• количество размещаемых Акций: 3 130 000 (Три миллиона сто тридцать тысяч) штук;

• способ размещения Акций: закрытая подписка;

• цена размещения Акций (в том числе при осуществлении преимущественного права приобретения Акций): будет определена Советом директоров Общества не позднее начала размещения Акций;

( Читать дальше )

Акции Полюса вновь приблизились к абсолютным максимумам - Фридом Финанс

- 13 мая 2020, 20:17

- |

Интерес к компании растет в связи с положительным новостным фоном. Компания вернулась в список крупнейших по версии Forbes. Кроме того, настроения игроков могло поддержать то, что золото в очередной раз показало рост выше $1700. Максимум за унцию сегодня составил $1726. Основной драгметалл торгуется почти без изменений в течение последних двух недель, не опускаясь ниже $1690, но и не поднимаясь выше $1730.

Мы полагаем, что прорыв выше $1750 состоится еще до конца мая.Емельянов Валерий

ИК «Фридом Финанс»

Как отторговались на Лондоне и чего ждать завтра?

- 11 мая 2020, 23:32

- |

Друзья, вечер добрый!

Решил на ночь глядя посмотреть как отторгались активы наших эмитентов на иностранных биржах, которые сегодня торговались, чтобы понять приблизительное открытие на нашей бирже. Форекс-курс доллара на момент расчетов — 73,77 рубля

НЛМК Цена на Лондоне — 16,2$, цена по курсу — 119,5 рублей, цена на ММВБ — 125 рублей. Расхождение: +4,6% (цена на ММВБ превышает Лондон)

Сбербанк Цена на Лондоне — 10,3$, цена по курсу — 190 рублей, цена на ММВБ — 196 рублей. Расхождение: +3,2%

Сургутнефтегаз Цена на Лондоне — 4,91$, цена по курсу — 36,2 рублей, цена на ММВБ — 37,2 рублей. Расхождение: +2,7%

Газпром Цена на Лондоне — 4,9$, цена по курсу — 180,7 рублей, цена на ММВБ — 185,3 рублей. Расхождение: +2,55%

Роснефть Цена на Лондоне — 4,61$, цена по курсу — 340,1 рублей, цена на ММВБ — 348 рублей. Расхождение: +2,3%

Газпром нефть Цена на Лондоне — 22$, цена по курсу — 324,6 рубля, цена на ММВБ — 331,9 рубль. Расхождение: +2,25%

Полюс Золото Цена на Лондоне — 79,5$, цена по курсу — 11729 рублей, цена на ММВБ — 11973 рубля. Расхождение: +2,08%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал