Полюс Золото

Нюансы недели. Норникель, Полюс, Сибур и ключевая ставка

- 21 декабря 2024, 08:01

- |

Продолжаем искать детали, которые прячутся за сухими цифрами и новостями :)

Норникель — пока без дивидендов. В своем интервью Потанин выдал базу: «Ужасно, когда бизнес производит меньше денег, чем потребляет». После чего заявил, что компания не будет платить дивиденды, пока не вернется к положительному денежному потоку.

Это правильное, хоть и запоздалое решение. Норникель уже залез в огромные долги, половина из которых — под дорогую плавающую ставку. За этот год выплат не будет, а за следующий возможны символические дивиденды — в такой ситуации лучше гасить долг, чем баловать акционеров.

Перевалка в портах. В ноябре перевалка контейнеров стала рекордной — наибольший рост показали Арктика (+233%), Черное (+43%) и Балтийское (+34%) моря. Расшиваются узкие места, растет контейнерный парк — все это играет на руку ДВМП и НМТП.

В стране все чаще используются морские перевозки — из-за санкций поменялась логистика, и железная дорога перегружена углем, лесом, металлом и прочим сырьем. Такая у нас сейчас объективная реальность.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

А чего наш золотышь, Полюс не вырос?!

- 20 декабря 2024, 23:33

- |

Пришли дивиденды от Полюса!

- 20 декабря 2024, 06:57

- |

Размер объявленных дивидендов составил 1301 руб на акцию (8,8% доходности).

Дивидендная политика Полюса подразумевает выплаты каждые полгода по 30% от EBITDA, если отношение чистого долга к EBITDA будет меньше 2.5х (сейчас 1,9х).

При этом если не учитывать указанные дивиденды, последний раз выплаты производились в октябре 2021 года. В прошлом году менеджмент сначала рекомендовал дивиденды в размере 437 руб, а потом отменил их, сославшись на риски, связанные с санкциями.

Разбирая в сентябре т.г. полугодовой отчет Полюса, я писал, что без выплаты дивидендов и с непонятными действиями его менеджмента (выкуп в долг по завышенной цене своих акций) добирать компанию я не планировал. Да и стоимость одной акция не маленькая (~14 000 руб).

Сейчас же, после возвращения к выплатам дивидендов и планах компании произвести дробление своих акций, уменьшив их стоимость, возможно начну добирать его в свой портфель небольшими лотами.

( Читать дальше )

Инфляционный шторм, облигационный buy back от Самолета и риски коррекции на рынке золота

- 19 декабря 2024, 08:58

- |

Центральный банк завтра объявит своё решение по ключевой ставке, и последние данные по недельной инфляции указывают на необходимость увеличения ставки как минимум на 2 п.п. до 23%. Инфляция продолжает ускоряться, и перспективы смягчения денежно-кредитной политики пока остаются туманными.

Среди голубых фишек в среду лидером роста стал Полюс, чьи бумаги подорожали на 3%. Акции компании начали восстанавливаться после дивидендного гэпа. Презентация проекта «Сухой Лог» произвела такое впечатление на инвесторов, что они готовы активно выкупать просадки. Тем не менее, на рынке золота наблюдаются признаки надвигающейся коррекции, и покупка акций золотодобытчика в данный момент может оказаться рискованной стратегией.

Девелопер Самолет объявил о намерении провести обратный выкуп, но не своих акций, которые находятся на исторических минимумах, а облигаций с офертой в феврале 2025 года, которые торгуются со значительным дисконтом к номинальной стоимости. Этот шаг позволяет эмитенту решить две задачи одновременно. Во-первых, он демонстрирует рынку, что располагает достаточной ликвидностью. Во-вторых, есть возможность несколько снизить затраты на обслуживание долговых обязательств.

( Читать дальше )

"Неужели инвесторам золото снова доступно?" (расследование)

- 18 декабря 2024, 16:21

- |

Приветствуем всех наших подписчиков и читателей!

Одним из главных инструментов аналитика всегда является наблюдение. Ровно неделю назад, в прошлую среду, остановился непрерывный рост стоимости актива, который весь 2024 г. был практически недоступным.

Речь идет о золоте, которое с 11 ноября по 18 ноября идет только на спад. Подешевел драгоценный металл с максимума 2720$ до 2646$ на мировом рынке. Такой коррекции не было с февраля 2023 г.

У многих инвесторов давно чешутся руки закупиться защитным активом на нашем слабом рынке, который уже без сомнений ждет повышения ключевой в пятницу, а снижение ставки только через полгода. На Мосбирже желтый метал в граммах стал дешевле на -2%📉.

По поводу личного портфеля, за весь текущий год, в портфеле актив вырос +73%🔥 на сегодня. Если давно планируете приобрести в рамках защиты, такая коррекция будет сохранятся до конца года.

Какие причины падения золота?

Вообще сам процесс спада возникал уже в ноябре, после укрепления доллара в связи с победой Трампа на выборах. Однако, параллельно происходили геополитические события с военными действиями на Ближнем Востоке, драгоценный металл снова восстанавливался в цене.

( Читать дальше )

Сегодняшняя сделка Полюс

- 18 декабря 2024, 13:21

- |

Полюс +1,1%

Точка входа ( отбой )

Риск | Прибыль ( 1к 4 )

Точка входа дана до начала торгов !!! (смотрите мой профиль SmartLab «Идеи по рынку»)

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

⛏️ Полюс – Перспективы золотодобытчика на ближайшие 5 лет

- 17 декабря 2024, 21:37

- |

📌 За последнюю неделю золотодобытчик Полюс предоставил инвесторам сразу несколько поводов для обсуждения, поэтому сегодня я рассмотрю главные новости компании и поделюсь своим мнением.

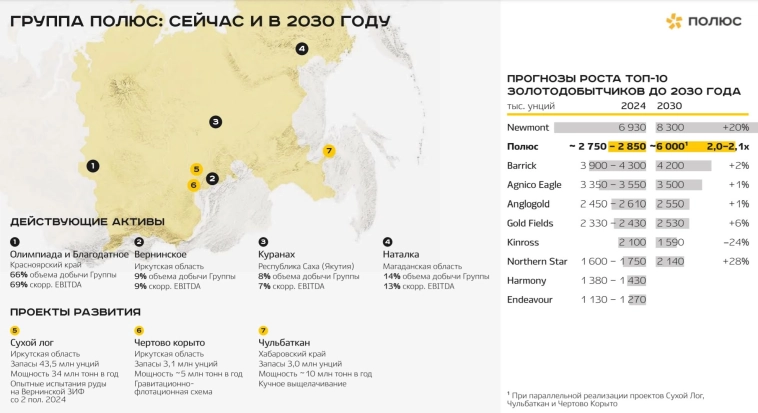

📈 ПРОЕКТ СУХОЙ ЛОГ:

• Полюс провёл презентацию своих проектов, среди которых наибольший интерес вызывает запуск производства на одном из крупнейших в мире неосвоенных месторождений золота – Сухой Лог.

• Запуск проекта Сухой Лог запланирован на 2028-2029 годы, при выходе его на полную мощность добыча золота в России увеличится более, чем на 20%. Поэтому неудивительно, что до 2033 года проект не будет облагаться налогом на прибыль, а НДПИ будет не выше 2,4%.

• С одной стороны, Сухой Лог позволит Полюсу к 2030 году удвоить добычу золота до 6 млн унций и занять второе место среди всех золотодобытчиков в мире. С другой – на проект планируют потратить более 6 млрд долларов, что негативно скажется на финансовых результатах компании и размере дивидендов в ближайшие 5 лет.

✂️ СПЛИТ АКЦИЙ:

( Читать дальше )

«Полюс» может провести сплит акций

- 17 декабря 2024, 19:11

- |

На 23 декабря назначено заседание совета директоров, среди вопросов на повестке — о рекомендации внеочередному общему собранию акционеров принять решение о дроблении обыкновенных акций «Полюса».

— — — — — — — —

Дробление это хорошо! Даже если на балансе держать 100.000 рублей, то Полюс при цене ~13000 рублей это сразу 13% портфеля, а это только одна акция, меньше не купишь! Т.е больше инвесторов смогут/захотят купить его к себе и это позитивно.

Но, такого же эффекта, как от новостей по сплиту Транснефти, очевидно ждать не стоит — во-первых разница в цене не такая существенная, во-вторых рынок сейчас не тот, не до этого ему… 🫡

📉 Стоимость фьючерса на золото опустилась ниже $2 650 за тройскую унцию впервые с 9 декабря

- 17 декабря 2024, 17:25

- |

Добыча золота в Хабаровском крае по итогам 2024г останется на уровне прошлого года ~28 тонн

- 17 декабря 2024, 11:56

- |

Добыча золота в Хабаровском крае по итогам 2024 года сохранит добычу золота на уровне прошлого года — около 28 тонн, сообщил ТАСС глава регионального минприроды Александр Леонтьев.

Добыча золота в Хабаровском крае ведется в Аяно-Майском, Тугуро-Чумиканском, Охотском, Николаевском, Ульчском, им. Полины Осипенко, Ванинском, Комсомольском, им. Лазо и Верхнебуреинском районах. Основные недропользователи региона — ООО «Белая Гора» и АО «Многовершинное» (входят в состав HGM), ООО «Ресурсы Албазино» и ООО «Светлое» (входят в АО «Полиметалл»), ООО «НГК Ресурс», АО «Охотская ГГК».

Отметим, что сезон добычи россыпного золота в Хабаровском крае закрыт с результатом 3,62 тонны. Разработка россыпных месторождений ведется в восьми районах края.

Справка

В 2023 году в Хабаровском крае добыто 27,9 тонны золота, что стало рекордным показателем производства. В 2022 году результат составил 27,8 тонны драгметалла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал