Портфель инвестора

Недельный отчет по долгосрочному инвестированию. 18/52.

- 05 мая 2024, 10:08

- |

Пополнения — 15 000 ₽.

Покупок было немного, добрал в портфель следующие бумаги:

«Транснефть» — 5 лотов;

«Северсталь» — 4 лота;

«Норникель» — 1 лот.

Как я уже говорил, я набираю позицию по «Транснефти», цель пока 100 шт. акций в портфеле.

Решил добрать «Северсталь» под дивиденды. Да, я знаю, что акции компании на локальных максимумах. Компания вернулась к ежеквартальным дивидендам, спрос на продукцию растет (по крайней мере, на внутреннем рынке).

По «Норникелю» не вижу перспектив в ближайшем будущем. Поэтому очень аккуратно усредняю. Благодаря сплиту это стало делать легче.

Из событий хочется отметить отчет «Газпрома», убыток которого потащил индекс вниз.

На следующей неделе ожидаю дивидендную отсечку по акциям «Лукойла», а в конце месяца и НЛМК с «Алросой» закроют свои реестры.

Продолжаю планомерно, регулярно инвестировать. Движухи мало, работаю на результат.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивидендный сезон стартовал! Какие акции еще не поздно купить прямо сейчас.

- 05 мая 2024, 08:17

- |

Продолжаю делиться своими инвестиционными идеями и результатами по инвестированию в российский фондовый рынок. Напомню, что я использую дивидендную стратегию уже более 4х лет.

Постараюсь в данной статье найти самые перспективные дивидендные акции для покупок прямо сейчас, которые могут дать как рост котировок, так и щедрые выплаты в ближайшее время.

Мой портфель

Для начала покажу как выглядит мой портфель

Общая стоимость портфеля более 3,8млн р. За все время он мне принес около 729 000р при среднегодовом росте в 17%.

Дивидендный сезон 2024

Российский фондовый рынок является самым высоко-дивидендным в мире!

По прогнозу, 2024г может принести инвесторам около 9.6% дивидендной доходности, что будет являться рекордом за всю история выплат нашего рынка акций.

( Читать дальше )

Обзор за неделю: портфели выросли на падающем индексе Лукойл НЛМК ММК БСП Мосбиржа Нет Газпрома

- 04 мая 2024, 17:29

- |

Друзья,

в этом ролике

за 7 минут– свежие идеи по рынку и

обзор за неделю.

На это неделе портфель был лучше индекса и вырос (на падающем индексе Мосбиржи).

Потому что нет Газпрома и 4 их 7 лидеров этой недели держу в портфелях.

Выгодно держать лидеров.

«Тренд — твой друг».

Да, это банальности.

На этой неделе локальные максимумы с 01 01 2023г.

пробили 7 компаний из моего листа наблюдения

(соответственно, растущие тренды).

Жирным фоном выделил и подчеркнул те акции, которые держу в портфелях.

Лукойл

НЛМК

БСП об.

OZON (убыточная компания, спекулятивная идея: пока растёт, можно иметь, главное – во время выйти)

Позитив

Мосбиржа

Магнит

Металлургия:

сравниваю ММК, СевСталь, НЛМК,

почему ММК может догонять СевСталь и НЛМК.

ЧИСТЫЙ УБЫТОК ГАЗПРОМА ПО МСФО ЗА 2023 ГОД СОСТАВИЛ 629 МЛРД РУБЛЕЙ,

КОНСЕНСУС ЖДАЛ 447 МЛРД РУБЛЕЙ ПРИБЫЛИ

ЛИЧНОЕ МНЕНИЕ.

Как обогнать индекс.

Особенно важно научиться

( Читать дальше )

Мой портфель который я собираю восьмой год

- 04 мая 2024, 10:00

- |

Мой портфель по состоянию на 03.05.2024. Собираю его вот уже восьмой год подряд ежемесячно инвестируя 33333 рубля.

📈Лукойл 8,91%

📈Татнефть-п 6,68%

📈Сургутнефтегаз-п 6,07%

📈Газпром нефть 5,82%

📈Сбербанк-п 5,69%

📈Сбербанк 5,68%

📈Роснефть 5,12%

📈Северсталь 5,11%

📉Газпром 4,96%

📈Башнефть-п 4,69%

📉Норникель 3,81%

📈МТС 3,75%

📈НЛМК 3,25%

📈Ленэнерго-п 2,43%

📈Московская биржа 2,43%

📈ММК 2,33%

📉Новатэк 2,17%

📈Россети ЦП 2,04%

📈Распадская 1,91%

📉Алроса 1,90%

📈ФосАгро 1,90%

📈Яндекс 1,65%

📈Ростелеком-п 1,46%

📈Мечел-п 1,23%

📈Мосэнерго 1,10%

📈ЛСР 1,07%

📉Россети 1,04%

📉ВТБ 1,02%

📉Россети Волга 0,90%

📈ВСМПО-АВИСМА 0,88%

📉ТГК-1 0,87%

📈НМТП 0,68%

📉Аэрофлот 0,56%

04.05.2024 Станислав Райт - Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smartlab я начал выкладывать информацию только недавно.

( Читать дальше )

Пенсионный криптофонд. Месяц 12

- 04 мая 2024, 07:40

- |

Вот и прошёл первый год моего криптопутешествия на криптоостров, в ходе которого я ежемесячно вношу небольшую сумму и создаю личный криптовалютный пенсионный фонд. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за апрель. Целый год позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель на 50 USDT. Покупаю биткоин и эфир, чтобы они были в портфеле 50/50. Покупаю немного альткоинов. Часть оставляю в USDT.

Крипта не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

* В BTC указана стоимость всех активов, если перевести их в BTC — так принято в сервисах криптобирж. У меня в портфеле не только BTC, но и ETH, и альткоины, и USDT.

Было на 1 апреля:

- Эквивалент в BTC: 0,01989072

- Эквивалент в RUB: 130 700 ₽

- Эквивалент в USD: 1 412 $

Пополнил снова на 4 700 рублей (50 долларов по P2P). Купил ETH и немного разных альткоинов. В апреле вся крипта падала, что хорошо для покупок.

( Читать дальше )

1 млн 771 руб это много или .....

- 03 мая 2024, 19:31

- |

Подошла к завершению 18 неделя нашего инвестирования в этом году. Впереди у нас выходные. Пасха, яички, шашлыки и развлечения. Хотя стоп. Я же в субботу работаю.

Ну у других явно всё это будет.

Вклады в банках растут и становятся всё привлекательнее.

Средняя процентная ставка по рублёвым вкладам в 10 крупнейших банках РФ составляет 14.92%. Но кто бы, что не говорил, мне ближе акции и облигации. Причём акции с нового года уже дали больше, чем депозиты в банках за год.

Московская биржа подвела итоги торгов в апреле 2024 года

Общий объем торгов на рынках Московской биржи в апреле 2024 года составил 124,9 трлн рублей (90,3 трлн рублей в апреле 2023 года).

Европлан отчитался за 3 месяца 2024 года по РСБУ: Чистая прибыль ₽2,867 млрд (+53,1%)

выручка +52,6% до ₽13,557 млрд.

Считаю компанию можно добавить в портфель, но смотреть отчёт по МСФО.

Ниже вашему вниманию состояние моего портфеля:

💯 Портфель

Сумма: 16 млн 470 тыс рублей

( Читать дальше )

«Пощупал» 4 000 000 рублей: Легендарные итоги апреля 2024 года

- 03 мая 2024, 17:34

- |

Завершился юмористический месяц никому не верящих и белоспинных людей. Настала пора шашлындоса, дач и пьянок с гаражными корешами. А я по традиции подвожу итоги месяца прошедшего, определяя чего достигнуть удалось, а чего не совсем.

Инвестиционный портфель «пощупал» 4 000 000 рублей

Случилось это знаковое событие 22 апреля 2024 года. Правда длилось это «чудо» совсем недолго. Так как портфель по большей части состоит из консервативных инструментов – вкладов и облигаций, то после сохранения «Ключа» Центральным Банком на уровне 16% последние поехали вниз.

Но факт остаётся фактом. Ещё одна психологическая планка пробита. С момента накопления первого миллиона прошло всего 2,5 года. Каеф. Как добиться таких же результатов? Экономить, перестать жить в кредит и начать инвестировать часть заработанного.

Вот и весь секрет. Он так же прост, как и рецепты похудения. Да вот загвоздка. Все вокруг знают как похудеть и держать себя в форме, но почему-то худеют «единицы». Парадокс и отсутствие дисциплины. Другого объяснения я не приемлю.

( Читать дальше )

Позиционирование портфеля: май 03.05.2024

- 03 мая 2024, 15:46

- |

Позиционирование портфеля: май

Прошлый выпуск можно найти по ссылке.

Небольшое резюме по итогам апреля:

— Продажи в ОФЗ в начале апреля продолжились, во второй декаде ОФЗ немного подросли (около 1%), но после заседания ЦБ оптимизм снова иссяк. Доходности длинных ОФЗ приближаются к 14%.

— Сохранение инфляционного давления, усиление дефицита на рынке труда и волатильности рубля, ускорение кредитования, отсутствие замедления экономики.

— Сохранение ставки на уровне 16% с довольно жестким сигналом ЦБ. Во-первых, пересмотр средней ставки вверх (до 15-16%), что смещает ожидания первого снижения КС как минимум на осень. Во-вторых, возможность повышения ставки в случае отсутствия прогресса в снижении инфляции. Есть вероятность сохранения КС на текущем уровне до конца года — негатив для ОФЗ.

В общем и целом, существенных изменений, за исключением ужесточения риторики ЦБ, за прошедший месяц не произошло. Поэтому сохраняем основные принципы формирования портфеля облигаций.

Фиксы

С учётом ужесточения риторики Банка России и сдвигу ожиданий первого снижения ставки на осень покупка длинных ОФЗ с доходностью 13.

( Читать дальше )

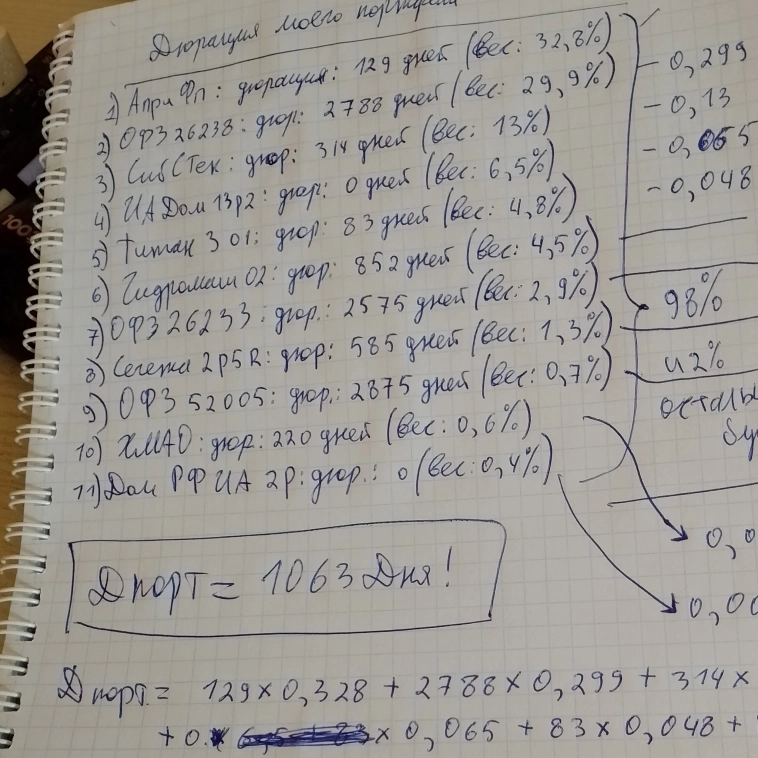

Считаем дюрацию облигационной части портфеля.... 03.05.24.

- 03 мая 2024, 15:11

- |

Вышло что дюрация облигационной части моего портфеля составляет: 1063 дня… НЕ ИИР!.. А какая дюрация облигационной части портфеля у ВАС?! как вы считали её?!.. Пишите комментарии, ставьте ЛАЙКИ, подписывайтесь на мой блог!.. Всем удачи, счастья и добра!)… (убегает в лес)…

Отчёт за апрель 2024 г.

- 03 мая 2024, 14:51

- |

Индекс Мосбиржи прибавил 2,8 процента за месяц, портфель тоже подрос, пришли дивиденды и купоны, доллар даже немного подешевел. $TMOS

1. Портфель.

Основной брокерский счет. Вроде вырос, но почему то Мета стала стоить 0 р. Видимо это какие то новые изменения перед обменом активов, либо брокер опять пытается меня запутать.

ИИС: +48 к. 2280 к.

Пенсионный портфель. +9 к. Всего: 169 к.

Карманные деньги Pocket_money: +4,5к. Всего: 69,9 к. Счет автопополняется и продолжает расти. Уже 84 неделя проекту.

Есть еще валюта, вклады, разные копилки, портфель для автоследования. Тут тоже есть небольшой рост.

Общий рост портфеля за апрель около 100 тыс рублей ( это если учитывать Мету). Пока это самый слабый рост с начала года.

Баланс стараюсь соблюдать: 30 процентов – облигации, остальное акции, фонды, валюта.

Стратегия автоследования Пенсионный портфель так же благополучно подросла за месяц. Запустил еще одну стратегию, но уже на облигации. Думаю что во второй половине года можно ждать снижения ставки и тогда облигации резко станут интересны инвесторам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал