Портфель

Как в текущих условиях купить Америку или застраховать свой американский портфель?

- 18 мая 2022, 14:14

- |

Сейчас многие инвесторы попали в капкан санкций и контрсанкций, которые не позволяют свободно распоряжаться своими иностранными активами. В большой степени это коснулось тех, кто покупал их через российских брокеров. В меньшей степени тех, кто покупал их через иностранных, но там до сих пор сохраняются различные риски ввода/вывода средств, возможности отказать иностранному брокеру в обслуживании клиенту и т.п. (слышал по БиснесФМ, что на популярном InterActive людям приходится использовать VPN, чтобы совершать операции). В этом посте я не собираюсь описывать какие-то «мутные» схемы, а предложу вариант, который будет не полноценной заменой, но квази-инвестиций для тех, кто хочет поучаствовать в росте рынка США (если они на это рассчитывают) или же застраховать свой американский портфель от падения (если они считают, что рынок США может еще упасть), но не может выйти из своих активов из-за блокировки.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Результаты портфеля: апрель 2022

- 05 мая 2022, 10:46

- |

Общий размер счета на 31.03.2022 составляет 463 т.р., увеличившись с первоначальных в апреле 2021 года 209 т.р. Прирост составил 254 т.р., из них 170 т.р. составляют пополнения и 84 т.р. — доходы от инвестиций.

Пополнений в апреле не было.

Скрин финансового результата с личного кабинета

По итогам месяца портфель вырос на 1,02%, просадка составила 1,43%. Индекс МосБиржи (полная доходность минус налог по ставкам для российских организаций) снизился на 9,56% с просадкой 21,58%.

Таблица с результатами по каждому месяцу.

( Читать дальше )

Итоги апреля 2022

- 01 мая 2022, 18:22

- |

Крупный лось в собачей будке.

Депо: -9.69%. (IMOEX: -9.56% SP500 в рублях: -21.22%)

Худший месяц за пять с половиной лет на рынке. Тянитолкай из российских и американских бумаг сломался. Обычно, когда на российском рынке наступали сложные времена, долларовая переоценка американского портфеля спасала положение. В этом месяце рухнуло всё. Бакс сложился до немыслимых значений. Российский рынок ушёл в глубокую коррекцию. Да и американские value-истории тоже заметно припали со своих максимумов.

Результат — на табло. Весь плюс с начала года – который в середине марта доходил до 27% и радовал меня на фоне массовых убытков у коллег-инвесторов – практически испарился. Наверное, с учётом нынешнего хода истории – это неплохой результат, но всё равно обидно. Однако я продолжаю продолжать…

Структура портфеля на 1 мая.

Российские акции – 69%

Американские акции – 22%

Резервы – 9%

Резервы остались почти полностью долларовые. Рублей на брокерских счетах около 1%.

( Читать дальше )

Подскажите, а уже дно? А то мне скоро выходить…

- 19 апреля 2022, 19:34

- |

В телеге сейчас всё в принципе то же самое, пока не особо слежу за биржей, но настанет день когда будет прям веселье)

Еженедельная заметка #5: Стратегия и тактика. Первые покупки акций после 24.02 в портфель

- 18 апреля 2022, 21:34

- |

Оно всё падает, а я всё покупаю

- 18 апреля 2022, 19:47

- |

Ну и самый интим конечно как всегда — в телеге (@leninves)

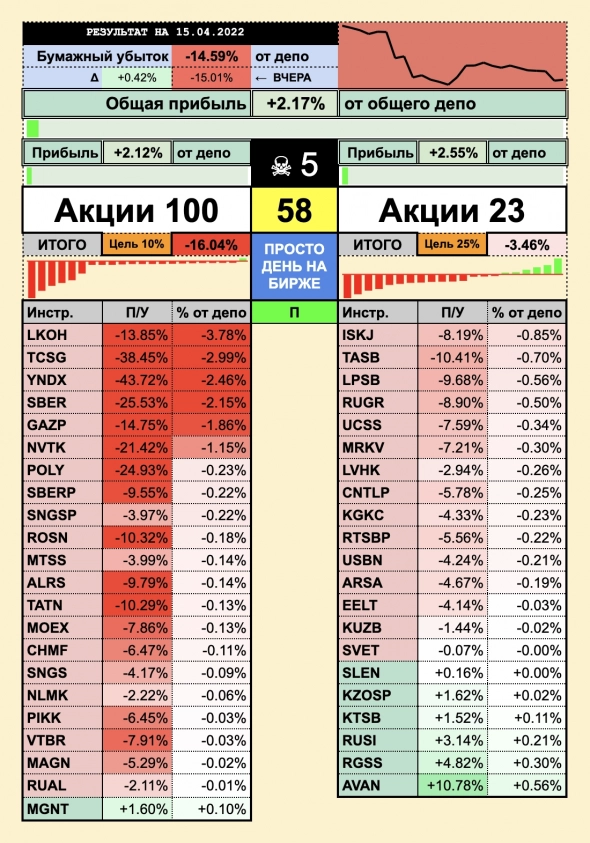

День, в который не произошло вообще ничего

- 15 апреля 2022, 20:36

- |

Ну только если не считать копеечной закупки)

Всем хороших выходных и безоткатных планок в нужную сторону на открытии понедельника!

Заходите в телегу :)

ВЗЯЛ ПЛАНКУ и пошёл спать. День 57

- 14 апреля 2022, 23:37

- |

Фокус на убыток как обычно уже в телеге

Сегодня получилось мощно взять планку

Копейками, но всё же)

Самое главное, что в кубышку капнула капелька, и освободилось чуть-чуть ОБОРОТКИ

( Читать дальше )

Ленивый портфель, версия для пессимистов

- 14 апреля 2022, 09:53

- |

Версия для оптимистов уже в телеге

Деньги по-прежнему приходится докидывать, и общая прибыль из-за этого снижается

Надо ставить лимитки на продажу, чтобы не приходилось следить за ценами

Но как сделать это для всех бумажек?…

Это должна делать программа, иначе руками 100% ошибусь

Работы непочатый край, короче, а делать лень…

Ленивая дозакупка по всем эшелонам тудэй

- 13 апреля 2022, 16:15

- |

Пока основной портфель в заднице, что остаётся делать другой заднице — ленивой?

Правильно! Конечно же усредняться :)

А завтра утром не пропусти — покажу как проявила себя сегодняшняя закупочка-докупочка в рамках портфеля ;)

Вот какие яблочки я сегодня набрал на рынке:

Как и всегда, всю инфу по закупкам и сделкам я сначала публикую в своей телеге (@leninves, t.me/leninves)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал