Портфель

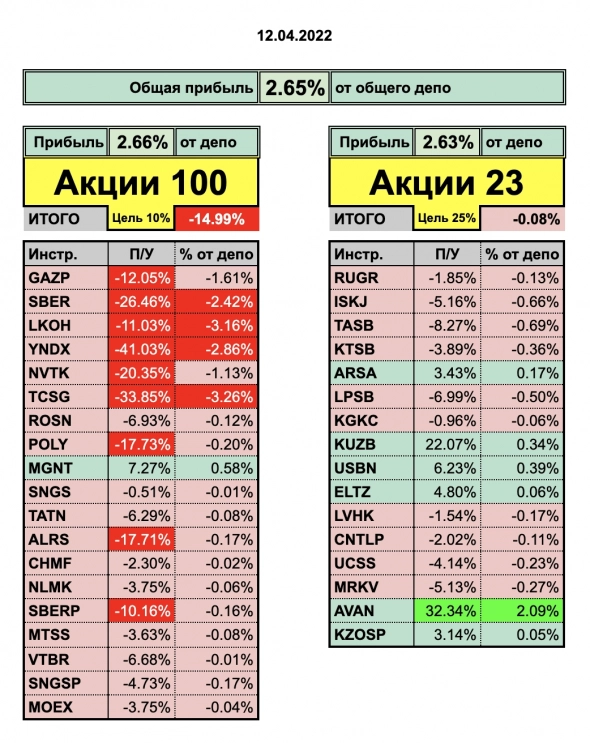

Ленивый результат на 12.04.22

- 13 апреля 2022, 09:30

- |

Пока что такой результат. Посмотрим что произойдёт сегодня!

Также я публикую результаты и интересные моменты в своём канале в телеге (@leninves, t.me/leninves)

- комментировать

- Комментарии ( 0 )

Закупочка 2-3 эш. и стата в моменте

- 12 апреля 2022, 14:40

- |

Итак, друзья, новый 23-инвестиционный день, новая тысяча рублей, новые покупки! 🛍

Купил провалившийся в моменте на 5% Авангард на 800₽

Ну и на сдачу прихватил префы КазаньОргСинтеза, тоже провалившиеся на 5%

Итого по портфелю нижних эшелонов:

— вложено живых денег 13 000 ₽

— реинвестировано 1 287 ₽

— сложено чистой прибыли в кубышку 341 ₽

( Читать дальше )

Текущий портфель

- 11 апреля 2022, 15:59

- |

Мечел ап

Дивиденды 250-300 руб. за 1,5 года. Есть риск не выплаты дивидендов, но считаю, что он минимален. Целевая доля в портфеле 20%. Средняя цена покупки 201 руб. Куплено в марте.

Газпром

Дивиденды 150 руб. за 1,5 года. Не выплата дивидендов крайне маловероятна. Целевая доля в портфеле 20%. Надо добирать за счет продажи Мечела, когда цены акций будут 1 к 1. Средняя цена покупки 246 руб. Куплено в марте.

Роснефть

Перспективы отличные, но доля экспортеров в портфеле избыточна. Выгоден обмен на Ленэнерго ап при соотношении акций 1 к 3,5. Целевая доля в портфеле 0%. Средняя цена покупки 347 руб. Куплено в марте.

Ленэнерго ап

В портфеле нехватка дивидендных акций ориентированных на внутренний рынок. Дивиденды 47 руб. за 1,5 года. Доходность, конечно меньше, чем у Мечела с Газпромом, но вероятность выплаты дивидендов 100%. Целевая доля в портфеле 10%. Средняя цена покупки 121 руб. Куплено в апреле.

( Читать дальше )

Мой портфель в долларах обогнал этот же портфель в рублях

- 08 апреля 2022, 16:07

- |

в рублях — +18%

в Долларах — +25% ( ДАЖЕ С УЧЕТОМ 12 ПРОЦЕНТОВ КОМИССИИ)

Результаты портфеля: март 2022

- 01 апреля 2022, 07:04

- |

Общий размер счета на 31.03.2022 составляет 459 т.р., увеличившись с первоначальных в апреле 2021 года 209 т.р. Прирост составил 250 т.р., из них 170 т.р. составляют пополнения и 80 т.р. — доходы от инвестиций. Пополнений в марте и феврале не было.

Скрин финансового результата с личного кабинета

По итогам месяца портфель вырос на 6,07%, просадка составила 2,81%. Индекс МосБиржи (полная доходность минус налог по ставкам для российских организаций) вырос на 9,43% с просадкой 3,04%.

Таблица с результатами по каждому месяцу.

( Читать дальше )

Итоги марта 2022.

- 01 апреля 2022, 01:19

- |

Бакс дал – бакс и взял.

Депо: +6,97%. (IMOEX: +9,43%. SP500 в рублях: -8,91%)

Волатильность по счёту была нешуточная. 10 марта благодаря валютной переоценке мартовская доходность доходила до 21%. 29 марта та же валютная переоценка уронила доходность ровно до нуля. Американский нефтегаз рос при падающем СиПи, чем тащил счёт. Ралли в российских бумагах за два последних дня месяца дало тот результат, который есть.

В марте, воспользовавшись длительной паузой в торгах, я объединил свой основной счёт с «Кубышкой». В Кубышке копились деньги для покупки новой собачьей будки, но покупать дорогую недвижимость при дешёвых акциях – не инвесторский подход. Поэтому поживу в старой будке, а счёт теперь будет объединённым. Благодаря этому манёвру российских акций стало сильно больше, чем американских.

Структура портфеля на 1 апреля.

Российские акции – 63%

Американские акции – 24%

Резервы – 13%

Резервы по большей части в долларах.

Также есть что довнести. Был заготовлен кэш, чтобы выкупать пролив российского рынка после открытия биржи, но пролива не случилось и кэш был положен частями на короткие сберовские депозиты с доходностью 21% и 18%. Будет распродажа – подтяну эти деньги на счёт.

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

( Читать дальше )

Короткое ревью личного портфеля

- 30 марта 2022, 10:37

- |

Что я с этим делаю?

( Читать дальше )

Продолжение сделок с Лукойлом

- 24 марта 2022, 16:08

- |

Портфель...

- 24 марта 2022, 10:42

- |

Основная опасность для моего портфеля- примерно 80% загружено в инструментах гомноFinex, причем в долларовых инструментах… о чем сильно переживаю! т.к....

Наш Президент сильно расстроил Бидона… (отказ от бакса, украинский федеральный округ)) а со здоровьем у него полный ПИСЕЦ!!! Может и коньки отбросить или еще что… перепутать кого нить с Ираном итп.

( Читать дальше )

Апдейт идей

- 20 марта 2022, 15:47

- |

1) нефтянка — приоритет Роснефть, Татнефть. Пока не рассматриваю Лукойл и ГПН. Все зависит от решения Европы.

2) газ — пока ничего не ясно, на риск можно взять Газпром в долгосрочно постепенное выдавливание с рынка Европы, сколько займет переориентация на Восток неизвестно. Новатэк большая часть выручки домашний рынок, должно быть все ок, но без сверхприбыли.

3) металлурги (черные) — северсталь и НЛМК в санкциях, сильно снизится EBITDA, ММК более менее. Русал определенно (возможно покупка через En+)

4) добыча — полиметалл, норильский никель, алроса будут чувствовать себя хорошо

5) уголь — распадская, мечел все должно быть хорошо

6) банки — пока все непонятно

7) транспорт — глобалтранс, все хорошо, но не выигрывает от девальвации

8) химия — нкнх, пол выручки это экспорт

Неочевидно, но вероятно — фосагро, русагро, вк — сейчас фосагро запретили экспорт, что негативно скажется на выручки. Русагро будут активно следить за ростом цен. В течение 2022 года это окажет негативный эффект, но после открытия экспорта и урегулирования цен могут хорошо вырасти. VK остался один в поле, уже игровой сегмент может еще сильнее выстрелить, люди возвращаются на отечественные площадки.

*все указано не в порядке приоритета/убывания

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал