Портфель

Мой портфель на 500 000$ ⚡️

- 23 марта 2021, 14:13

- |

Это 17-ой отчёт. Предыдущий можете посмотреть здесь.

- 1-ая цель, создать портфель на 10 000 000 руб. (выполнено 28.09.2020);

- 2-ая цель, создать портфель на 500 000$.

- старт инвестированию дан 25.07.2017;

- ориентировочный план акции, облигации, валюта;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 271 407$ (20 541 065 руб.);

- текущая прибыль с начала инвестирования:+4 145 698 руб.;

- текущая доходность годовых: +17%

- времени с начала инвестирования: 3 года 7 месяца 26 дней.

Всем привет! Напомню что ранее моя цель была создать портфель на 10 млн. руб., и я её закрыл в прошлом году. Пришло время двигаться дальше, следующая моя цель создать портфель на 500 000 USD, временных рамок для достижения цели не ставлю.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 212 )

Решил накидать свежий рекомендуемый портфель

- 22 марта 2021, 02:03

- |

РЕКОМЕНДОВАННЫЙ ПОРТФЕЛЬ на 22.03.21:

ГАЗПРОМ ао 25% -> 289+

Новатек ао 15% -> 1700+

Роснефть 10% -> 630+

ЛУКОЙЛ 8% -> 6800+

Татнефть 7% -> 700+

Сбербанк 5% -> 310+

TCS-гдр 5% -> 5224+

Россети ао 3% -> 1.77+

ИнтерРАОао 2% -> 5.5+

GLTR-гдр 2% -> (478.8-488.8 покупка, дивидендные)

Юнипро ао 2% -> (2.57-2.75 покупка, дивидендные)

ДетскийМир 2% -> (109.5-119.5 покупка, дивидендные)

Петропавловск 1.5% -> (25.75-26.26 зона покупки, цель #1 -> 29.275)

Аэрофлот 1.5% -> (68-68.18, 65-65.5, 59± — зоны поддержек, цель #1 -> 71.31)

РусАква ао 1% -> (182-191.5 зона поддержки, цель #1 -> 292.5-307.0)

AT&T Inc. 1% -> (26.40-27.6 зона поддержки, цель #1 -> 30.30-31.80)

FIVE-гдр 1% -> (1737-1998 зона поддержки, цель #1 -> 3500+)

( Читать дальше )

Где Ваш портфель, Тимофей? Почему нет сейчас, а несколько дней назад был? Будет ещё?

- 18 марта 2021, 00:58

- |

Моя стратегия инвестирования. Что помогает получать прибыль выше рынка?

- 15 марта 2021, 10:23

- |

Меня часто спрашивают о моей стратегии инвестирования. Решил коротко описать основные тезисы в одном посте.

Вот 🔟 основных принципов инвестирования👇.

1️⃣ Долгосрок

Придерживаюсь долгосрочной стратегии. Горизонт инвестирования — более 20 лет. Поэтому в портфеле основную часть составляют рискованные, но потенциально более доходные инструменты. В основном это акции.

2️⃣ Активный выбор акций

Предпочитаю самостоятельно выбирать акции и моменты входа на рынок, чтобы получать результат лучше среднерыночного. Поэтому у меня нет индексных ETF и фондов.

В отличие от полностью пассивной стратегии, это позволяет получать результаты лучше среднерыночных. Хотя для большинства инвесторов это не подойдет, потому что нужно много времени уделять изучению рынка и компаний.

( Читать дальше )

Осмотр портфеля, отбор бумаг

- 12 марта 2021, 18:10

- |

Одна из профессиональных деформаций в сфере инвестирования, это определённый постоянный позитив и отсутствие действий. Что весьма полезно, т.к. гарантированный способ накосячить в портфеле — делать сделки чаще. Смотреть чаще тоже смысла не имеет, наилучший подход к акциям, это купил и забыл, конечно, для случая, когда сами компании фундаментально сильные. Для среднесрочных сделок, такое не подходит.

Новичкам ещё полезно будет знать, что чем чаще смотришь в свой портфель, тем больше нервов. Это проходит со временем.

К текущему моменту всё сильнее уверяюсь в том, что отбор компаний это слабо работающая тема. Например, в коронакризис было 99% уверенности, что стройке хана, т.к. это наиболее слабая облась для кризисных явлений. Шанс того, что у нас сделают адекватную поддержку своей экономике и не нефтянке — такого я не ожидал. Поэтому я спокойно зафиксировал прибыль, однако потом появилась разумная программа поддержки стройки через льготную ипотеку. Вместе с ней не загнулись металлурги, в том числе из-за подобной программы в Китае. Т.е. исторически в кризис загибается стройка и циклическая область металлургии за ней, металлурги легчайше складываются в 3 раза в свой «не сезон». Аналогично по теме авто — хайп по тесле, автопроизводители должны были иметь долгосрочную просадку, что неплохо было заметно по форду, однако и тут хайп разломал стандартный ход событий.

( Читать дальше )

Лучший предсказатель долгосрочной доходности? То, насколько популярен рынок акций

- 12 марта 2021, 11:33

- |

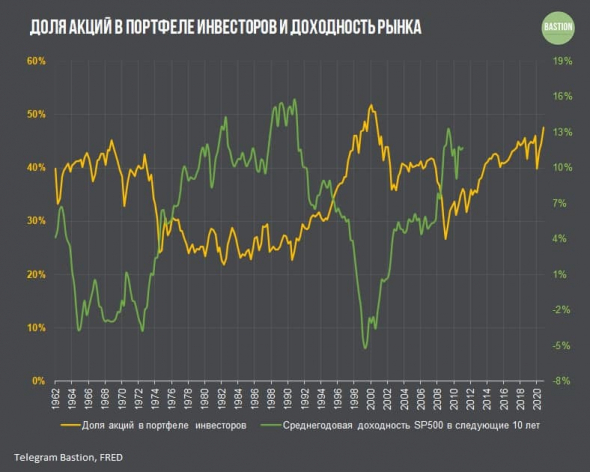

Федеральный резервный банк Сент-Луиса считает интересную статистику по доле акций в портфеле инвесторов США. Сейчас показатель достиг максимума за 20 лет и составляет 47%. Наименьший интерес к акциям в XXI веке наблюдался в I квартале 2009 года. Тогда доля акций не превышала 27%.

Если на график доли акций в портфелях наложить доходность индекса S&P500 в следующие 10 лет, то можно увидеть любопытные результаты. Чем больше инвесторы ставят на акции, тем более низкую доходность в дальнейшем получают. Зависимость сохраняется на протяжении всего периода доступной статистики.

График подтверждает то, что описано во многих классических книгах по инвестированию. История показывает, что для долгосрочного инвестора нет времени лучше, чем после продолжительного периода забвения рынка. Но верно и обратное, худшее время наступает после бума популярности акций.

Bastion в Telegram

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал