Портфель

Падаем ? Или не падаем ? Личное мнение. Индексы. Рубль. USD. Золото, Портфель.

- 19 февраля 2021, 14:52

- |

(индикатор Баффета, P/E S&P500, про компании — вампиры и компании, про рост долгов),

не буду это повторять, ВЫ все это уже слышали и читали.

Да, коррекция когда — нибудь будет, но неизвестно когда и не факт, что в феврале — марте.

EURO = risk on, USD = risk off.

ED-3.21 (EURO / USD) по дневным (боковик):

RGBI (индекс ОФЗ) по дневным (доходность индекса уже 6%, т.е. повышение ставки ЦБ РФ отыграно, из падения в боковик):

( Читать дальше )

Добираю биотехов 🔬

- 17 февраля 2021, 19:51

- |

Новый претендент в перспективный портфель из биотехов🔬⚗️🧫

$ATARA Biotherapeutics Inc работает в секторе здравоохранения Соединенных Штатов. Она фокусируется на разработке терапевтических средств для пациентов с серьезными опасными для жизни заболеваниями, такими как рак, аутоиммунные и другие вирусные заболевания. Компания достигает этого с помощью двух групп продуктов-кандидатов, таких как аллогенные или сторонние производные антигенспецифические Т-кл

( Читать дальше )

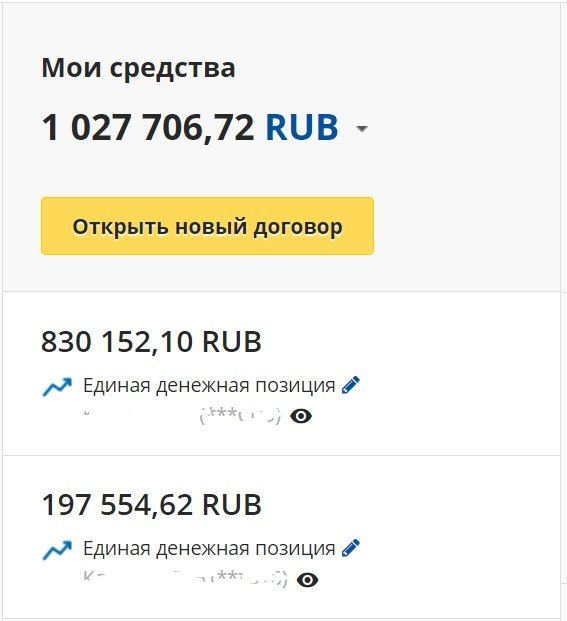

Эксперимент №3 Советы менеджера Атон

- 15 февраля 2021, 10:44

- |

Поскольку у меня есть ИИС, который «размораживается» в ноябре этого года, то логично было закинуть на него лям из появившихся денег, чтобы с полученных от него доходов тоже не платить комиссию. Позвонил в Атон, рассказал менеджеру свою идею зайти в облиги по коллекции «Купоны каждый месяц»(там МТС и две субфедеральные облиги). Менеджер сказал, что идея так себе, по следующим основаниям:

Доходность так себе,

При изменении ставки ЦБ облигации могут просесть по телам. Незначительно, но неприятно.

«ОК», ответил я, и попросил у менеджера его предложения при следующих условиях:

- сумма 1 млн.,

- высокая надёжность,

- закрытие позиций в ноябре 2021 с доходностью, соотносимой с облигациями или выше.

Вот что предложил менеджер:

- 24% — АФК Система

- 21% - Северсталь

- 24% — Интер РАО

- 21% — МТС

- 10% - Polymetal.

Все представленные Выше бумаги с низкой долей иностранных резидентов среди акционеров, соответственно с минимальным влиянием политических и санкционных факторов на бизнес. + также это хорошие дивидендные истории с потенциалом роста. Конечно на краткосрочной горизонте волатильность неизбежна, но если мы размещаем на пол года и Выше, то можем ориентироваться только за счёт дивидендных выплат на доходность Выше чем по облигациям.

( Читать дальше )

Как я выбираю "альфа" акции для своего портфеля

- 10 февраля 2021, 14:49

- |

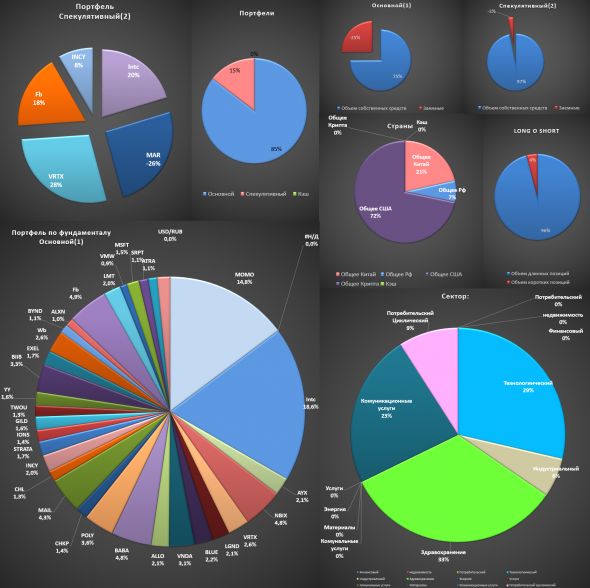

Мой подход в формировании портфеля состоит из нескольких этапов. Сегодня я хочу написать о том, как я отбираю ту его часть, которая связана с акциями.

Недавно в гостях Finversia.ru у Яна Арта мы говорили о диверсификации. Я сказал, что на мой личный взгляд и по своему опыту, намного правильнее не просто формировать портфель из 100 эмитентов, за которыми в реальности невозможно следить, а покупать фонд на индекс широкого рынка, и усиливать его отдельными историями, которые потенциально могут вытащить портфель наверх.

Отбор этих историй не самое простое дело. По сути он сводится к трем этапам:

- Я оцениваю фундаментально те компании, которые могу оценить сам, и которые в моем представлении интересны в перспективе 3-5 лет.

- Я ищу, так называемых Альфа-скакунов, то есть те компании, которые имеют статистические коэффициенты лучше, чем у индекса широкого рынка.

- Я делаю оптимизацию портфелю по Марковицу с вырожденной границей, зачастую присваивая вложению в индексный фонд на широкий рынок не менее 50%, отведенного капитала под акции.

( Читать дальше )

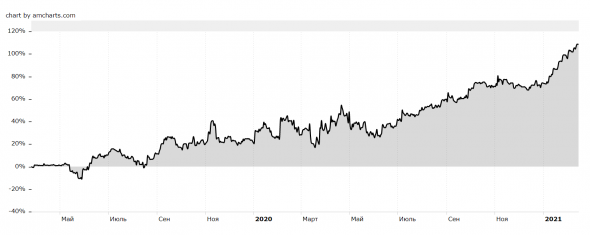

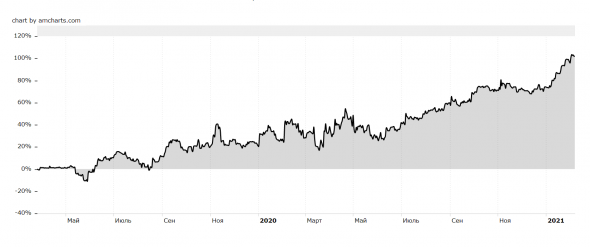

Ура! Первый миллион и 100% прибыли за 20 месяцев 🤠🔥

- 08 февраля 2021, 19:13

- |

Друзья, очень важна ваша поддержка. Оцени, если уже прошел эту отметку🤝😁

В 2018 году перебрался в Питер с 0. И стартовал с ничем. Но об этой истории позже.

Предыстория по ссылке

smart-lab.ru/blog/571674.php

💵⌛

Комментарии приветствуются 😄🎯

( Читать дальше )

Плановое пополнение на 5 000р // Структура портфеля и сделки за неделю. 120 000р прибыли за январь

- 05 февраля 2021, 13:51

- |

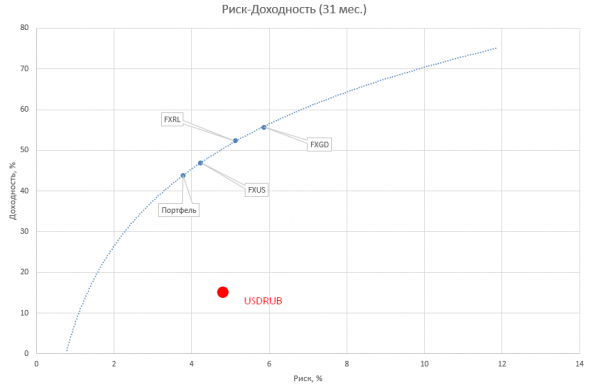

Больше риска - больше доходность

- 04 февраля 2021, 14:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал