Портфель

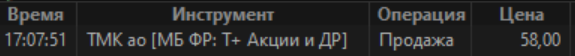

13.04.2020 // продажа ТМК

- 13 апреля 2020, 22:43

- |

Скучная сегодня будет запись, но раз у я у решил выкладывать сюда все свои сделки без прикрас, придется написать пару слов.

Покупай на слухах, продавай на фактах — шикарная рекомендация. Надо было ей последовать, и как только сделка ОПЕК+ была заключена, жестко сократить все позиции в нефтянке в портфеле. Но я задумался о чем то другом...

Итак, я по ходу наигрался в краткосрочного спекулянта и продал свой ТМК по 58р. Покупал я его на прошлой неделе, сделка здесь.

Скорее всего завтра-послезавтра разгружу НОВАТЭК. Тогда и выложу свой портфель

- комментировать

- Комментарии ( 1 )

Правила формирования и ребалансировки портфеля

- 13 апреля 2020, 11:44

- |

В этой статье я хочу поделиться с вами своими последними наработками в искусстве портфельных спекуляций.

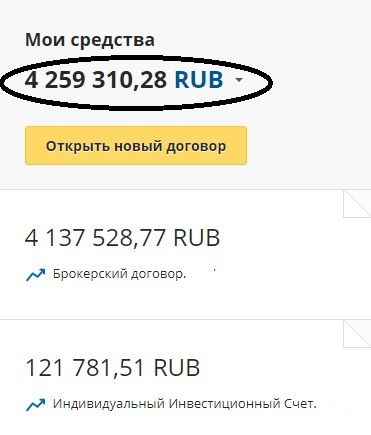

Первое, что надо сделать — это открыть брокерский счёт и разместить на нём сумму 20млнр.

Почему 20млнр?

Просто мне на такой сумме удобнее объяснять.

Если ваша сумма, предназначенная для портфельного инвестирования, отличается от 20млнр, то просто сохраняйте соответствующие пропорции между долями эмитентов в портфеле или измените число эмитентов, при сохранении неизменного размера суммы вложения в одного эмитента.

+

( Читать дальше )

Шлако-портфель уходит в небо

- 12 апреля 2020, 22:11

- |

Пришла мысль проверить вот такую стратегию:

1. Находим все шлаки на Мосбирже (допустим, 500, хотя не знаю, сколько их здесь).

2. Покупаем в равных долях, на каждый выделяя минимальную сумму.

3. Пассивно ждём, пока весь портфель или отдельные его составляющие не увеличатся в цене в 20-50 раз.

4. После выстрела кроемся, высвободившийся капитал перераспределяем.

Пробовал ли кто-то похожее? Имеет ли смысл это проверять?

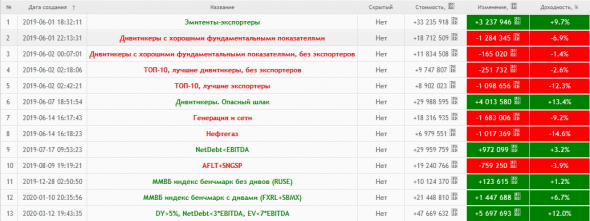

Результаты портфельного инвестирования. 01 июня 2019г — 10 апреля 2020г

- 10 апреля 2020, 19:32

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

❤ На пенсию в 65(60). Четвертой планки не было. Покупаю, как обычно, на 3 тыра от ЗП. Дивидендов особо не жду, но будет приятно, если будут платить

- 10 апреля 2020, 12:51

- |

Кризис идет и цветет! Я на фондовом рынке РФ с 1992 г., времен ваучерной приватизации. На рынке недвижимости Уфы с августа 1993 года.

На бирже (ММВБ, Мосбиржа) с 2006 г. Поэтому пережил падения фондового рынка РФ: 1998, 2009, 2010, 2011, 2014, 2017, 2018.

Теперь 2020 г.

smart-lab.ru/profile/Elshet1969/

Я пишу по 2 причинам на смарт-лабе

1. Причина самая важная, поступление дивидендов. Статью всегда пишу после получения дивидендов. В этом году особо не жду,

если заплатят, будет «чудо». Интересно, заплатит ли Акрон в отведенные 25 дней. Эти акции «есть у меня».

2. В кризис пришлось покупать чаще, чем 1 раз в месяц (после перечисления с ЗП 3 тыр.). Сработала моя «планка». Об этом ниже.

Первая, вторая планка:

smart-lab.ru/blog/602462.php

Третья планка:

smart-lab.ru/blog/604669.php

Сработало 3 планки, 4 пока не случиЛОСЬ.

( Читать дальше )

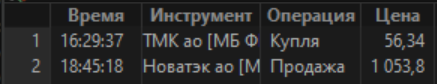

08.04.2020 // продажа НОВАТЭК и покупка ТМК

- 08 апреля 2020, 20:29

- |

Сегодня разгрузил немного мой портфель от акции НОВАТЭК. Была достигнута целевая цена в районе 1050р, хотя конечно я ожидаю данную бумагу на уровнях выше. Ну в районе 1150-1200 в среднесрочной перспективе. Но в связи с возросшей неопределенностью по поводу завтрашней сделки ОПЕК+ и разговорами насчет кризиса и «второго дна» решил срезал позу. Обязательно докуплю его обратно на уровнях 800+ (если дадут конечно)

Также сегодня вышла новость про выкуп акций ТМК по 61р. Не люблю входит в такие темы, не получается у меня торговать краткосрочно, однако решил рискнуть немного. Купил по рынку за 56,34р. Это опять была спонтанная покупка и возможно я опять о этом пожалею. Но чем черт не шутит. До 60 хотя бы дойдем, как считаете?

В общем, сегодня были две сделки:

По сравнению с прошлым отчетом, доля НОВАТЭК в портфеле упала на 3% до 23% от всех активов. Зато появилось чуть больше свободных средств, чтобы докупить рынок в том, случае если все же он упадет. Оптимизация портфеля продолжается)

Портфель и мысли по рынку.

- 08 апреля 2020, 00:54

- |

RUR-0,09%

USD-0%

Облигации

ОФЗ-26214-18,66%

Акции

Телеграф ап.-4,11%

НКНХ ап -9,61%

НЛМК-13,44%

Сургутнефтегаз ап.-24,37%

Новатэк-5,53%

Северсталь-11,38%

Пермэнэргосбыт пр.-4,76%

Саратовский НПЗ пр-4,83%

Селигдар -3,22%

Рынок продолжает расти, прибыль с начала года равняется уже 19%, потихоньку выходил из акций в короткие ОФЗ, но наблюдая за динамикой облигаций, а точнее за ее отсутствием и малой доходностью, подумал, что интересней деньги вложить в акции с хорошей дивидендной доходностью, слабо реагирующим на коронаистерию или «самогеноцид-экономический» и прикупил Пермэнергосбыт пр. по 121,2 руб. и обратно откупил Саратовский НПЗ пр. по 14800руб. А так же взял немного Селигдара за 14,1. Забрал свои карманные расходы с прибылью, которые забрасывал на заливе перед отскоком. В будущем планирую еще немного долю уменьшить в акциях при их росте НЛМК и Северстале. В принципе, мне все равно, будет рынок расти, падать, либо колебаться на этих уровнях. В случае залива у меня есть средства отработать на отскок, как уже делалось два раза в этом году, в случае роста довольно хорошая доля капитала в неплохих акциях, в случае боковика довольно не плохие дивиденды в перспективе. Фундаментально считаю, что акции своих денег стоят и даже немного недооценены, поэтому не понимаю верующих в обвал, так же как не понимал тех, которые кричали на дне не ловите ножи, в моменте, когда компании и их директора активно скупали акции с рынка. Вы ведь не считаете их лохами, которые не знают цену компаний, которыми управляю, или вы считаете, что население земли вымрет от простуды?!))) Всем профита!

Что то слабенький кризис

- 07 апреля 2020, 10:13

- |

Жду погружения… повторного, слишком много людей докупилось (я так думаю) по сниженным ценам а это неправильно…

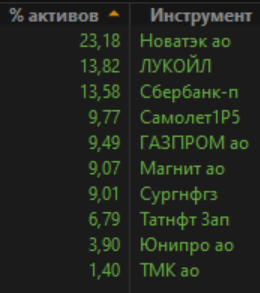

Структура моего портфеля

- 06 апреля 2020, 12:19

- |

Как и общеал в предыдущем посте, напишу немного про структуру портфеля.

Пока там 8 акций и 1 облигация. Плюс немного кэша. Кэш где-то 10%.

В идеале, думаю, не нужно распыляться на много-много активов, а сосредоточиться на управлении 5-8 инструментами. У меня сейчас 9 инструментов и это много. Надо подсократить позы. От татнефти и юнипро избавиться. Сейчас я уже не вспомню, зачем их покупал. Наверно из-за дивидендной доходности. По остальным хорошо бы доли распределить ровнее.

Магнит и сургут однозначно увеличить. минимум до 10% каждая. лукойл и сбербанк-п уменьшить. Как я писал в предыдущем посте, большая доля в портфеле в этих двух акциях — это моя ошибка и я это признаю, и жалею о совершенных необдуманных поступках. Пока продавать их не планирую, это тяжело психологически, буду размывать их долю.

С новатэком сложнее. Пока доля меня устраивает и сокращать не планирую до достижения целевой цены или же пока не найду другой актив в более высоким потенциалом. Будем считать, что это стратегическая инвестиция, скелет моего портфеля. Не знаю, насколько задержусь в этом эмитенте, может на месяц, может на год. Но пока так. В споре с газпромом, отдаю предпочтение именно новатэку. их менеджмент мне больше нравится.

Сегодня уже выставил кое-какие стоп-заявки. Как исполнятся, я об этом обязательно напишу.

Результаты портфельного инвестирования. 01 июня 2019г — 03 апреля 2020г

- 03 апреля 2020, 21:18

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал