Портфель

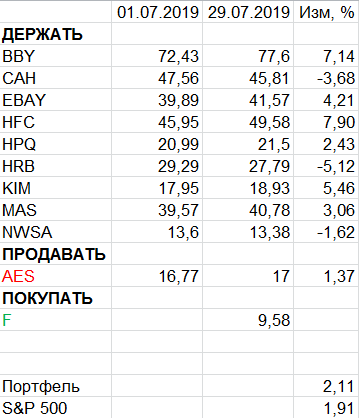

Пересмотр портфеля американских акций 05-08-2019

- 06 августа 2019, 11:44

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Портфель миллионера на Comon. Часть 7

- 06 августа 2019, 11:27

- |

| Название стратегии | 25.01.19 | 28.02.19 | 31.03.19 | 30.04.19 | 31.05.19 | 30.06.19 | 31.07.19 | |||||||

| 1 | Путь Самурая |

( Читать дальше )

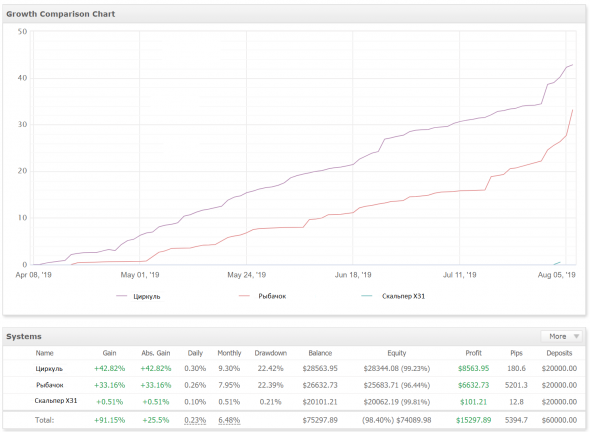

Портфель перевалил за 90% профиту. Добавил еще один алгоритм.

- 06 августа 2019, 07:18

- |

А оно действительно доброе. После всех Трампо-полетов наконец то закрылись профиты на йеновых.

У наших железных братьев: Циркуля и Рыбачка получилось вырваться из позиций набранных на повышенной волатильности без просадок. Ну так чуток тока памперс менял чаще, но в целом ништяк.

Портфель перевалил за 90% профитности. Ну и пополнение в портфеле — добавил туда Х31 робота на обкатку. Работаем евру и фунта, скальпируем ночью и днем.

Хорошего торгового вторника всем. ;)

Модельный портфель Smart Value в июле 2019

- 04 августа 2019, 21:54

- |

Наш «виртуальный банк» – не единственная из наших позиций, которая выиграет от снижения ставки ФРС. Золото тоже будет победителем в этом сценарии.

Золото росло в последние месяцы, даже до того, как снижение ставки стало очевидным. Наше вложение в SPDR Gold Shares Fund (GLD) выросло на 4% с предыдущего разбора портфеля.

Я ожидаю, что золото продолжит этот рост и теперь, когда мы видим уверенный тренд. Наше другое вложение в драгоценные металлы – платина – показало результат еще лучше, рост на 6% с прошлого разбора. Но это еще не все. Наши вложения в акции золотодобывающих компаний выросли еще сильнее.

«Золотой банк» принес нам 18%. И если цена золота продолжит рост, то мы можем увидеть и более интересные результаты. Эта компания заключает сделки с золотодобытчиками и финансирует их проекты. Но все проблемы непосредственно с процессом компанию не касаются. Она просто получает свою комиссию. Это одна из наиболее эффективных бизнес-моделей в мире. И она отлично выигрывает от роста цены на золото.

( Читать дальше )

Портфель "8 акций" Коллапс на рынках. Трамп шалун. Доллар рубль полетел. США Китай.

- 04 августа 2019, 14:26

- |

Результаты портфельного инвестирования. 01 июня 2019г — 02 августа 2019г

- 02 августа 2019, 19:32

- |

Все портфели — виртуальные.

Созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

( Читать дальше )

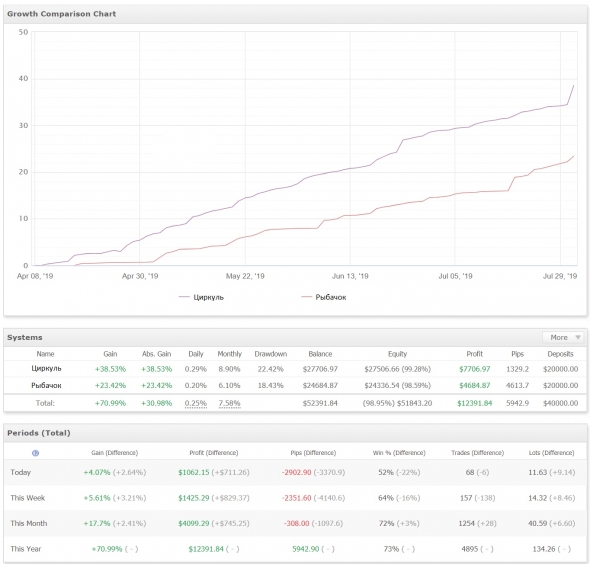

Итоги. Кратко. Очень кратко. Совсем кратенько. С апреля по сегодня по роботам и ручные за июль.

- 31 июля 2019, 20:28

- |

Как принято делать в конце месяца — подведем небольшие итоги.

Ручная торговля велась мало там всего +1.5% (причина думаю понятна. Вон она рядышком в коляске лежит и сопит тихо мирно)

А вот роботы — молодцы. Портфель перевалил за рубеж 70% (с апреля по сегодня) по профиту при вполне вменяемой просадке 30%, выдержав «удар» от фунтовых пар, которые дали конечно безотката серьезного — фунт пролетел 420 пунктов безотката а фунтойена 400. Циркуль их баил естественно.

Рыбачок кстати опять молодцом. Не смотря на то что в работе были фунт новозел, фунт кад, фунт, фуй и даже фунт ауд — не просел а четко «жестко» я бы сказал отбаил и даже успел перевернуться на некоторых парах. В общем показал себя опять настоящим рыбаком добытчиком.

Всем добра профита и чтоб ДЦ бабки не зажимал! УРА! С наступлением АВГУСТА!

З.Ы. В августе покажу по прошествии полного месяца еще одно чудо юдо — ночной скальпер. И если все будет нормич то и дневной скальпер тоже покажу :) вроде все срастается :)

Фундаментальные оценки теперь доступны в Инвестиционном бюллетене

- 30 июля 2019, 13:05

- |

Друзья, совсем недавно я вас порадовал циклом собственных фундаментальных исследований акций, которые можно найти в моём блоге здесь.

Следующим логическим шагом было совместить то, что я делаю как портфельный управляющий, с этими самыми исследованиями. Задача не совсем тривиальная, и тем она интересна. Поскольку я всё люблю максимально автоматизировать, этот процесс не явился исключением. Проще всего результаты проделанной работы продемонстрировать на том, как она включилась в инвестиционный бюллетень.

Поскольку я не пересматриваю свои фундаментальные прогнозы чаще раза в год, если на это нет каких-то уж очень серьёзных оснований, а расчёты строятся на данных годовой отчётности, то и каждый раз пересчитывать там вроде бы нечего. Однако, поскольку рынок не стоит на месте, ожидаемая доходность инвестора меняется и этот факт можно учесть при формировании портфеля. Тем, кто знаком с портфельной теорией, сразу смекнули о чём идёт разговор.

( Читать дальше )

Пересмотр портфеля американских акций 29-07-2019

- 30 июля 2019, 12:24

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал