Портфель

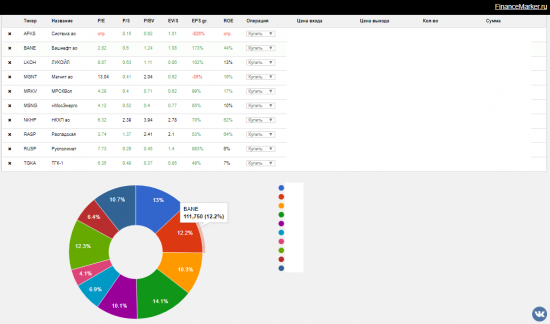

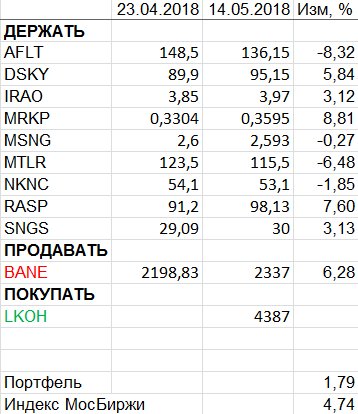

Пересмотр портфеля акций 14-05-2018

- 15 мая 2018, 18:14

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

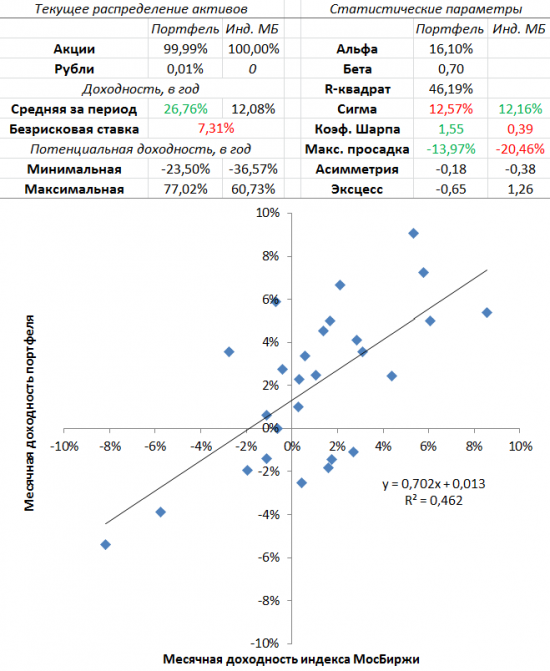

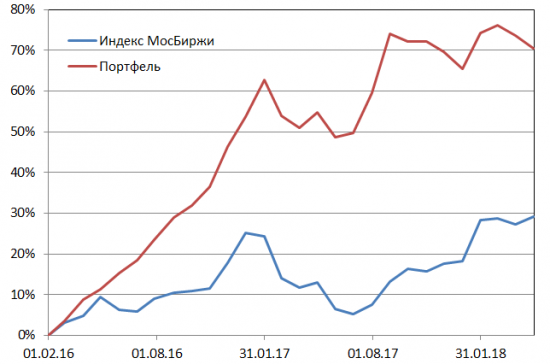

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

- комментировать

- ★1

- Комментарии ( 0 )

Пересмотр портфеля американских акций 14-05-2018

- 15 мая 2018, 11:59

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

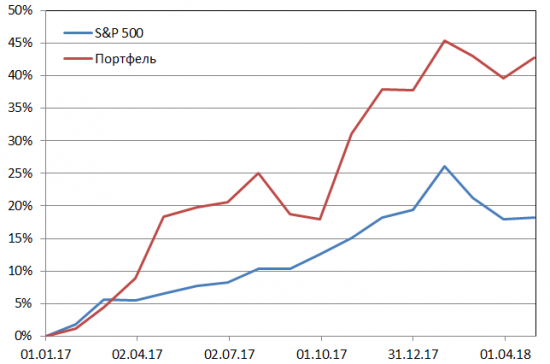

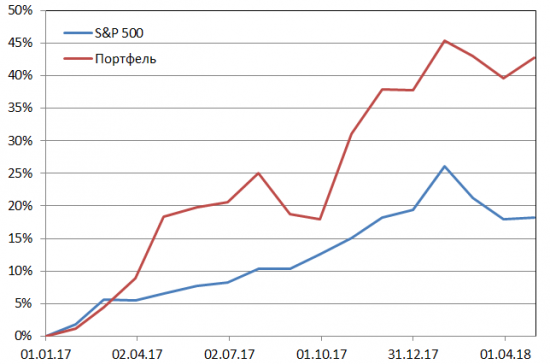

График доходности торгового счета в долларах США

О том, как я покупал ETF на Московской бирже

- 14 мая 2018, 10:22

- |

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

( Читать дальше )

TKC Partners: Российский портфель -0.5% vs ММВБ +2.4% за прошедшую неделю (11.05.2018)

- 14 мая 2018, 09:00

- |

Все начинается с одного шага. Продолжение

- 13 мая 2018, 15:24

- |

Несколько слов о моем (исключительно моем) подходе к бирже. Думаю Америку не открою. Я считаю, что:

1. Ни один график и индикатор не показывает 100% направления, а лишь вероятность.

2. Вероятность дальнейшего развития 33.33333%. С вероятностью 33.33% я могу утверждать что цена на графике пойдет вверх, с вероятностью 33.33% — вниз, и 33.33% — уйдет в боковик.

3. С такой вероятностью мне не нужен ТА, я не ищу фигуры и вероятности их развития. Никто не скажет куда пойдет график через 10 минут, будущее никто не видит. Считаю, что от одного твитта Трампа всё ТА летит к чертям, а кто знает сколько их будет, и что будет после твиттов. Русал слили, Alcoa подняли, и месяца не прошло — Русал подняли, Alcoa слили. График нефти — в день результатов решения Трампа по ядерному соглашению с Ираном, в разных газетах разная информация, как это можно вообще прогнозировать.

4. На данный момент я знакомлюсь только с акциями, никакие фьючерсы, индексы и т.д. я не рассматриваю.

5. Заходить в любую акцию нужно с ожиданием минимальной просадки в 10%.

6. Заходить в акцию на весь кэш не нужно, всегда должны быть средства на усреднение.

7. Усреднение это не вред. Всегда держу кэш под него.

8. Стопы ставить не нужно. Граница между спекулянтом и инвестором порой размывается (сколько раз я заходил в акцию на день, а оставался на несколько недель или месяц).

9. Шорт, это не для меня, естественно я пробовал кратковременно, не мое, риски для меня не оправданы, забыл про него как страшный сон.

10. Плечи, это не для меня, естественно я пробовал кратковременно, не мое, риски для меня не оправданы, забыл про них как страшный сон.

11. Стараюсь смотреть вперед позитивно, внутренний армагедон не допускаю.

12. Морально готов к кризису, желания нет конечно, но пересижу.

13. Психология, психология и еще раз психология. Никакого паник-селла.

14. Придерживаюсь своей стратегии.

( Читать дальше )

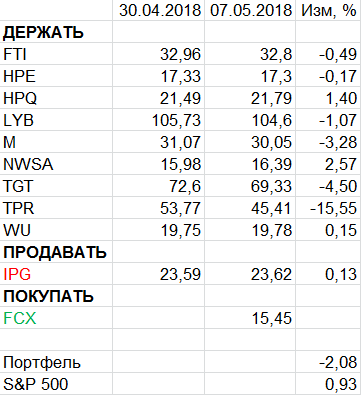

Пересмотр портфеля американских акций 07-05-2018

- 08 мая 2018, 11:09

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности торгового счета в долларах США

P/E - самый простой способ оценить инвестицию

- 06 мая 2018, 11:14

- |

Мультипликатор P/E

Отражает соотношение цены бизнеса к его годовой прибыли.

Плюсы:

— универсальность (можно использовать для оценки любого бизнеса без каких-либо ограничений)

— простота

Пример:

Друг предлагает вам вложиться в его бизнес и стать партнером. Просит вас отдать ему 2 миллиона рублей в обмен на 50% компании. За прошлый год при этом, прибыль его бизнеса составила 500 тысяч рублей. Друг нахваливает бизнес, да и вам он очень нравится. Выглядит очень привлекательно, но лучше посчитать:

P (стоимость всего бизнеса) = 2 миллиона * 2 (так как 2 миллиона это только 50%) = 4 миллиона

E (годовая прибыль) = 500 тысяч рублей.

P/E = 4 миллиона рублей / 500 тысяч рублей в год = 8.

Что это значит?

По сути 8 — это 8 лет, именно за этот срок вы отобьете все свои вложения в бизнес. Вот и все. А теперь уже легко догадаться, что

Чем больше P/E — тем это хуже, так как бизнес окупается дольше, а значит он и не такой привлекательный, как вам о нем рассказывает друг.

( Читать дальше )

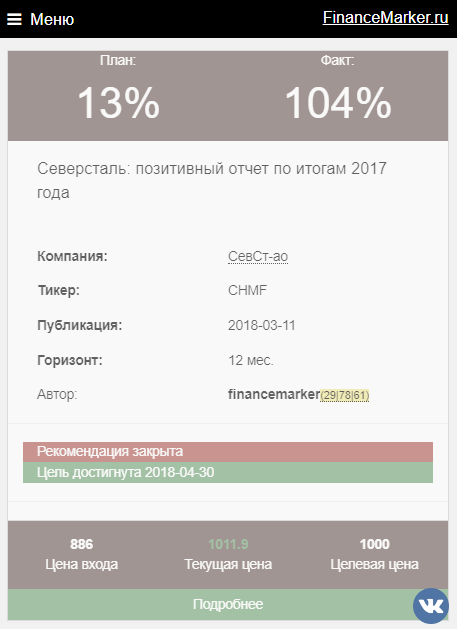

Северсталь - цель достигнута. Что дальше?

- 02 мая 2018, 10:01

- |

Добрый день!

На днях была достигнута цель по нашей рекомендации «покупать акции Северстали». Цена пробила отметку 1000 рублей, и сделала это очень быстро, что дало в пересчете 104% годовой доходности.

Следите за нашим портфелем на financemarker.ru, а также инвестиционными обзорами (только по PRO подписке), чтобы узнать о наших дальнейших планах по этой бумаге.

Первоначальный обзор Северстали доступен по ссылке - http://investprogram.ru/index.php/137-nedootsenennye-kompanii-severstal. Многое там до сих пор актуально.

Спасибо.

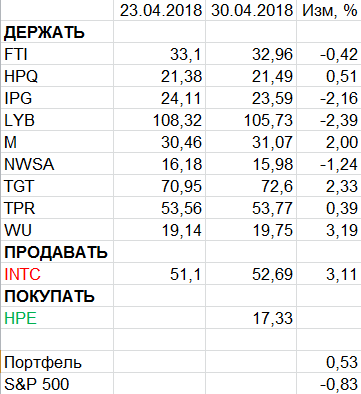

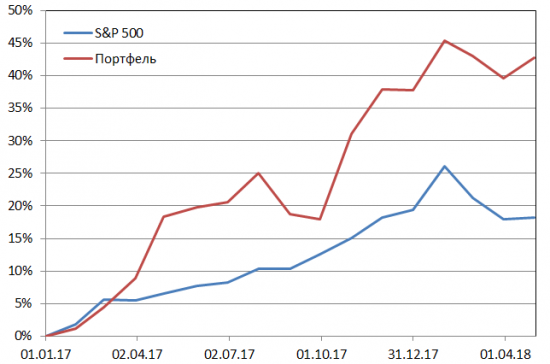

Пересмотр портфеля американских акций 30-04-2018

- 01 мая 2018, 16:37

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности торгового счета в долларах США

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал