Портфель

🟢 Рынок США растёт

- 03 июля 2023, 06:47

- |

1️⃣ S&P 500 под конец недели закрылс у своих максимумов. Похоже на то, что ничто не может удержать быков. 🐮 Следующую недельку можем зависнуть на этом уровне, даже чуть-чуть скорректироваться, но исход, кажется, очевиден — ⬆️ UP ⬆️

2️⃣ RSP 500 Уходит в отрыв — это прекрасно. Потому, что это говорит о том, что тпомимо 5-10 акций FAANG растут и остальные акции. 🤞Будем надеятся, что тренд продолжится на следующей неделе

3️⃣ 2 зелёных бара в четверг и пятницу. Один больше другого. 📐По техническому анализу характер рынка начинает меняться в положительном направлении. Всё меньше красного на наших приборах

💼 Доходность портфеляза неделю: +2,5%

🟢 $HUBS +1,7% (Размер: 25%)

🟢 $MEDP +5,6% (Размер: 12,5%)

🟢 $ASML +9,9% (Размер: 12,5%)

🟢 $CMG +1,9% (Размер: 12,5%)

🟢 $LRCX +10% (Размер: 12,5%)

🔴 $AAON -2,5% (Размер: 12,5%)

🟢 $KLAC +12,2% (Размер: 7,5%)

🟡 $FROG -0,4% (Размер: 7,5%)

🔥Забирай $1000 за регистрацию у лучшего брокера США InteractiveBrokers

#портфель #пульс_рынка ТГ-канал IQ4Trading

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Итоги июня 2023.

- 02 июля 2023, 08:41

- |

Решил отдохнуть от рынков, пока там ничего интересного не происходит — получил лучший месячный результат с начала года.

Итоги июня.

Депо: +6,51% (Для сравнения MCFTRR: +4,12%. SP500 в рублях: +16,9%. USDRUB: +10,9%)

С начала года: +23,1%.

Главный источник профита в этом месяце — валютная переоценка. Валютный счёт с американскими акциями, юанями и долларами весит уже почти половину от суммы депо.

Структура портфеля на первое июля.

Российские акции: 16%

Американские акции: 27%

Резервы: 57%.

В резервах — ОФЗ, юань, рубль и немного долларов.

Также добавился Шорт IMOEX: 7%

На случай большой распродажи есть и кэш на депозитах. Но это должна быть очень большая распродажа.

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” — t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

Что делалось в июне.

( Читать дальше )

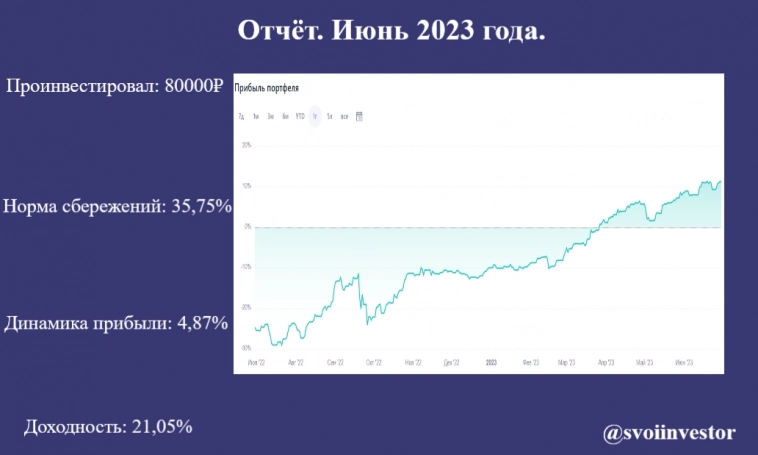

Итоги июня 2023 года. Покупка акций/облигаций, складирование кэша на счетах, поступление дивидендов и продажа золота

- 01 июля 2023, 07:21

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

80% Акций

20% Облигаций

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю отчётности эмитентов, дивидендную политику, корпоративные события и на основе своих решений приобретаю нужные мне финансовые активы (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.). Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ, сейчас рынок закладывает хорошую премию, самый длинный выпуск с погашением в 2041 году (ОФЗ 26238) даёт доходность выше 11%, поэтому я добавил новые выпуски в свой портфель.

( Читать дальше )

Кому выгодно ослабление рубля Портфель Как обогнать индекс полной доходности Валютное регулирование

- 30 июня 2023, 21:37

- |

Друзья,

в этом выпуске – про рубль,

почему девальвация выгодна ЦБ РФ и правительству.

Для стабилизации рубля эффективно

— экстренно поднимать ставку,

— увеличить нормы резервирования,

— возобновить обязательную продажу валютной выручки экспортёрами,

— ограничение вывода капитала,

— увеличение интервенций (хоть бы и в юанях).

Ближайшее заседание ЦБ РФ 21 июля (не скоро).

Экстренных мер нет.

ВЫВОДЫ.

Ослабление рубля выгодно бюджету и устраивает руководство,

бегство от рубля логично.

19 -20 июня вышел в деньги

(около 20% основного портфеля и 55% ИИС вывел в деньги),

Потому что рынок смотрел вниз, считал, что намечается коррекция.

А в понедельник, 26 июня, купил,

примерно на 2,5% дешевле, чем продал

(мятеж Пригожина закончился мирно, негатива не было).

Причины покупки:

— рост денежной массы,

— ослабление рубля,

— решение вопроса, связанного с Пригожиным,

— дивиденды (остались МТС, Роснефть, Совкомфлот, ГПнефть и др.):

( Читать дальше )

На чём зарабатывают западные инвесторы: портфели крупнейших управляющих - Рэя Далио, Уоррена Баффета, Стенли Дракенмиллера, Джима Саймонса, Майкла Берри

- 30 июня 2023, 14:17

- |

Berkshire Hathaway владеет одним из самых известных и успешных портфелей в мире, который значительно превзошел S&P 500 в долгосрочной перспективе.

В то время как доходность S&P 500 с 2013 года составила 195%, фонд Уоррена Баффета и Чарли Мангера вырос на 260% за тот же период времени.

Хотя Баффет известен проповедью диверсификации, почти половина портфеля Berkshire принадлежит самой ценной компании рынка — Apple. Остальная часть портфеля довольно диверсифицирована за счет сочетания банковских акций, основных потребительских товаров, таких как Coca-Cola и Kraft, а также нефтяных и газовых компаний.

( Читать дальше )

История одного портфеля #2 Выкуп нерезидентов

- 29 июня 2023, 20:15

- |

В первом посте по портфелю запустил рубрику с желанием продолжить публиковать его изменения.

Добавил Магнит, потому что оферта на 30% уже выглядит как оферта для всего фрифлота недружественных нерезидентов.

30,37 млн акций за 2215 рублей = 67,3 млрд рублей платят за то, что в моменте стоит 157,3 млрд рублей.

( Читать дальше )

Действия по портфелю - оперативный комментарий

- 29 июня 2023, 11:06

- |

Рынок радуется, что конгресс проголосовал за импичмент Байдену Вынос шортов Вчера на весь свободный кэш (20% портфеля продал 19-20 июня) купил акции (в основном, нефтегаз и металлургов) !

- 27 июня 2023, 17:13

- |

#БайденИмпичмент

В США начата процедура импичмента президента Байдена. Палата представителей Конгресса США проголосовала за это большинством голосов – 219 против 208.

Основным поводом для импичмента стало открытие данных о коррупционных связях Байдена и его семьи с украинской компанией Burisma.

Даже если Палата представителей примет такое решение,

оно должно быть утверждено двумя третями голосов Сената, аюв Сенате у демократов незначительное большинство,

импичмент не пройдет.

Видимо,

предвыборная борьба.

В ноябре 2024г. — выборы президента США.

Вчера дал хороший совет:

написал свои действия: купил акций на весь свободный кэш

(вышел в кэш с 19 по 20 июня, купил вчера дешевле).

Портфель в excel и все свои операции пишу в закрытом канале.

С уважением,

Олег.

Почему снова сформировал портфель (купил примерно на 2% дешевле, чем продал). Что купил и почему.

- 27 июня 2023, 07:41

- |

19 -20 июня вышел в деньги

(около 20% основного портфеля и 55% ИИС вывел в деньги).

Причины покупки:

рост денежной массы,

ослабление рубля,

решение вопроса, связанного с Пригожиным,

дивиденды (остались МТС, Роснефть, Совкомфлот, ГПнефть и др.):

около 75% дививендов обычно физические лица реинвестируют.

Риски.

СВО,

геополитика,

внутренние проблемы (с Пригожиным решили, но могут быть другие),

высокая вероятности продолжения коррекции индексов США и сырья.

В портфеле основные позиции — Сбер, Полюс, Татнефть, Роснефть, Татнефть, ГазпромНефть, Новатэк, Мосбиржа и др.

Пока в 2023г. обгоняю индекс полной доходности Мосбиржи на 11,5%.

С уважением,

Олег.

Пульс рынка США. Рынок корректируется.

- 24 июня 2023, 09:02

- |

🟡Рынок в лёгкой коррекции

1️⃣ S&P 500 скорректировался на -2,6% от максимума на объёмах выше среднего. В предыдущем обзоре неделю назад писал, что назрела ожидаемая коррекция. Падение индекса на 2-3% многие даже не назовут коррекцией, но интересно, что происходит с равновесным индексом RSP500

2️⃣ RSP 500 упал на -3.7% от предыдущего локального максимума всего за 5 дней. RSP падает быстрее, чем S&P 500 и это плохой знак потому, что это говорит об общей слабости рынка и о том, что рынок тянут вверх 5-10 акций FAANG.

3️⃣ 2 крассных бара дают надежду на то, что коррекция окажется не глубокой. Идёт борьба за уровни и откупка акций институциональными инвесторами. Результат битвы увидим через пару недель.

💪Рынок сохраняет общий позитивный настрой, но нам тяжело делать деньги в такй среде, когда акции не достигают новых максимумов. Купленные на этой неделе акции выбило по стоп-лоссам. Мы как частные инвесторы не можем влиять на движение рынка, поэтому ждём тренда на рост.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал