Прогноз по акциям

ОБЗОР ПО CSX

- 13 апреля 2022, 14:39

- |

🚂 CSX Corporation #CSX — американская холдинговая компания, специализирующаяся на железнодорожных перевозках и недвижимости. Компания была основана в 1980 году при слиянии Chessie System и Seaboard Coast Line Industries.

Различные железные дороги бывших Chessie System и Seaboard Coast Line Industries, были объединены в 1986 году в одну линию, которая стала называться CSX Transportation.

Структура доходов от перевозки сырья:

Химикаты — 20%

Интермодальные контейнеры — 17%

Уголь — 14%

Сельскохозяйственная продукция — 12%

Лесная продукция — 8%

Автомобильные товары — 7%

Металлы — 7%

Минералы — 5%

Удобрения — 5%

Другое — 5%

📈 Перспективы:

Компания настроена на сокращение уровня аварийности поездов в течение всего года и на дальнейшем сокращении инцидентов связанных с человеческим фактором. В 2022 году CSX будет сосредоточена на привлечении новых сотрудников, а также расширении использования профилактических мероприятий для избежания новых аварий.

Также CSX объявила о сотрудничестве с Wabtec, которая поможет компании модернизировать ее локомотивы, чтобы максимально снизить вредные выбросы парниковых газов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Красноярскэнергосбыт. Заплатят?

- 13 апреля 2022, 14:18

- |

Сегодня заседание Совета директоров«Красноярскэнергосбыт», среди вопросов повестки, вопрос выплаты дивидендов.

Компания регулярно выплачивает их с 2015г., как по обычке, так и по привелигированным акциям, в одинаковом размере, в прошлом году поделились с нами 62% от заработанной прибыли.

По прошлому году, при цене обеих акций в размере 10.8руб за шт., вышла дивдоходность порядка 6%

Сейчас цена обеих акции ($KRSB и $KRSBP) в районе 8руб, что ниже прошлогодней дивотсечки на 30-33%.

Годовой отчет хороший, если рост выручки небольшой, чистая прибыль приросла порядка 30%.

Компания региональная, является дочкой Русгидро, каких-либо объективных причин, не платить в этом году, на поверхности не вижу. Вероятность выплаты высокая. Покупаю под событие.

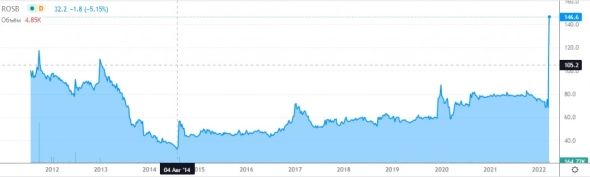

Взрыв роста акций Росбанка

- 13 апреля 2022, 11:40

- |

Акции Росбанка дали рост на 115% за 3 дня.

Уверен, вы все поражены как и я: на бирже торгуются акции Росбанка. Скажу больше, даже сотрудники Росбанка были поражены этому факту. Скорее всего о торгах этими акциями мало кто знал и на самой Мосбирже. Даже на всем известном Смартлабе комментариев на форуме под этим банком собралось всего 5 страниц, а ведь график нам показывает торги аж с 2011 года. Об этом писали практически никто. И о этом банке вообще и знать ничего и никто не хотел. Они даже отменили допэмиссию в 2006 году, но это дело минувших лет.

( Читать дальше )

Медь на подъеме. Кого из металлургов брать

- 12 апреля 2022, 19:18

- |

На чем растет медь

Общий фон в данной отрасли такой же, как и у других промышленных металлов: в пользу роста играет товарная инфляция, проблемы с логистикой и дефицит инвестиций, накопленный за время пандемии.

Но есть и собственные драйверы. Среди долгосрочных это спрос со стороны альтернативной энергетики (медь — один из лучших проводников). Среди среднесрочных это фактор забастовок к Перу, где сосредоточено 13% мирового производства.

Goldman Sachs в последние месяцы неоднократно заявляла об угрозе истощения запасов меди на складах. По ее оценке, в течение года металл подорожает до $13000 за тонну (+25% от текущих уровней, или $5,9 за фунт). И в последующие годы проблема нехватки меди будет только нарастать.

( Читать дальше )

Аналитики "Финама" представили стратегию по сектору электроэнергетики

- 12 апреля 2022, 19:04

- |

Аналитики «Финама» представили стратегию по сектору электроэнергетики. В исследовании отмечается, что рекордная инфляция, отказ западных стран от поставки оборудования и снижение спроса на электроэнергию негативно отразятся на российских компаниях. В результате прибыль отечественных эмитентов может заметно просесть, и они откажутся от выплаты дивидендов, что значительно снижает привлекательность их акций. На этом фоне инвесторам рекомендуется обратить внимание на китайские коммунальные компании, которые выигрывают от сложившейся ситуации в мировой экономике: в частности, на CLP Group и CGN Group.

Российский сектор электроэнергетики пока не ощутил последствий кризиса в экономике, что проявилось в росте потребления в I квартале 2022 года. Тем не менее в текущей рыночной конъюнктуре отраслевые компании могут столкнуться с рядом проблем, прежде всего — со снижением спроса. Как отмечается в исследовании «Финама», в первую очередь это связано с туманными перспективами экспортных поставок из-за санкций: «По нашим подсчетам, около 54% электроэнергетики от общего отпуска за границу идет в “недружественные” страны. Их потенциальный отказ от поставок не кажется маловероятным событием, а спекуляции на тему перевода расчетов за российскую электроэнергию в рубли не прибавляют оптимизма».

( Читать дальше )

🍷 Белуга Групп (BELU) - обзор перспектив и отчета за 2021й

- 12 апреля 2022, 17:43

- |

▫️Выручка: 74,9 млрд (+18%)

▫️EBITDA: 10,5 млрд (+14%)

▫️Чистая прибыль: 3,82 млрд (+55%)

▫️Net debt/EBITDA:1,33

▫️P/E: 10,8

▫️Дивиденд 2021: 4,6%

▫️Fwd P/E 2022: 12

👉Все обзоры компаний здесь: t.me/taurenin/442

👉Доли выручки:

▫️Алкоголь: 54%

▫️Розница: 41%

▫️Продукты:5%

✅Отчет 2021го года — лучший в истории компании и продолжает многолетний рост. Выручка по результатам года достигла 74,9 млрд, рост на 18% г/г. Чистая прибыль увеличилась в 1,5 раза, до 3,82 млрд.

( Читать дальше )

🚀❗️Инвестидея от Market Power

- 12 апреля 2022, 15:37

- |

👆 Сегодня проект Market Power начнет рассказывать о компаниях с сильными конкурентными преимуществами, у которых есть отличный потенциал принести хорошую прибыль в будущем.

И первая компания, с которой мы начинаем – Globaltrans.

Крупнейшая российская частная железнодорожная транспортная компания, которая перевозит грузы в России и странах СНГ. Игрок №3 на рынке грузовых ЖД-перевозок.

У компании 72 тысячи вагонов. Из них 95% – собственность компании, почти все они новые. К тому же Globaltrans имеет 75 собственных локомотивов.

Рынок грузовых ЖД-перевозок работает следующим образом: вагонный оператор заключает с клиентом договор на перевозку груза с завода в порт. Груз отправляют по железной дороге, оплачивая услуги РЖД за проезд по ее рельсам и за аренду локомотива, который тянет вагоны.

Если перевозчик перегоняет вагон с грузом, за это платит заказчик. Если же вагон пустой, перевозчик вынужден гнать его по сети РЖД за свой счет.

Так вот конкурентное преимущество Globaltrans в грамотно выстроенных маршрутах, при которых коэффициент порожнего пробега – всего 45%. Это один из самых низких показателей в отрасли.

Вдобавок клиенты Globaltrans – это крупнейшие предприятия, 65% из которых работает по долгосрочному контракту, а значит, объемы и цены зафиксированы заранее на несколько лет вперед.

Словом, Globaltrans – это компания с понятной прозрачной бизнес-моделью и с низким долгом, так что у нее таких проблем нет. К тому же ее вагоны катаются в основном по России, и валютных расходов у нее почти нет. А значит, санкции здесь неуместны.

Так что как минимум добавить Globaltrans во вкладку «избранное» будет не лишним.

Следи за новостями рынка инвестиций в телеграм-канале Market Power и смотри еженедельные обзоры самых горячих компаний на нашем YouTube-канале.

#MP_Инвестидея #marketpower #globaltrans

Перспективы Норникеля оцениваются позитивно - Велес Капитал

- 12 апреля 2022, 14:57

- |

В то же время мы позитивно оцениваем перспективы 2023 г. по двум причинам. Во-первых, российские цветные металлы вряд ли попадут под санкции, при этом цены на них сохранятся на высоком уровне. Во-вторых, ключевые акционеры Норникеля договорятся о новой дивидендной формуле, что снимет навес неопределенности.Данилов Василий

ИК «Велес Капитал»

В нашем базовом сценарии вместо 60% EBITDA компания будет распределять 75% FCFF, однако вполне вероятно увеличение коэффициента выплат до 100% FCFF на фоне низкой долговой нагрузки. В первом случае внутри 2023 г. дивиденды составят 2 371 руб. на акцию (доходность 10,9%), во втором – 3 156 руб. на акцию (доходность 14,5%). На наш взгляд, в связи с незначительной вероятностью введения санкций против компании и высокой форвардной дивидендной доходностью мы устанавливаем рекомендацию «Покупать» для бумаг Норникеля с целевой ценой 25 726 руб.

НМТП - есть ли перспективы у российского нефтеналива?

- 12 апреля 2022, 13:39

- |

Новая реальность российской экспортной экономики нуждается в новых логистических маршрутах — европейцы все больше отказываются от российских товаров и будут отказываться в будущем. Если говорить о самом важном российском товаре — нефти и нефтепродуктах, то вариантов транспортировки на дальние расстояния всегда было 2:

1. Трубопроводы, которые исторически направлены в страны ЕС со времен СССР;

2. Морская перевозка с использованием танкеров и портов.

Поставки нефти через трубу в ЕС занимают около 150 млн тонн за год. Так или иначе данный объем будет снижаться, наиболее русофобские европейские страны уже отказываются покупать российскую нефть или покупают прибалтийскую смесь, в которой 49% urals и 51% brent’a.

Рост перевалки нефти через нефтеналивные порты неминуем, он уже происходит с марта месяца и ориентирован в Азию (Индия, Китай и другие).

( Читать дальше )

Стоит ли покупать супердешевую Русснефть с P/E = 0,88 ?

- 12 апреля 2022, 13:03

- |

Что изменилось с тех пор?

✅Акции упали еще на 43%

✅Европа хочет отказаться от российской нефти

✅Вышел отчет за 2021 год, в целом, в рамках ожиданий, прибыль 33 млрд при капитализации компании 28 млрд.

Стали ли бумаги привлекательными для покупки?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал