SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Прогноз

Рубль...

- 16 декабря 2014, 14:58

- |

75… Я ВСЁ понЯл...

А не подготовка ли ЭТО ВСЁ к введению — Золотого рубля… как в 20-х...

//Только какая-то уж очень топорная, чисто по Нашенски...//

Иначе… Умом Россию не понять!!!

А не подготовка ли ЭТО ВСЁ к введению — Золотого рубля… как в 20-х...

//Только какая-то уж очень топорная, чисто по Нашенски...//

Иначе… Умом Россию не понять!!!

- комментировать

- Комментарии ( 3 )

ЕВРО - ДОЛЛАР

- 15 декабря 2014, 21:22

- |

Индекс доллара пошел на штурм отметки 90 пунктов. я в пятницу писал что нужно продавать евро-доллар с целью 1.2250

Благодарность,В.В. Путин искренне

- 14 декабря 2014, 10:45

- |

Хочу сказать огромное спасибо от себя и поблагодарить Владимира Владимировича Путина!!

За то что дал шанс России:

Ни один президент России еще так не рисковал. Путин не хотел присоединять Крым, он чертовски ясно понимал, насколько это ни политически ни исторически невозможно в нынешнем мире. Он прекрасно понимал как сильно начнет душить его за это запад. Как будут давить Крым и его жителей. Жителям Крыма тоже огромная благодарность. Они пожертвовали своим комфортом, может даже не понимая всех последствий, скорее всего не понимая, во благо всей России, всех ее жителей.

Путин, может даже ценой своей собственной карьеры или жизни, ДАЛ ШАНС всем нам Россиянам, стать настоящими мужчинами, ЛИДЕРАМИ, настоящими людьми, свободными, искренними. Которые могут защитиь своих женщин, свой дом, свою правду и свою историю.

Я призываю ВСЕХ использовать эту возможность на 100 процентов. В такие минуты решается судьба страны. Давайте сделаем нашу страну по-настоящему Великой!!!

А кто сомневается, я знаю что в Вас есть мужество, оно просто в глубине Вас спрятано, под Вашими мыслями, за вашей головой, которая всегда нас сбивает с пути. Поблагодарите и спросите свое сердце, чего оно на самом деле хочет. Оно не обманет.

Спасибо, Всем.

За то что дал шанс России:

Ни один президент России еще так не рисковал. Путин не хотел присоединять Крым, он чертовски ясно понимал, насколько это ни политически ни исторически невозможно в нынешнем мире. Он прекрасно понимал как сильно начнет душить его за это запад. Как будут давить Крым и его жителей. Жителям Крыма тоже огромная благодарность. Они пожертвовали своим комфортом, может даже не понимая всех последствий, скорее всего не понимая, во благо всей России, всех ее жителей.

Путин, может даже ценой своей собственной карьеры или жизни, ДАЛ ШАНС всем нам Россиянам, стать настоящими мужчинами, ЛИДЕРАМИ, настоящими людьми, свободными, искренними. Которые могут защитиь своих женщин, свой дом, свою правду и свою историю.

Я призываю ВСЕХ использовать эту возможность на 100 процентов. В такие минуты решается судьба страны. Давайте сделаем нашу страну по-настоящему Великой!!!

А кто сомневается, я знаю что в Вас есть мужество, оно просто в глубине Вас спрятано, под Вашими мыслями, за вашей головой, которая всегда нас сбивает с пути. Поблагодарите и спросите свое сердце, чего оно на самом деле хочет. Оно не обманет.

Спасибо, Всем.

Доллар/рубль и цена нефти могут встретиться на отметке 60 уже завтра

- 14 декабря 2014, 10:23

- |

5 декабря я прогнозировал встречу курса доллар/рубль и цены на нефть на отметке 60 до конца года. Поскольку сейчас цена нефти по ICE Brent $61,65 за баррель, а курс доллар/рубль 58,1280, то прогноз может реализоваться уже завтра.

Игорь Суздальцев

YouTrade.TV

Игорь Суздальцев

YouTrade.TV

Направление в золоте после нефти.

- 13 декабря 2014, 22:24

- |

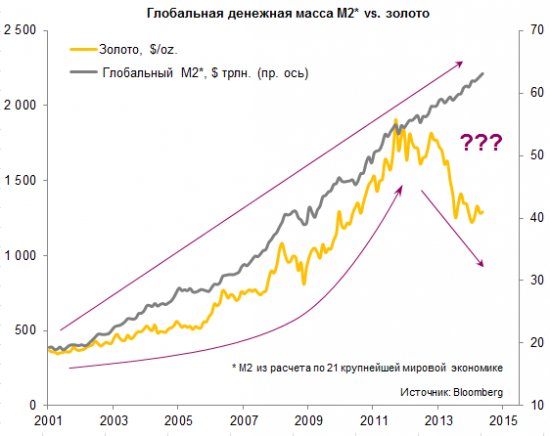

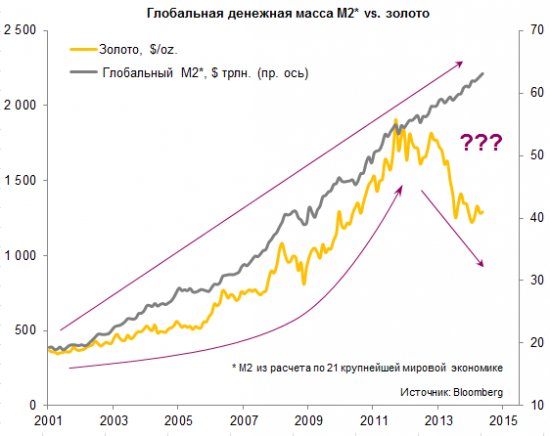

В конце ноября госдолг США с новым рекордом — 18 триллионов, ранее золото следовало росту госдолга.

С другой стороны всегда была обратная кореляция с индексом доллара.

И третий фактор многолетняя кореляция золота и нефти 80%, около 0,07 унция/бочка.

Ещё доллар к товарным валютам, но тут не золото подняли а товарные уронили.

Летом некоторые крупные банки продавали золото и вкладывались в нефть.

Нефть двинулась и сильно, золото не может не отреагировать.

Какие идеи куда в этот раз.

Возможно нефть больше не корелирует с золотом а запасы нефти в США прекрасная возможность сократить гослдолг,

но этого тоже не происходит.

( Читать дальше )

С другой стороны всегда была обратная кореляция с индексом доллара.

И третий фактор многолетняя кореляция золота и нефти 80%, около 0,07 унция/бочка.

Ещё доллар к товарным валютам, но тут не золото подняли а товарные уронили.

Летом некоторые крупные банки продавали золото и вкладывались в нефть.

Нефть двинулась и сильно, золото не может не отреагировать.

Какие идеи куда в этот раз.

Возможно нефть больше не корелирует с золотом а запасы нефти в США прекрасная возможность сократить гослдолг,

но этого тоже не происходит.

( Читать дальше )

Взгляд в будущее - новые уровни валют

- 12 декабря 2014, 17:12

- |

Спокойно, господа и товарищи трейдеры!

Это не очередной армагеддон, а просто для расслабления перед выходными))

Навеяно несколькими постами, где в поэтической форме пытаются срифмовать новые уровни рубля и бакса с евро.

Как например у Шутуши

Пролетела осень

Началась зима

Доллар 58

Евро 72

У меня свой взгляд на вещи)))

Все эти цифры — сплошня муть.

Еще мы к сотне проложим путь!

Еще быть может, увидим даже

И бакс за 200 (когда не скажем).

Сижу спокойно, курю бамбук

Что русским плохо — другим каюк!

Я твердо верю, зима пройдет

И к паритету наш рупь придет!

А может даже прекрасным утром

Отменят баксы, рубли и фунты!

И будет в мире одна валюта

1 скажем Герчик или Ванута!

А может даже 1 Батухин

Я слышал даже такие слухи!!

Неважно сколько, неважно где!

Для трейдера важно лишь быть в струе!

Имеешь хрущевку или фазенду

Держи нос по ветру, а курс по тренду!

Это не очередной армагеддон, а просто для расслабления перед выходными))

Навеяно несколькими постами, где в поэтической форме пытаются срифмовать новые уровни рубля и бакса с евро.

Как например у Шутуши

Пролетела осень

Началась зима

Доллар 58

Евро 72

У меня свой взгляд на вещи)))

Все эти цифры — сплошня муть.

Еще мы к сотне проложим путь!

Еще быть может, увидим даже

И бакс за 200 (когда не скажем).

Сижу спокойно, курю бамбук

Что русским плохо — другим каюк!

Я твердо верю, зима пройдет

И к паритету наш рупь придет!

А может даже прекрасным утром

Отменят баксы, рубли и фунты!

И будет в мире одна валюта

1 скажем Герчик или Ванута!

А может даже 1 Батухин

Я слышал даже такие слухи!!

Неважно сколько, неважно где!

Для трейдера важно лишь быть в струе!

Имеешь хрущевку или фазенду

Держи нос по ветру, а курс по тренду!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал