Прогноз

2 недели, отсчёт пошёл. Ждём 1 000+ руб./акцию дивидендов в X5 в 2025 году, дивдоходность 30%.

- 10 марта 2025, 10:45

- |

На 31.09.2024 на счетах компании 160 млрд руб. краткосрочных финансовых вложений, которые компания «своими» не считает и обещает распределить (https://smart-lab.ru/blog/1105980.php) между акционерами:

«Все, что мы не выплатили за эти несколько лет, так или иначе, в той или иной форме, будет возвращено в виде стоимости акционерам, в виде дивидендов, байбека, выкупа оставшегося пакета у голландской X5, либо совокупностью этих факторов»

К моменту выплаты — с учётом процентов и FCF 4кв это будет 220-230 млрд руб. или до 850 руб./акцию.

Плюс порядка 40 млрд или 150 руб./акцию за 1п2025 (дивполитика предполагает выплату раз в полгода).

Итого, в 2025 году мы можем увидеть 1 000+ дивидендов.

Готов поспорить, это «не в цене».

Для справки, привожу расчёты Евгения Кипниса (Альфа)

Вероятно, размер выплат будет больше похож на 600 + 400, а не 850 + 150. На всё воля акционеров.

- комментировать

- Комментарии ( 0 )

Экономический дайджест 09.03.2025

- 09 марта 2025, 20:06

- |

Пара доллар/рубль в связи с санкциями больше не торгуется. Межбанк закрылся по 87.87. Индекс РТС упал и закрылся на уровне 1119.23. Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся на уровне 640.62. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы заканчиваем (закончили) вторую волну. Количество действующих вышек в США не изменилось и осталось на уровне 486. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 16 400, с 171 200 до 154 800. Неделя закрылась WTI — 67.05, Brent — 70.45.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Сейчас заканчивается нисходящая коррекция к заходной волне. Закрытие недели —1.0831

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. В пятой закончены первая и вторая волны, идёт третья. Закрытие недели — 5771.75.

( Читать дальше )

Прогноз по Индексу Московской биржи на 10.03.2025 - 21.03.2025

- 08 марта 2025, 20:22

- |

Ранее публиковал предыдущий прогноз на неделю: 03.03.2025 — 07.03.2025, Индекс успешно дошел до уровней 3280 – 3290.

Минимальные отметки были 3127, затяжной флэт и в пятницу был 2-й подход к 3160. Трамп умеет делать сделки.

Предполагаю, что на предстоящих 2 неделях Индекс Московской биржи продолжит снижение и сходит к ± 3060-3080 пунктам.

21 марта будет заседание ЦБ по ключевой ставке. Прогнозирую снижение ставки на 100 базисных пунктов до 20%.

Только анонс встречи глав государств России и США смогут отправить в свободное плавание Индекс Московской биржи к 3320 – 3400.

На следующей недели 11-12 марта в Саудовской Аравии планируется подписание между США и Украины только начального соглашения о намерениях в будущем образовать инвестиционный фонд.

А вот когда стороны все-таки будут подписывать финальное соглашение, которое перед этим обязаны ратифицировать и согласовать конгресс США и Верховная Рада ?, – вопрос интересный и сам процесс займет длительное время.

( Читать дальше )

Московская биржа в марте

- 07 марта 2025, 18:25

- |

🕯 Друзья, февраль оставил российский рынок в состоянии турбулентности, а март обещает быть не менее бурным. Непредсказуемая геополитика, инфляционное давление и решения ЦБ — главные переменные в этом уравнении. Стоит ли ждать провала к 2900 пунктам или у нас есть шанс на мощный рост выше 3500? Давайте разберемся.

🔍 Хаос после переговоров: как один вечер изменил всё

🔼 28 февраля инвесторы на Московской бирже испытали настоящий эмоциональный аттракцион. После заявления Дональда Трампа о возможном мирном соглашении между Россией и Украиной индекс IMОEX2 резко взлетел на 2,2%, достигнув 3252 пунктов. Казалось бы, вот оно — долгожданное облегчение. Но не тут-то было.

💥 Встреча президентов США и Украины быстро переросла в перепалку. Зеленский отверг предложенные условия, Трамп в ответ назвал его неподготовленным к миру. Атмосфера накалилась, пресс-конференцию отменили, а биржа мгновенно отреагировала — индекс рухнул до 3180 пунктов всего за 10 минут.

🥸 Этот момент наглядно показал, что рынок сейчас живет не по классическим экономическим законам, а по нервным импульсам, связанным с международной политикой.

( Читать дальше )

ФЬЮЖН Долгосрок рулит. Будем наблюдать

- 07 марта 2025, 13:38

- |

Истина находится где-то посередине между мнениями двух спорщиков,

но чем сильнее они спорят, тем больше они отдаляются от неё

Декарт

ФЬЮЖН Политика не всегда только повод для решения трейдера

Вектор направленности акций ММВБ, с учётом мнения раскрученных авторов Смартлаба:

RomanAndreev ЛОНГ

Gella ЛОНГ

AlexChi ЛОНГ

Хоббит НЕТ

Получается, только у меня нет чёткой позиции на конец недели. Знаю, что на ЛЧИ выступали РоманАндреев и АлексЧи. Первый показывал отрицательные результаты. Второй — близкие к нулю. Но для долгосрочных стратегий 3 мес. ЛЧИ, это не о чём. Больше всего интересует AlexChi с его понятной стратегией BWS. Буду сравнивать результаты ФЬЮЖН с BWS и в дальнейшем. BWS уже показала прекрасные результаты за 2024 год:

Не поленюсь и посчитаю доходность стратегии BWS с начала 2025 года.

( Читать дальше )

💱 Мосбиржа (MOEX) | Впереди несколько лет падения прибыли

- 07 марта 2025, 11:21

- |

▫️Капитализация: 491 млрд ₽ / 216,5₽ за акцию

▫️Комиссионные доходы 2024: 63,0 млрд ₽ (+20,6% г/г)

▫️Скор. EBITDA 2024:104,3 млрд ₽ (+26,9% г/г)

▫️Скор. ЧП 2024: 80,8 млрд ₽ (+39,7% г/г)

▫️P/E 2024: 6,1

▫️fwd дивиденд 2024:12,2%

👉 Статьи доходов за 4кв2024г:

▫️Рынок акций: 3,02 млрд ₽ (+54,4% г/г)

▫️Рынок облигаций:1,40 млрд ₽ (+26,7% г/г)

▫️Денежный рынок: 5,34 млрд ₽ (+42,0% г/г)

▫️Срочный рынок:2,71 млрд ₽ (+22,0% г/г)

▫️Расчетно-депозитарные услуги: 2,58 млрд ₽ (-6,1% г/г)

▫️ИТ-услуги, листинг: 1,86 млрд ₽ (+15,3% г/г)

▫️Маркетплейс: 0,97 млрд ₽ (+28,0% г/г)

▫️Прочие сегменты: 0,90 млрд ₽ (-60,3% г/г)

Итого: 18,0 млрд ₽ (+12,8% г/г)

👉 Отдельно выделю результаты за 4кв2024г:

▫️Чистые % доходы: 16,2 млрд ₽ (-14,3% г/г)

▫️Комиссионные доходы: 18,0 млрд ₽ (+12,9% г/г)

▫️Операционные расходы: 12,6 млрд ₽ (+26,7% г/г)

▫️Скор. ЧП: 18,7 млрд ₽ (-1,9% г/г)

✅ Чистые процентные доходы в 2024 году выросли на56,9% г/г до 81,9 млрд рублей, что стало новым рекордом. Эта статья доходов сформировала 56,5% операционных доходов группы (чуть ниже 2015г, когда на % доходы пришлось 58,5% прибыли).

( Читать дальше )

В преддверии реформы государственного долга в Германии и роста пары EURUSD (анализ волн Эллиотта)

- 07 марта 2025, 11:09

- |

( Читать дальше )

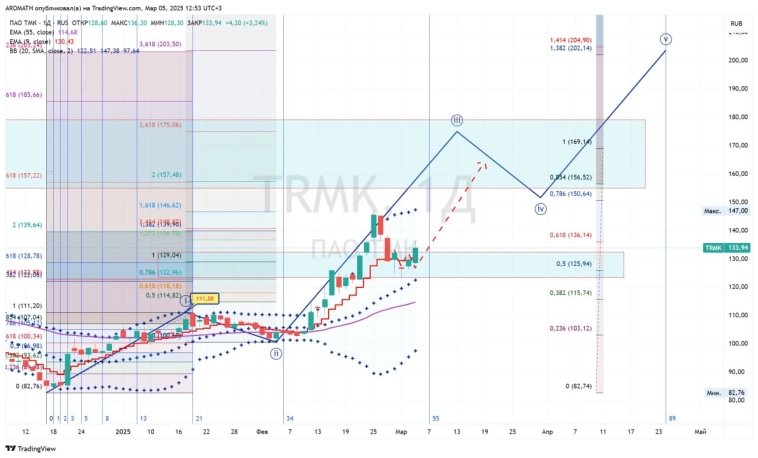

Локальный план по Тинькофф от Aromath🎪

- 06 марта 2025, 10:38

- |

#T Мой локальный план по Тинькофф такой.

Акции стали сильны, фундаментальный кейс имеется.

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал