Продажа опционов

О продаже опционов: то, что многие забывают

- 18 апреля 2018, 22:44

- |

Минус только один — значительно больший временной распад. Полугодовой даст нормальный урожай через 5 месяцев

И никакие повышения волатильности не страшны, если край не будет пробит. А если край будет пробит, то риск чётко ограничен.

Управляется также как обычная продажа стренгла

- комментировать

- ★7

- Комментарии ( 8 )

«Непостоянная Планка»: обвал рынка глазами продавца опционов.

- 11 апреля 2018, 17:40

- |

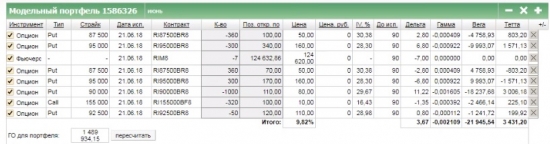

На начало дня 9 апреля на счёте с величиной обеспечения 1`149`000 р. При загрузке ГО на 80% были открыты следующие позиции:

( Читать дальше )

Взял Модельный портфель с Алексеем Анохиным от 23.03.2018 и наложил на текущую ситуацию!

- 09 апреля 2018, 22:06

- |

Для любителей продавать края. Ответы.

- 13 мая 2017, 13:02

- |

Чтобы правильно ответить на вопросы теста, нужно понимать, как изменяются греки при изменении волатильности. Как показывает практика, наибольшие затруднения вызывают вега и гамма, и некоторые особенности опционов с дельтой меньше 15.

ОТВЕТЫ.

Для любителей продавать края.

- 04 мая 2017, 09:05

- |

Скачать здесь.

P.S. Если тема вызовет интерес (скажем, больше 250 лайков), дам свои варианты ответов, и выложу подобный тест для АТМ бабочки.

Продажа опционов. Реально ли получать 30-40% годовых с низким риском?

- 31 марта 2017, 10:01

- |

Сейчас мы рассмотрим ту стратегию, которую эксплуатирует очень много инвестиционных фондов, управляющих компаний, да и частных трейдеров.

Для ее применения достаточно средних знаний по опционам.

Но если их у Вас нет, то не отчаивайтесь — я постараюсь рассказать так, как бы было понятно даже новичку.

Как стратегия зарабатывает 30%-40% годовых

( Читать дальше )

Стратегия "победитель". Не смог пройти мимо :-)

- 21 марта 2017, 12:08

- |

Совет всем, кто торгует бабочки, календари и т.п.: не ждите, что Вы получите всю прибыль от своей позиции! Максимум, на который можно реально расчитывать — это процентов 30 от прибыли позиции на экспирацию. Ну, может быть немного больше.

Тем же, кто хочет получить максимум прибыли, советую проделать следующий анализ: открыть в опционном анализаторе, например, бабочку, и уменьшая время до экспирации на один день, посмотреть, как перераспределяются риски в позиции. То есть, как изменяются соотношения греков. Выводы делайте сами ;-)

80% опционов остаются не исполнившимися. Миф или реальность?!

- 21 февраля 2017, 15:31

- |

Многие говорят о статистических данных, что 80% опционов остаются не исполнившимися. Давайте подумаем, что это значит и как это можно интерпретировать. Как мне кажется, большинство людей (особенно далеких от опционов) понимает утверждение следующим образом: «Если я куплю ЛЮБОЙ опцион, то он в 80% сгорит без денег.» Причем, воспринимая эту информацию, действительно может так показаться. А что будет если купить и колы и путы в деньгах, на деньгах и без денег?

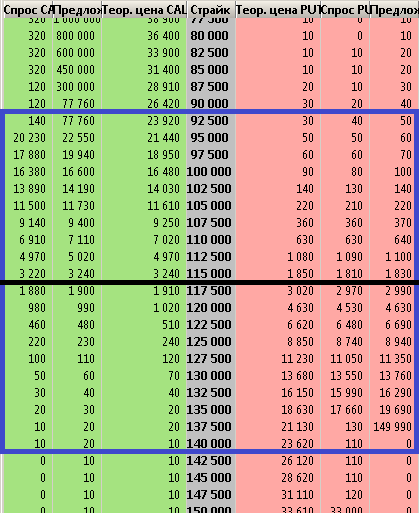

Пример на картинке. Все то что в синей зоне мы купили. Черная линия-текущая цена БА. В идеале нужно купить вообще все страйки. Ограничение в 10 страйков взято для удобства, и будем считать, что за эти 10 страйков цена не может пойти. Теперь смотрим, сколько наших опционов будет в деньгах, при любой цене БА на экспирацию. Становится понятно, что при таком подходе около 50% будет в деньгах и соответственно исполнятся! Откуда появилась цифра 80%? Лично мое мнение, что большая часть покупаемых опционов находится изначально без денег. И сгорают тоже без денег.

( Читать дальше )

продажа путов на Si в целях хеджирования валютного риска

- 08 января 2017, 12:28

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал