РЕПО

Состояние ликвидности в США

- 25 января 2020, 11:53

- |

На текущей неделе наметились состояния долларовой ликвидности в США и мире без весомых изменений.

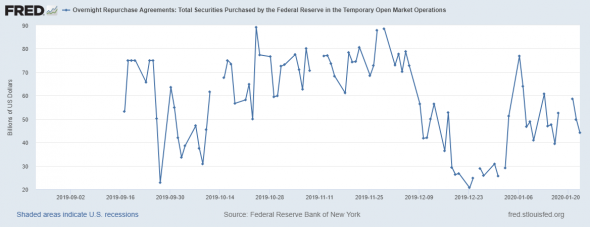

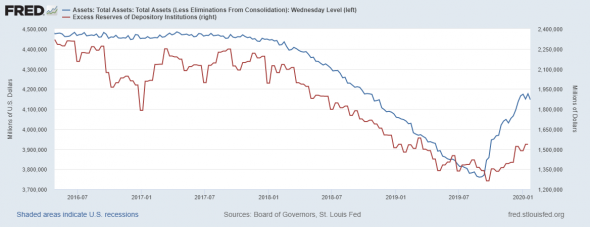

На первой картинке объем ежедневных сделок РЕПО затухают относительно начала программы с сентября месяца. ФРС ищет новые пути вливания ликвидности, но дальше заголовков дело пока не пошло. Со средины февраля FOMC снижает дневные объемы РЕПО до, минимум, 30 млрд долларов, сейчас объемы не менее 35 млрд долларов.

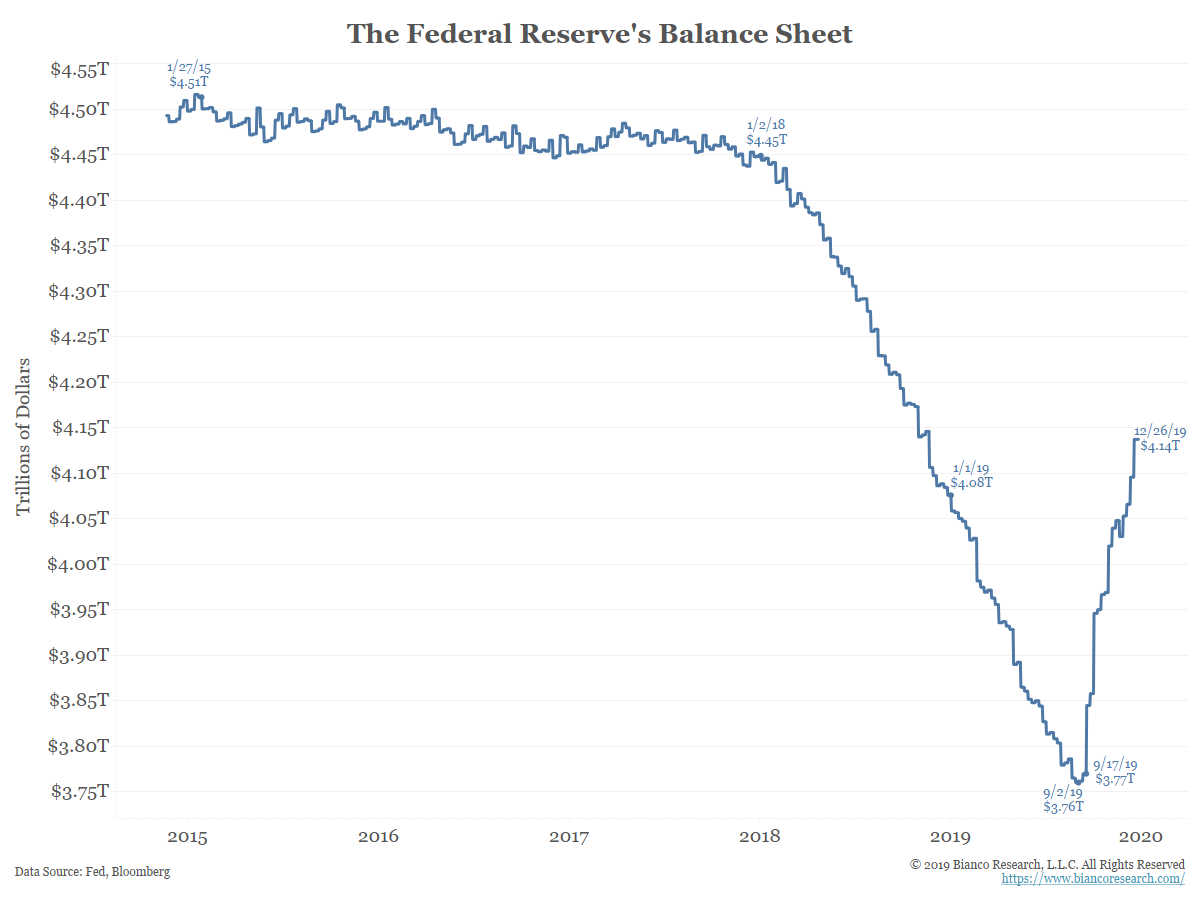

Уменьшение дневных объемов РЕПО сказывается на динамике баланса ФРС. На текущей неделе баланс сократился на 30 млрд долларов. Показатель застопорился вблизи отметки 4,2 трлн долларов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 20 )

Utter Craziness - Пандемическое изобилие в условиях эйфории: как люди создают системы, возводят пирамиды и рождают кризисы

- 22 января 2020, 16:29

- |

Наставление из ажиотажного, предкризисного 2007 года не теряет своей актуальности и по сей день...

За последние несколько месяцев мы наблюдаем одно из величайших восхождений фондового рынка в истории Америки. S&P 500 70 дней подряд без коррекций в более чем 1%. При этом, на еженедельной основе можно наблюдать очередной безрассудный pump-up от ФРС. Но если бы цены на акции взлетели из-за шикарных экономических данных. Увы. С ростом баланса ФРС растут и цены на акции. Поэтому, сейчас Уолл-стрит где-то посреди шумной вечеринки, и все будет так, пока цены на акции продолжают двигаться в правильном направлении.

Эйфория и оптимисты с дикими глазами во всех деловых изданиях вещают о новом витке роста, и кажется, что это может продолжаться бесконечно.

Очень простой способ определить, являются ли цены на акции завышенными или недооцененными, состоит в том, чтобы посмотреть на соотношение цены к продажам для S&P 500. В лучшие времена оно должно быть где-то между 1,0 и 1,5, но благодаря абсурдному ралли теперь оно поднялось выше 2,4. Например, акции Apple взлетели на 84% за год, хотя его доходы выросли только на 2%.

( Читать дальше )

ФРС сокращает ликвидность, наш рынок упадет на 15-35%

- 19 января 2020, 20:29

- |

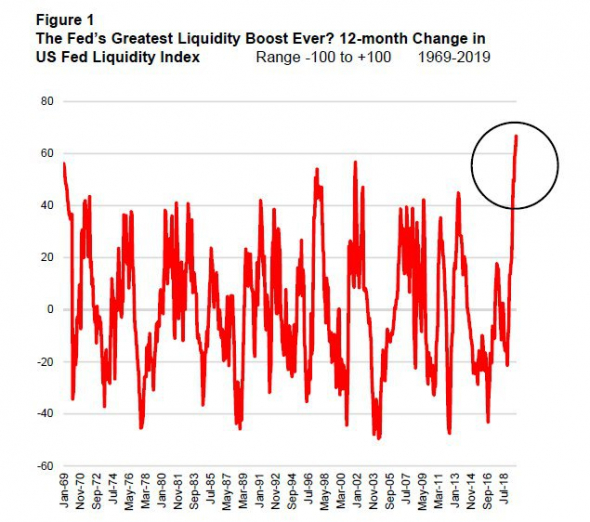

Федеральная резервная система США с февраля начнет сокращать лимиты по операциям срочного репо, изымая у банков долларовые кредиты, которые активно закачивались в рынок в течение последних четырех месяцев.

❗Ликвидность будет снижаться и американский рынок вместе с нашим развернут вниз, и будет или корекция на 15-20% или падение на 30% и более.

Ещё есть риск не продления сделки Опек в марте и от этого может сильно упасть нефть и курс рубля.

Сейчас наш индекс ММВБ на историческом максимуме, а индекс РТС на максимуме с января 2013 года, и часто наш рынок разворачивали в январе-феврале после бурного роста.

Индекс РТС может снизится в ближайшие 2-6 месяцев до 1250 — 1400 это падение на 15-30% с текущего уровня.

Думаю завтра могут попробывать сделать финальный задерг вверх перед разворотом вниз по нашему рынку так как рынок будет тонкий и малоликвидный из за выходного завтра в США (День Мартина Лютера Кинга)

Те кто в лонге по акциям подумайте над фиксацией бумажной прибыли и сокращением или закрытием позиций по акциям которые принесли Вам хорошую прибыль, что бы потом их купить дешевле.

( Читать дальше )

Повторение - мать учения! Или к чему приводит РЕПО-BUBLE

- 14 января 2020, 16:36

- |

Операции по поддержке рынка репо — это «не QE» и, следовательно, они не влияют на финансовые рынки. Об этом не перестает повторять нам ФРС в лице г-на Пауэла. Сегодня они рассматривают очередной механизм в виде предоставления ликвидности маленьким банкам, хедж-фондам и инвест-домам для облегчения проблем на рынке репо… Скоро кэш начнут выдавать на улице прохожим, лишь бы СиПа росла, а следующий этап, по практике японского банка, скупка активов на рынке самой ФРС...

Немного истории. 20 лет назад ФРС уже делала нечто подобное, и это оказало глубокое влияние на финансовые рынки.

( Читать дальше )

История повторяется?

- 02 января 2020, 16:38

- |

Стремительный рост баланса ФРС из-за масштабных программ РЕПО-кредитования банковского сектора словно возвращает нас на двадцать лет назад. Тогда, в октябре 1999 года, Фед также начал предоставлять ликвидность на рынок стремясь предотвратить панику на волне страхов вокруг «проблемы 2000 года».

Объем предоставленной банкам ликвидности достиг пика в конце декабря 1999 года, однако уже к началу февраля программа кредитования была свернута:

(На волне страхов вокруг «проблемы 2000 года» ФРС предоставила рынку значительный объем ликвидности к концу декабря 1999 года, значения указаны в млрд. долл.)

Это оказало неизбежное влияние на финансовые рынки — NASDAQ после запуска программы достиг исторического пика в 5132,52 пункта к 10 марта 2000 года. Затем пузырь доткомов оглушительно лопнул:

( Читать дальше )

Другая сторона... Финансовая система (текущее состояние)

- 29 декабря 2019, 22:54

- |

Другая сторона...

В финансовой системе многое происходит за кулисами. Существует раскол внутри Чёрного Дворянства о том, как продолжить «осуществлять» свои планы.

Одна фракция Чёрного Дворянства хочет как можно скорее разрушить текущую систему через рынок РЕПО и заменить её централизованной криптофинансовой системой МВФ (Мировой Валютный Фонд), где люди будут платить с помощью своих смартфонов, а их поведение будет контролироваться и оцениваться с помощью кредитной системы социальной оценки.

JP Morgan и Deutsche Bank являются крупными игроками в грядущем финансовом кризисе и оба поддерживаются этой фракцией Чёрного Дворянства. Эта фракция также поддерживает МВФ и политику ЕЦБ (Европейский Центральный Банк), а Кристина Лагард является одним из их главных игроков:

https://en.wikipedia.org/wiki/Christine_Lagarde

16 сентября Deutsche Bank присоединился к глобальной блокчейн-сети, возглавляемой JP Morgan:

( Читать дальше )

Перенос маржиналки на новый год

- 25 декабря 2019, 20:18

- |

Добрый вечер.

Вопрос по маржиналке и переносу позиции на новый год.

Когда-то была проблема переносить маржинальные позиции по акциям (вроде бы шорты) на новый год в связи с отсутствием расходов по закрытию этих позиций в этом году.

Из-за этого могла быть накручена налогооблагаемая база на сумму маржинальной позиции.

Сейчас этой проблемы нет? Всё репуют и затраты/поступления учитываются нормально?

Спасибо за ответы!

Комитет по депозитам МБ + ставки по депозитам для ЮЛ.

- 18 декабря 2019, 12:40

- |

- Комитет «отвоевал» снижение ставки. Биржа «отвоевала» перезачет ФОРа у ЦБ.

Это хорошо.

Ибо если идти к брокерам и открывать там брокерку, чтобы выходить на рынок РЕПО с ЦК, там ставка комиссии «в лоб» — те же 0,3%, если поторговаться будут все 0,2%+. НО. Там на баланс будут ложиться бумаги. Что далеко не все Корпорации приветствуют (особенно налоговые группы внутри и, отчасти, бухгалтерия).

Сейчас тариф ДЕПО 0 = 0,41% комиссии.

Т.е. при рыночной цене РЕПО с ЦК с КСУ овернайт 6%, эффективная ставка:

6-0,41% = 5,59% — это немногим выше котировок госбанков на овернайт.

Вчера госбанки стояли в рэндже 5,45-5,5%. Хай был 5,8%.

Коммерческие вчера стояли с большим рэнджем, но хай тоже был 5,8%.

- В 2020 у Корпоратов появится возможность перекредитовываться под залог открытого депозита. Т.е. разместили на месяц и внутри этого срока можно привлечься по рыночным ставкам в инструменте КСУ. Вцелом, это открывает и возможность арбитража между стаканами и можно подумать про пирамиды...

- Также в 2020 обещают единую платформу (все рынки будут «под одной крышей»), что должно упростить совершение операций. Ибо текущее размещение через аукцион М-Депозиты — «ад и израиль»...

( Читать дальше )

На грани катастрофы

- 13 декабря 2019, 23:02

- |

Прошедшее заседание Федрезерва не принесло рынкам облегчения. Пауэлл отделался общими фразами о рисках ухода инфляции ниже целевого диапазона в 2% и сохраняющейся слабости рынка труда.

Ожидания относительно дальнейшей политики ФРС, заложенные во фьючерсы на ставку по федеральным фондам, показывают незначительное повышение вероятности ее сохранения в текущем целевом диапазоне в первом квартале 2020. Рост составил всего 2% до 83,1% — рынок не ждет от Феда никаких резких движений.

Однако в полном согласии с моими опасениями, высказанными ранее, Федеральный резервный банк Нью-Йорка значительно расширил программы предоставления ликвидности на рынке РЕПО. Для предотвращения возможных рисков будет выделено $150 млрд между 31 декабря и 2 февраля 2020 и предоставлено финансирование на ряд других дат.

( Читать дальше )

По ту сторону кризиса на рынке РЕПО в США

- 12 декабря 2019, 18:07

- |

На ZeroHedge вышла хорошая публикация, посвященная подробному разбору кризиса 16 сентября на рынке РЕПО в США — события вынудившего ФРС досрочно запустить очередной раунд «не QE».

Для понимания причин произошедшего необходимо разобраться с процессами, протекавшими на протяжении последних лет в этой области кредитования. Ключевыми заемщиками здесь выступали крупные хедж-фонды, в среде которых большую популярность набрали стратегии арбитража на процентных ставках. Они основаны на спотовых покупках трежерис (или других облигаций) с последующей продажей дериватиов на процентные ставки (чаще всего фьючерсов). При этом положительная разница между этими сделками составляет прибыль фонда.

Проблема состоит в малой маржинальности подобных операций. Для увеличения прибыли необходимо использовать леверидж, тут то на сцене и появляется рынок РЕПО-кредитования. Купленные фондом трежерис можно использовать в качестве залога для получения дополнительных денежных средств, на которые вновь покупаются трежерис… Данные по активам таких крупных фондов, как «Millennium», «Citadel» и «Point 72» наглядно демонстрируют суть происходящего:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал