РОСНЕФТЬ

Роснефть - отказалась от аукциона по газовым активам АЛРОСА

- 09 января 2018, 21:34

- |

Пресс-секретарь Роснефти Михаил Леонтьев:

«По экспертной оценке (поскольку нам никто не даёт достоверной оценки продаваемых активов), так вот, по оценке экспертов, которым мы имеем основания доверять, значительная часть запасов, числящихся на этих активах, должна будет быть списана. В этих условиях мы не можем рисковать интересами акционеров и участвовать в такой авантюре. Если кому-то хочется съесть уже три раза съеденный суп, то милости просим, без нас»

Будет ли Роснефть перечислять задаток?

М.Леонтьев ответил:

«На таких условиях наверняка нет, если только за ночь не случится что-то невероятное».

Интерфакс

- комментировать

- ★1

- Комментарии ( 6 )

Добыча нефти российскими компаниями в 2017 г.

- 09 января 2018, 18:13

- |

ЛУКОЙЛ сократил добычу нефти в 2017 году на 1,5% г/г, до 81,726 млн тонн — данные ЦДУ ТЭК. В декабре компания добыла 6,924 млн тонн.

Добыча нефти в 2017 г:

Роснефть -0,6% — до 188,652 млн тонн. В декабре компания добыла 16,134 млн тонн.

Сургутнефтегаз -2,1% — до 60,545 млн тонн, в декабре добыча компании составила 5,135 млн тонн.

Газпром нефть +4,6% — до 39,498 млн тонн. В декабре показатель добычи компании составил 3,229 млн тонн.

Татнефть +0,9%, до 28,939 млн тонн.

Башнефть -3,6% — до 20,61 млн тонн. В декабре показатель добычи компании составил 1,628 млн тонн.

( Читать дальше )

Роснефть - в декабре сохранила лидерство по добыче газа среди независимых производителей

- 09 января 2018, 16:56

- |

Роснефть увеличила добычу газа в 2017 году на 1,8% г/г — до 47,477 млрд кубометров. Такую статистику приводит Центральное диспетчерское управления ТЭК (ЦДУ ТЭК). Таким образом, Роснефть сохранила лидерство по добыче газа среди независимых производителей.

Второе место у Новатэка, добыча которого в 2017 году сократилась на 9,1% — до 45,529 млрд кубометров.

Добыча газа у Роснефти в декабре составила 4,065 млрд кубометров против 3,633 млрд кубометров у Новатэка.

Добыча газа в 2017 г:

ЛУКОЙЛ +14,9%, до 21,126 млрд кубометров,

Газпром нефть +13,4%, до 15,302 млрд кубометров,

( Читать дальше )

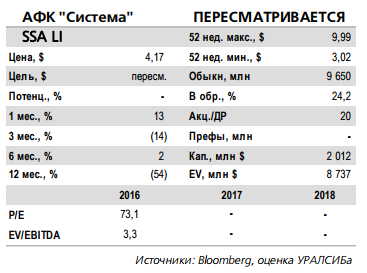

Мировое соглашение с Роснефтью снимает риск самого негативного сценария для Системы

- 09 января 2018, 16:13

- |

АФК «Система» выплатит Башнефти компенсацию в размере 100 млрд руб. В самом конце прошедшего года АФК «Система» объявила о заключении мирового соглашения с Роснефтью, с дочерней компанией Роснефти – Башнефть и правительством Башкирии. По условиям соглашения Система выплатит Башнефти компенсацию в размере 100 млрд руб. Выплата должна быть произведена до 30 марта 2018 г. При этом стороны отзывают остальные иски и взаимные требования, связанные с делом. Система осуществит выплату за счет собственных и заемных средств.

Мы берем нашу рекомендацию по компании на пересмотр. Достижение мирового соглашения (если оно будет исполнено на заявленных условиях) снимает риск самого негативного сценария для Системы. В рамках этого сценария существовала вероятность, что у компании возникнут сложности с привлечением финансирования, необходимого для исполнения решения суда, в условиях ареста значительной части активов и неопределенности относительно дальнейшего развития конфликта. Учитывая отказ от дальнейших претензий, на наш взгляд, у Системы теперь не должно возникнуть сложностей с финансированием выплаты, несмотря на ее значительный размер. Соответственно, новость окажет поддержку котировкам акций Системы и ее публичных дочерних компаний – МТС и Детского мира. Мы взяли рекомендацию по акциям Системы на пересмотр.Уралсиб

Башнефть - подала в ФАС заявку на приобретение газовых активов АЛРОСА

- 09 января 2018, 14:52

- |

Башнефть подала в ФАС заявку на приобретение газовых активов компании АЛРОСА — сообщил официальный представитель Роснефти Михаил Леонтьев.

По словам Леонтьева, ходатайство было зарегистрировано канцелярией ФАС.

Леонтьев добавил, что ранее, в декабре 2017 года ходатайства на приобретение газовых активов АЛРОСА подали еще две структуры Роснефти — «РН Холдинг» и «РН Газ». Ходатайства были приняты и зарегистрированы канцелярий ФАС.

РНС

Структура Газпромбанка подала в ФАС ходатайство на покупку газовых активов АЛРОСА

- 09 января 2018, 12:45

- |

Структура Газпромбанка — ООО «Статус» — 29 декабря подала в ФАС ходатайство на покупку газовых активов АЛРОСА.

Ранее ФАС получила ходатайство на покупку этих активов от «Новатэка». Других ходатайств ведомство пока не получала.

ФАС также получила жалобу от Роснефти на условия аукциона на газовые активы АЛРОСА. При этом ходатайство на покупку этих активов от компании в ФАС пока не поступало.

Финанз

Новости компаний — обзоры прессы перед открытием рынка

- 09 января 2018, 09:23

- |

«Газпром» установил абсолютный рекорд экспорта газа

В начале января «Газпром» опубликовал оперативные данные по экспорту газа в Европу. «В 2017 г. компания поставила в дальнее зарубежье 193,9 млрд куб. м газа, – цитируются в сообщении слова предправления компании Алексея Миллера. – Это на 14,6 млрд куб. м (на 8,1%) превышает предыдущий максимум, достигнутый в 2016 г.». Крупнейшим европейским клиентом «Газпрома» по-прежнему остается Германия. Страна импортировала 53,4 млрд куб. м газа, что тоже стало историческим рекордом. (Ведомости)

Добыча на Ванкорском месторождении «Роснефти» упала на 15%

( Читать дальше )

Покупка бизнеса за рубежом-реальная история Ч3

- 05 января 2018, 00:15

- |

1. в Испании есть несколько налогов для владельцев недвиги.

2. Один из них: ежегодный налог не резидента (IRNR — с начала 2000х или конца 90-х не помню уже) – его платят только не резиденты( собственники жилья на территории Испании) — на данный момент. Ранее он платился только в том случае если эта недвижимость сдавалась в аренду. Если недвига не сдается в аренду то его платить не надо было.

а теперь разъясняю: для его расчета нужно взять кадастровую стоимость, умножить на 2% и полученную сумму умножить на 24,75%. Например, при кадастровой стоимости объекта 100000-00 евро налог рассчитывается так: 100000*0,02=2000. 2000*0,2475=495 евро. Срок исковой давности в Исании — 4 года(если память не изменяет)

3. Приходят в районе 13 года разъяснения — все нерезы кто имеет недвигу, обязаны платить налог IRNR, ВНЕ ЗАВИСИМОСТИ СДАЮТ ОНИ НЕДВИГУ ИЛИ НЕТ. Те кто даже в 2003 покупал квартиру, ничего не должен до 2008, а после имея срок давности 4 года, всем начали массово рассылать письма о задолженности, в том числе и за предыдущие периоды(макс 4 года).

4. т.к. знакомые купили недвигу месяцев за 5 до этой заварушки, платили небольшую сумму.

По поводу адвокатов различных национальностей — они подавали в суд, но это не помогло русским лендлордам(((

PS есть конечно еще несколько подводных камней в этой истории, но они больше для жителей евросоюза.

PPS заполнение одной формы для оплаты налога в юр.фирме испании стоит от 80 евро(в зависимости от многих условий)

Акции Роснефти, текущая ситуация.

- 04 января 2018, 21:22

- |

На данный момент рассматриваю только недельный таймфрейм.

Краткосрочно, акции, отбившись от сформированного уровня динамической поддержк, который в настоящий момент равен 287,50 рубля и вплотную подобрались к динамическому уровню сопротивления, который равен 310,50 рубля, то есть можно подрасти ещё на процент.

В среднесрочной перспективе, если пробьём и закрепимся выше обозначенного сопротивления, то следующим выступит уровень 321,50 рубля и далее 336 рублей, пробить которую будет нереально сложно, поэтому от краткосрочного уровня можно попробовать спекулятивно шортануть со стоп-лоссом, если же его пробьют, то через ретест сверху вниз и отбоя уже от этой поддержки, можно лонгануть до среднесрочных уровней.

Но так или иначе, я все же рассматриваю, падение акций данной компании, поэтому при приближении к среднесрочные уровням буду нарабирать короткие позиции.

( Читать дальше )

Роснефть. Сценарий.

- 04 января 2018, 18:50

- |

Коротко о моём сценарии по Роснефти. В ноябре я показывал модели по нефтегазовым бумагам: Роснефти, Лукойлу, Газпрому и Новатэку. И если последние три из этого списка продолжают работать (с некоторыми обновлениями, не меняющими сути), то свой сценарий по Роснефти в свете известных ноябрьских событий вокруг компании, вызвавших волну распродаж, пришлось пересматривать. Выдержав паузу, две недели назад я составил следующую модель, предполагающую сценарий завершения падения и дальнейшего роста котировок бумаги уже в декабре:

Если сравнить с сегодняшним рынком, то можно сказать, что бумага двигается сейчас в рамках сценария, и сегодняшний резкий взлёт котировок Роснефти может служить подтверждением этого:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал