РОснефть

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10) + комментарий и позиции

- 22 апреля 2018, 21:05

- |

Источник XSTRACT.net

Что это такое (описание метода технической оценки)

Акция

|

Комментарий |

SBER |

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Роснефть - планирует выплатить промежуточные дивиденды за 2018 год

- 20 апреля 2018, 16:39

- |

«Роснефть» планирует выплатить промежуточные дивиденды за 2018 год в соответствии с дивидендной политикой, сообщил представитель компании.

«Компания планирует выплатить промежуточные дивиденды за 2018 год. Это предусмотрено новой дивидендной политикой «Роснефти», — сказал он.

Ранее глава Минфина Антон Силуанов сообщал, что «Роснефтегаз», владеющий контрольным пакетом акций «Роснефти», в 2018 году получит 50% дивидендов нефтяной компании. По его словам, в рамках предоставления льгот по Самотлору «Роснефть» взяла на себя обязательство выплачивать дивиденды в 50% от прибыли. Таким образом, «Роснефтегаз» перечислит в бюджет 50% от полученных дивидендов «Роснефти».

Силуанов заявлял, что «Роснефтегаз» заплатит 20 млрд рублей дивидендов в бюджет РФ по итогам 2017 г. Ранее сообщалось, что Минфин в 2017 году будет возмещать более низкий

( Читать дальше )

Финансовые рынки, к чему готовиться в мае.

- 19 апреля 2018, 21:25

- |

Красноярск – 16 мая в 19:00 в отеле Хилтон, конференц-зал «Енисей»: https://www.finam.ru/education/seminars007FB/

Иркутск – 19 мая в 11:00 в Мариотте для новичков: https://www.finam.ru/education/seminars007F8/

Иркутск – 19 мая в 16:00 в Мариотте для продвинутых: https://www.finam.ru/education/seminars007F9/

Новости компаний — обзоры прессы перед открытием рынка

- 19 апреля 2018, 09:22

- |

Выживет ли "РусАл" без помощи государства?

Сотрудники "РусАла" надеются на то, что ситуацию с бизнес-империей Олега Дерипаски спасет президент Владимир Путин, несмотря на то, что от нее уже отказались клиенты, банки и поставщики. Хотя у Кремля пока четкого плана нет, но он будет помогать Дерипаске, когда определится со стратегией, сказал Глеб Павловский, советник Путина в его первые два президентских срока. Разработка плана затягивается в связи с осложнившейся работой из-за санкций США. Вероятно, «РусАл» может получить официальную помощь скрытно. (Вести-Финанс)Государство может купить экспортный алюминий у UC Rusal

Министр Денис Мантуров сообщил, что Минпромторг рассматривает варианты поддержки компаний, пострадавших от санкций США, один из них – госзакупка их товаров. Человек, знакомый с менеджментом UC( Читать дальше )

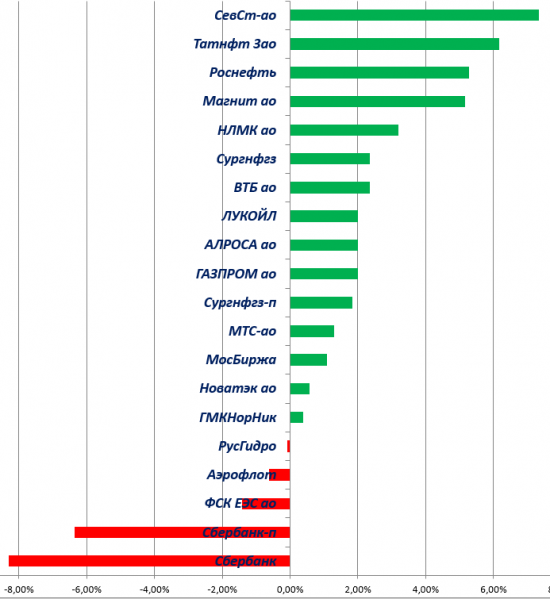

Флюгер Голубых Фишек 18.04.2018

- 18 апреля 2018, 15:32

- |

Флюгер Голубых Фишек сегодня:

Ну что, Трамп выпустил пары вместе с ракетами по Сирии, и вот уже делает новые посылы рынку, типа, раз я новые санкции против России вводить пока не собираюсь, можете прикупить чего-нибудь. Как говорила моя бабушка, отлегло от задницы. И трейдеры пошли искать новые приключения на свою пятую опорную точку)))

Нуачо?)))) Сигналов на покупку сегодня хоть отбавляй. Но стоит ли сейчас затаривать портфели под завязку? На мой взгляд, пока рановато. Я пока продолжаю интардейно спекулировать, но сейчас предпочтительно от лонга. Как всегда, разберу ситуацию на некоторых примерах.

( Читать дальше )

Роснефть - совет директоров 25 апреля обсудит рекомендации по дивидендам за 2017 год

- 17 апреля 2018, 18:57

- |

«Дата проведения заседания совета директоров эмитента — 25 апреля. Повестка… О рекомендациях по распределению прибыли ПАО „НК “Роснефть» за 2017 год, по размеру дивиденда по акциям ПАО «НК „Роснефть“ по результатам 2017 года и порядку его выплаты»

Помимо этого, совет обсудит утверждение дополнительных инициатив к стратегии компании «Роснефть-2022».

Прайм

Фарватер рынка. С высоты птичьего полета

- 16 апреля 2018, 19:37

- |

В связи с этим мы публикуем очередной выпуск Фарватера рынка, который призван представить общую картину российского фондового рынка на настоящий момент и помочь инвесторам сориентироваться, чтобы принять правильные инвестиционные решения. В этом отчете мы приводим список наиболее привлекательных российских акций в случае общего восстановления рынка и компаний с самой высокой дивидендной доходностью, кратко освещая ближайшие ключевые события и позиции России относительно других развивающихся рынков.Прогноз по рынку: умеренное восстановление возможно, но волатильность сохраняется

В минувшие выходные США и их союзники нанесли ракетный удар по Сирии. Однако, по-видимому, он был направлен на конкретные цели и не затронул российские военные объекты, что уменьшило риск полномасштабного военного конфликта в регионе. В этом свете мы ожидаем увидеть умеренный оптимизм на российском фондовом рынке на этой неделе, на фоне которого некоторые перепроданные ликвидные акции (SBER, YNDX, FIVE, PLZL) могут продемонстрировать восстановление. В то же время мы не ожидаем масштабного притока средств в российские акции от иностранных инвесторов в ближайшее время, так как риск новых санкций против России остается высоким, а агрессивная политическая риторика между Россией и США заставляет инвесторов нервничать. Мы предполагаем, что на рынке сохранится волатильность в краткосрочной перспективе, и она может продлиться недели или месяцы, пока страхи инвесторов полностью не исчезнут с пониманием того, что больше никаких санкций не последует.

( Читать дальше )

Башнефть не отдаст Роснефти большую часть денег, полученных от Системы

- 16 апреля 2018, 11:56

- |

Информагентство ТАСС процитировало президента Республики Башкортостан Рустэма Хамитова, который на Красноярском экономическом форуме заявил, что его регион получит около 8 млрд руб. в качестве дивидендов от Башнефти по результатам 2017. Кроме того, в 2019 будут также получены усиленные дивиденды из прибыли за 2018.

Учитывая, что Башкортостану принадлежит 25% от общего числа акций (25.8% обыкновенных акций) в Башнефти (69.3% обыкновенных акций принадлежит Роснефти) прогноз в размере 8.0 млрд руб. предполагает дивиденды 180 руб. на акцию, что соответствует доходности 8% и 11% по обыкновенным и привилегированным акциям соответственно. Кроме того, это предполагает коэффициенты выплат 22% и 25% по стандартам МСФО и РСБУ из чистой прибыли за 2017. Очевидно, такая оценка дивидендов означает, что Роснефть не получит большую часть из 100 млрд руб., недавно полученных Башнефтью от Системы, в качестве дивидендов за 2017 — общая дивидендная выплата составит 32 млрд руб. Тем не менее, поскольку это не официальное объявление о дивидендах, сделанное Башнефтью, прежде чем делать окончательные выводы в отношении привлекательности акций Башнефть как дивидендной истории, мы рекомендуем подождать рекомендацию совета директоров по дивидендам, которая вероятнее всего появится в конце апреля-начале мая. Башнефть выплатила 148.3 руб. на акцию в качестве дивидендов за 2016.АТОН

В акциях Уралкалия чувствуется сила "быков"

- 13 апреля 2018, 16:29

- |

Эмитенты

В лидерах роста к середине дня пребывали бумаги Polymetal (+4,44%) и акции “Уралкалия” (+2,94%). В лидерах падения были котировки “Роснефти” (-3,54%), а также бумаги “Газпрома” (-1,87%).

Акции “Уралкалия” продолжают восходящее движение, которое приостановили у сопротивления 125 руб. Объем торгов в дни роста бумаг при этом превышает объемы торгов на снижении, что указывает на силу “быков”. Акции также показали относительную устойчивость в период панических продаж начала недели. На данный момент имеет смысл сохранять “длинные” позиции с установкой стоп-лосса в районе 115 руб. При закреплении выше 125 руб можно нарастить позиции с расчетом на движение в район 130 руб.Кожухова Елена

ИК «Велес Капитал»

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10) + комментарий

- 13 апреля 2018, 15:17

- |

Источник XSTRACT.net с графиками технического анализа

Что это такое (описание метода технической оценки)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал