РУсгидро

Российский рынок . Мой среднесрочный взгляд .РАЛЛИ не будет - БЕНЗИН кончился!

- 20 ноября 2015, 01:43

- |

Вряд ли на таком балансе ИНДЕКС пойдёт вверх. Напротив, он готов хорошо пойти вниз.

Всем хороших торгов.

P.S. Мысли актуальны на день публикации. Данный пост не является рекомендацией для покупки/продажи, а отражает моё личное мнение о рыночной ситуации.

- комментировать

- ★1

- Комментарии ( 1 )

Российский рынок . Мой среднесрочный взгляд . ЛОНГ в Сургнфгз .

- 13 ноября 2015, 06:45

- |

Ранее, ШОРТ был обозначен от диапазона 36-36,5. На настоящий момент рассматриваю подбор цены 34,5-35 со стороны покупателей.

Из удерживаемых позиций, хороший потенциал вижу в ГМКНорник, как ЛОНГ. И, напротив, рассматриваю давление продавцов на ЛУКОЙЛ в диапазоне 2500-2550. Достаточно узкий коридор, в котором возможно изменение направления бумаги.

( Читать дальше )

Русгидро созрела для лонга

- 11 ноября 2015, 22:46

- |

Последние два дня моё внимание привлекла Русгидро. Показав внушительное падение, сегодня она намекнула своим поведением внутри дня, что как минимум отскок не за горами.Покупки в бумаге плохо маскировались, что дает надежду на положительный исход сделки. Вход планирую в течение завтрашнего дня, первая цель достаточно скромная-0.615. Но не исключаю, что сейчас в ней идет формирование флага, и тогда при пробое нижней границы мы можем увидеть продолжение снижения. Поэтому отменой сценария для себя ставлю обновление сегодняшнего лоя-это укрепит уверенность в формировании флага на графике, стоп размещу чуть ниже сегодняшнего лоя.

P.S. 12.11.15 перед закрытием поза закрыта в легком минусе, идея не сработала

Российский рынок . Мой среднесрочный взгляд . Мысли на понедельник.

- 09 ноября 2015, 09:53

- |

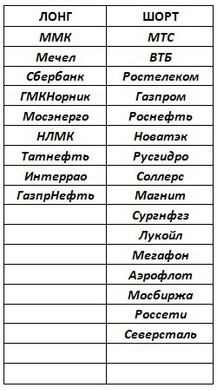

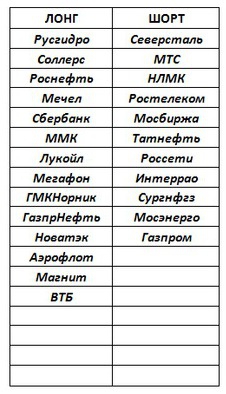

Расклад сил остался тот же:

Разберу поочерёдно каждую бумагу. Как я вижу ситуацию в них.

Начну с ЛОНГов.

( Читать дальше )

To be or not to be, Гамлет (о рынке)

- 05 ноября 2015, 17:07

- |

Итак, по большому счёту рынок достиг новой стадии. Эту стадию можно охарактеризовать одной фразой: «Покупать – поздно, продавать — рано». То самое время, когда стоит сидеть в раннее открытых лонгах и искать точки фиксации прибыли, ни в коем случае не реинвестируя прибыль.

Что происходит сейчас на рынке?

Ожидание. Все ждут новых драйверов роста либо ухода факторов давления на котировки. Ждут, ждут, ждут… Дождутся – рынок будет идти вверх, не дождутся – начнут потихоньку распродавать. Весь вопрос – каков уровень терпения и ожидания.

Если раньше рынок рос благодаря ажиотажу. Вопреки, без драйверов, потому что всё было дешево, и никто больше не продавал, все кто хотел уйти с рынка — ушёл, а после стабилизации на валютном рынке, и небольшом укреплении рубля, стало ещё и очень привлекательно в иностранной валюте. Сформировался первый виток роста, во многом спекулятивный, нежели инвестиционный.

Всё, этот виток окончен, дальше нужны фундаментальные драйвера, дальнейший вне драйверный рост возможен только на шортокрыле, потенциал которого не существенен. Снятие (полное или частичное санкций), какой-либо коренной перелом на товарных рынках, внутренние драйвера либерального толка. Эти драйвера из Шекспира (быть или не быть), будет\не будет, реализуется\не реализуется.

( Читать дальше )

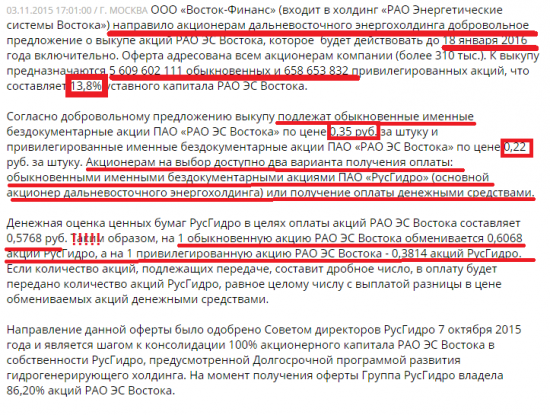

Инвест идея в электроэнергетике

- 05 ноября 2015, 12:03

- |

График Динамики акций РусГидро (прав ось) и акций РАО ЕЭС Востока (левая ось)

( Читать дальше )

В томительном ожидании (о рынке).

- 02 ноября 2015, 17:15

- |

Продолжается топтание на месте рыночных котировок, которое откровенно говоря, начинает затягиваться. Нет новых драйверов для продолжения роста, нет негатива, который может послужить спусковым крючком к фиксации прибыли. В целом же рынок продолжает выглядеть привлекательным с точки зрения точечных покупок перспективных эмитентов, а вот покупки «широким фронтом» несут всё больший риск.

Многие сектора стали подтягиваться к финансовому сектору, в частности металлурги. И даже наблюдается спрос в таких непривлекательных эмитентах как ПАО Мечел, что опять-таки говорит о бычьем рынке.

Сейчас самое время заканчивать пересматривать свои портфели оставляя и приобретая бумаги с хорошими фундаментальными показателями, возможно бумаги с какими-либо спекулятивными идеями и избавляясь от уязвимых эмитентов снижая риски возможно коррекции. Кеша быть не должно. Пора заканчивать формирование позиций в эшелонах.

Грядет время, когда покупать хорошие бумаги будет уже поздно (более рискованно).

( Читать дальше )

Избавляемся от балласта (о рынке)

- 28 октября 2015, 21:54

- |

Жизнь течёт, всё меняется ©

На рынке начинают сгущаться тучи. Ряд секторов локально показывают чрезвычайно негативную динамику. Рынок перестаёт быть крепким и устойчивым к падающим ценам на энергоносители. Да, крепким! И пусть вас не удивляет сегодняшний рост цен на нефть. Дай бог, чтоб цены росли и наша экономика вместе с ними, но важен сам факт разрыва устойчивости нашего рынка. Нефть +3% ММВБ чуть выше нуля – это никуда не годиться, это звоночек, надо пересматривать риски. В связи с нарастающими угрозами следует принять ряд мер.

Какие это меры?

- Полностью исключить расширение портфеля.

- Закрыть позиции в наиболее уязвимых эмитентах

В частности из рекомендуемых эмитентов в категории «держать» следует исключить акции Магнита. Потенциал компании как и сектора в целом не вызывает оптимизма. Спекулятивным потенциалом, на который и был основной расчёт, следует пренебречь – его реализация во времени затягивается. Фактически, если говорить на языке биржевого сленга Магнит может «выстрелить» сейчас, а может, когда его цена опуститься до столь критических отметок, что спекулятивный рост(если вообще произойдёт реализация потенциала) не сможет нивелировать возможную негативную динамику котировок. Продолжать удерживать акции данного эмитента непозволительно высокий риск.

( Читать дальше )

Эмитент РусГидро, цель 1,20

- 27 октября 2015, 09:27

- |

на чем падает РусГидро ?

- 27 октября 2015, 04:07

- |

www.finam.ru/analysis/newsitem/vtb-ne-smog-prodat-na-birzhe-akcii-rossiiyskix-energokompaniiy-v-ramkax-realizacii-zalozhennogo-imushestva-20150929-094950/»

Если это так, то вполне объясняется «синхронность» сегодняшнего падения акций ВТБ и РусГидро (на фоне остальных голубых фишек) ...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал