SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Риски

День 19.

- 16 июля 2015, 20:55

- |

Добрый день, друзья.

Начало тут.

Прежде, чем отпишусь по результатам сегодняшней торговли, немного хочу поанализировать.

Во-первых: возвращаясь к вчерашним мыслям, я принял решения по следующим моментам

1. Завтра, все таки беру выходной у биржи, не торгую и не смотрю на графики, и соответственно пропускаю пост на СЛ;

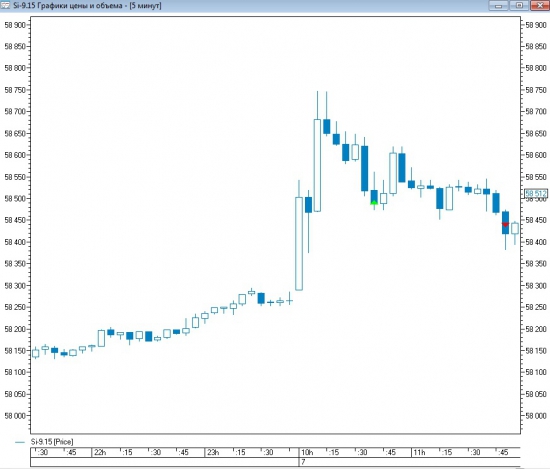

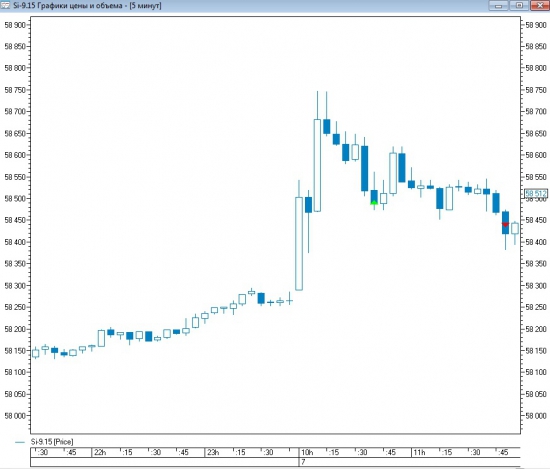

2. Подумал и решил выбрать для торговли один инструмент, это будет SI (ликвидный, недорогой, хорошая вола).

3. ТФ пока не меняю, дальше будет видно.

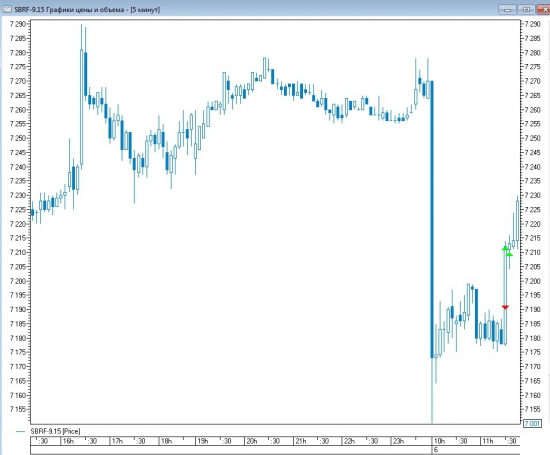

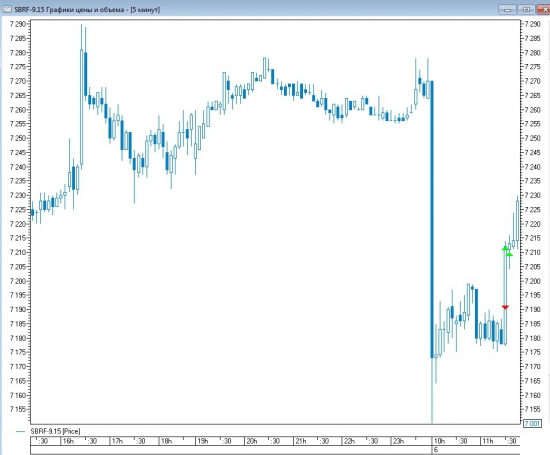

4. Сегодня смотрел и анализировал свою торговлю, понял один нюанс — система сигналит на вход в позицию даже в те моменты, когда на старшем ТФ пила, т.е. я лезу в сделки вот в эти моменты:

( Читать дальше )

Начало тут.

Прежде, чем отпишусь по результатам сегодняшней торговли, немного хочу поанализировать.

Во-первых: возвращаясь к вчерашним мыслям, я принял решения по следующим моментам

1. Завтра, все таки беру выходной у биржи, не торгую и не смотрю на графики, и соответственно пропускаю пост на СЛ;

2. Подумал и решил выбрать для торговли один инструмент, это будет SI (ликвидный, недорогой, хорошая вола).

3. ТФ пока не меняю, дальше будет видно.

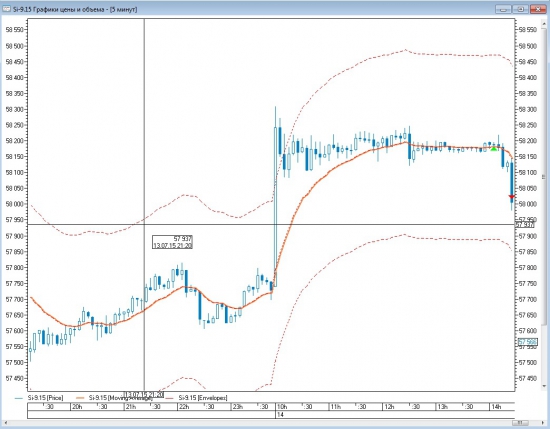

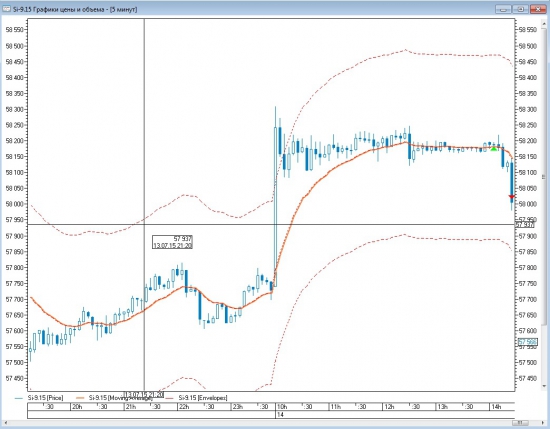

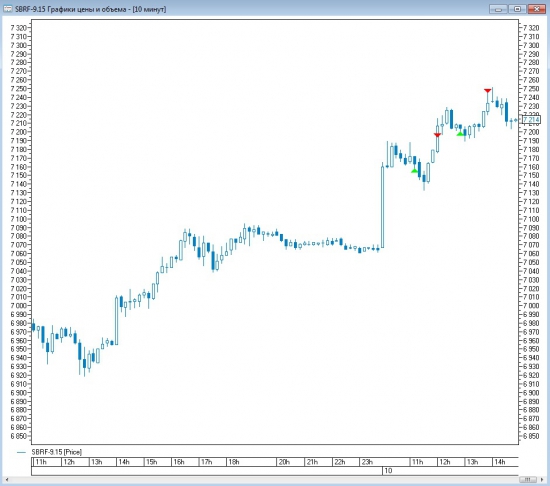

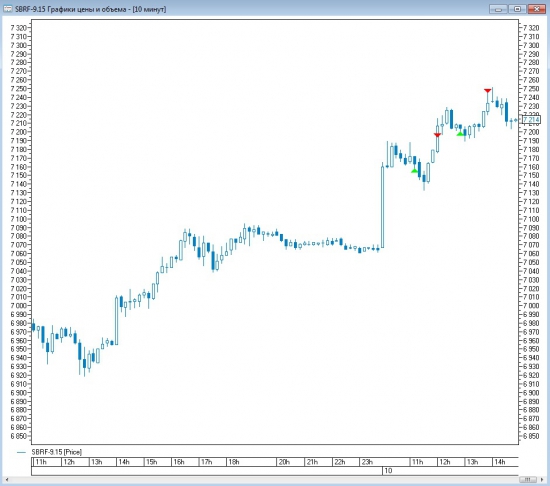

4. Сегодня смотрел и анализировал свою торговлю, понял один нюанс — система сигналит на вход в позицию даже в те моменты, когда на старшем ТФ пила, т.е. я лезу в сделки вот в эти моменты:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 22 )

День 18.

- 15 июля 2015, 18:42

- |

Всем привет.

Начало тут.

Ну что друзья, нет в жизни счастья мне, опять вернулся практически к начальному значению своего депозита.

Вот даже обидно, ни слить, ни заработать не получается ))).

За день было 3 сделки — два лонга по SI и один лонг по fSBRF.

SI = — 105 руб.

fSBRF = -220 руб.

Комиссии = -40 руб.

Итого за день = -365 руб. или -1,9%.

( Читать дальше )

Начало тут.

Ну что друзья, нет в жизни счастья мне, опять вернулся практически к начальному значению своего депозита.

Вот даже обидно, ни слить, ни заработать не получается ))).

За день было 3 сделки — два лонга по SI и один лонг по fSBRF.

SI = — 105 руб.

fSBRF = -220 руб.

Комиссии = -40 руб.

Итого за день = -365 руб. или -1,9%.

( Читать дальше )

День 17.

- 14 июля 2015, 20:08

- |

Привет, друзья.

Все началось тут.

Начало торгового дня не задалось, но позже ситуация изменилась, и получилось немного заработать на сегодня.

Сделки:

Лонг SI в начале дня, который закрыл вручную = -163 руб.

Шорт fGAZR и 2 лонга по нему же = +302 руб.

Лонг по fSBRF с добавлением позиции = +216 руб.

Комиссия = -45 руб.

Итог за день = +310 руб. или +1,6%

Меня в коментариях спрашивают о принципах входа и выхода.

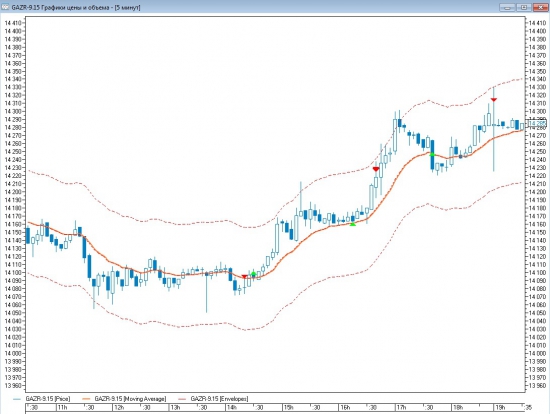

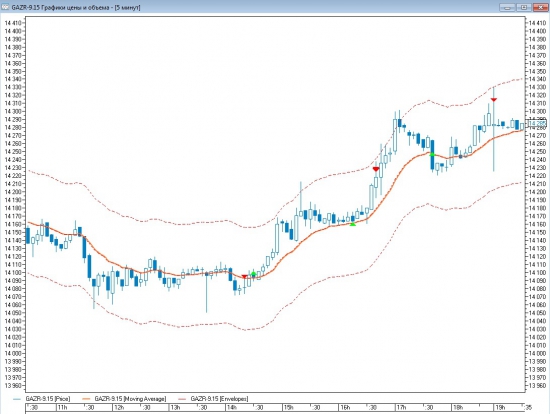

Сегодня, специально, сделал скрины своих сделок по своим индикаторам.

Вхожу на ЕМА, выхожу на границе конверта.

( Читать дальше )

Все началось тут.

Начало торгового дня не задалось, но позже ситуация изменилась, и получилось немного заработать на сегодня.

Сделки:

Лонг SI в начале дня, который закрыл вручную = -163 руб.

Шорт fGAZR и 2 лонга по нему же = +302 руб.

Лонг по fSBRF с добавлением позиции = +216 руб.

Комиссия = -45 руб.

Итог за день = +310 руб. или +1,6%

Меня в коментариях спрашивают о принципах входа и выхода.

Сегодня, специально, сделал скрины своих сделок по своим индикаторам.

Вхожу на ЕМА, выхожу на границе конверта.

( Читать дальше )

День 16.

- 13 июля 2015, 17:14

- |

Всем привет!

Начало тут.

Сегодняшний день можно охарактеризовать одним словом — КОСЯК (не наркоманский).

Косяк на косяке.

1. Торговал два инструмента SI и fGAZR.

SI = -167 руб.

fGAZR = -186 руб.

Комиссия = -34 руб.

2. В моменте просадка была немногим выше 2%, что недопустимо.

3. Второй вход в позицию по fGAZR двумя контрактами, система засигналила о закрытии позиции, закрылся в ручную, как оказалось позже закрыл только один контракт. Не усмотрел.

4. При закрытии первой позиции по SI перепутал клавиши, в итоге добавился, но исправил тут же.

5. Вообщем не мой день сегодня.

( Читать дальше )

Начало тут.

Сегодняшний день можно охарактеризовать одним словом — КОСЯК (не наркоманский).

Косяк на косяке.

1. Торговал два инструмента SI и fGAZR.

SI = -167 руб.

fGAZR = -186 руб.

Комиссия = -34 руб.

2. В моменте просадка была немногим выше 2%, что недопустимо.

3. Второй вход в позицию по fGAZR двумя контрактами, система засигналила о закрытии позиции, закрылся в ручную, как оказалось позже закрыл только один контракт. Не усмотрел.

4. При закрытии первой позиции по SI перепутал клавиши, в итоге добавился, но исправил тут же.

5. Вообщем не мой день сегодня.

( Читать дальше )

День 15. Неделя 3.

- 10 июля 2015, 15:04

- |

Всем привет.

Начало здесь.

Рабочий день, как и неделя закончились позитивно.

За день было три сделки — 2 лонга по fSBRF и шорт по SI.

Все сделки закрыл с прибылью.

Лонги fSBRF = +207 руб.

Шорт SI = +396 руб.

Комиссия = -25 руб.

Итог за день +578 руб. или +3%.

Итог за неделю +1,9%.

Итог 3-х недель +2,5%.

( Читать дальше )

Начало здесь.

Рабочий день, как и неделя закончились позитивно.

За день было три сделки — 2 лонга по fSBRF и шорт по SI.

Все сделки закрыл с прибылью.

Лонги fSBRF = +207 руб.

Шорт SI = +396 руб.

Комиссия = -25 руб.

Итог за день +578 руб. или +3%.

Итог за неделю +1,9%.

Итог 3-х недель +2,5%.

( Читать дальше )

День 14.

- 09 июля 2015, 15:06

- |

Добрый день, друзья.

Продолжаю отчитываться.

Начало тут.

Мне грамотные люди посоветовали поработать над стопами.

Подумал, присмотрелся к графику, и несколько пересмотрел свой стоп-приказы.

Результат не заставил себя ждать:

Шорт Si = +514 руб. без комиссии.

Лонг fGAZR = +76 руб. без комиссии.

Лонг fSBRF = -116 руб. без комиссии.

Комиссия = -32 руб.

Итог за день = +442 руб. или +2,3%

Посмотрим, как результаты будут выглядеть на дистанции.

( Читать дальше )

Продолжаю отчитываться.

Начало тут.

Мне грамотные люди посоветовали поработать над стопами.

Подумал, присмотрелся к графику, и несколько пересмотрел свой стоп-приказы.

Результат не заставил себя ждать:

Шорт Si = +514 руб. без комиссии.

Лонг fGAZR = +76 руб. без комиссии.

Лонг fSBRF = -116 руб. без комиссии.

Комиссия = -32 руб.

Итог за день = +442 руб. или +2,3%

Посмотрим, как результаты будут выглядеть на дистанции.

( Читать дальше )

День 13.

- 08 июля 2015, 18:36

- |

Привет всем.

Идем дальше.

Начало тут.

За сегодня была одна сделка по SI.

Лонг SI в начале дня вынесло по стопу.

Итог -255 руб. с учетом комиссии.

Больше ни в какой инструмент за сегодня не входил.

( Читать дальше )

Идем дальше.

Начало тут.

За сегодня была одна сделка по SI.

Лонг SI в начале дня вынесло по стопу.

Итог -255 руб. с учетом комиссии.

Больше ни в какой инструмент за сегодня не входил.

( Читать дальше )

День 12.

- 07 июля 2015, 20:18

- |

Добрый вечер, друзья.

Очередной день к заветной цели.

Начало тут.

Сегодня был неудачный день.

Было совершено 4 сделки.

Лонг но SI в начале дня вынесло по стопу, убыток составил -124 руб. без учета комиссий.

Одновременно со сделкой по SI вошел в лонг по fGAZR где также вынесло по стопу, убыток составил -164 руб. без учета комиссий.

Так как общий убыток на день подошел близко к лимитам по риску на день — 2%, то последующие сделки были минимальным сайзом, по одному контракту шорт fSBRF и шорт fGAZR, что также не привело к удовлетворительным результатам, убыток -11 руб. и -48 руб. соотвественно.

Комиссии за день составили 36,5 руб.

Общий убыток за день не превысил лимиты по рискам, чему сообственно я и доволен.

( Читать дальше )

Очередной день к заветной цели.

Начало тут.

Сегодня был неудачный день.

Было совершено 4 сделки.

Лонг но SI в начале дня вынесло по стопу, убыток составил -124 руб. без учета комиссий.

Одновременно со сделкой по SI вошел в лонг по fGAZR где также вынесло по стопу, убыток составил -164 руб. без учета комиссий.

Так как общий убыток на день подошел близко к лимитам по риску на день — 2%, то последующие сделки были минимальным сайзом, по одному контракту шорт fSBRF и шорт fGAZR, что также не привело к удовлетворительным результатам, убыток -11 руб. и -48 руб. соотвественно.

Комиссии за день составили 36,5 руб.

Общий убыток за день не превысил лимиты по рискам, чему сообственно я и доволен.

( Читать дальше )

День 11.

- 06 июля 2015, 18:49

- |

Всем привет!

Продолжаю свой роман с рынком.

Начало тут.

Сегодня, впервый раз вышел за рамки рисков на день. Это мой косяк. Просто не правильно рассчитал.

В целом день получился убыточный. 3 сделки. Одна положительная, две отрицательные.

Убыток за день составил 44 руб. без учета комиссии, комиссия съела 57 руб. ИТОГ на день -101 руб.

Первая сделка — шорт fSBRF, которая принесла убыток -202 руб. без комиссии, но все в рамках допустимого риска.

Вторая сделка — шорт RI, где я получил прибыль +406 руб. без учета комиссии.

Третья сделка — продолжил шортить RI, где меня выколотило по стопу и унесло -248 руб.

В итоге совокупный минус за день составил более 2% от депозита. Это моя первая оплошность в данном проекте.

( Читать дальше )

Продолжаю свой роман с рынком.

Начало тут.

Сегодня, впервый раз вышел за рамки рисков на день. Это мой косяк. Просто не правильно рассчитал.

В целом день получился убыточный. 3 сделки. Одна положительная, две отрицательные.

Убыток за день составил 44 руб. без учета комиссии, комиссия съела 57 руб. ИТОГ на день -101 руб.

Первая сделка — шорт fSBRF, которая принесла убыток -202 руб. без комиссии, но все в рамках допустимого риска.

Вторая сделка — шорт RI, где я получил прибыль +406 руб. без учета комиссии.

Третья сделка — продолжил шортить RI, где меня выколотило по стопу и унесло -248 руб.

В итоге совокупный минус за день составил более 2% от депозита. Это моя первая оплошность в данном проекте.

( Читать дальше )

День 10. Неделя 2.

- 03 июля 2015, 13:47

- |

Всем привет.

Ну что ж конец недели. И конец рабочего дня на сегодня. Подвожу итоги.

Начало тут.

Для начала отчитаюсь за сегодняшний день. День в целом не плохой.

Были две сделки в шорт по fGAZR и fSBRF.

На Газпроме я заработал +284 руб. без учета комиссии, на Сбербанке выбило по стопу в итоге -200 руб. без учета комиссии.

Комиссии удручают, на сегодня комиссии брокер+биржа составила 65 руб.

Итог сегодняшнего дня с учетом комиссии +19 руб. Какой ни какой, но +.

Сделки за сегодня были системные, уровень риска в 2% соблюден.

( Читать дальше )

Ну что ж конец недели. И конец рабочего дня на сегодня. Подвожу итоги.

Начало тут.

Для начала отчитаюсь за сегодняшний день. День в целом не плохой.

Были две сделки в шорт по fGAZR и fSBRF.

На Газпроме я заработал +284 руб. без учета комиссии, на Сбербанке выбило по стопу в итоге -200 руб. без учета комиссии.

Комиссии удручают, на сегодня комиссии брокер+биржа составила 65 руб.

Итог сегодняшнего дня с учетом комиссии +19 руб. Какой ни какой, но +.

Сделки за сегодня были системные, уровень риска в 2% соблюден.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал