Рубль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

РТС S&P500 Рубль Доллар VIX RVI Оценка риска Когда покупать длинные облигации Когда куплю акции

- 23 января 2022, 19:01

- |

Коллеги,

в этом выпуске – личное мнение о рынках и почему я в долларовых инструментах.

РТС – в медвежьем рынке: падение с локального max = 1933 (октябрь 2021г.) более 20%.

На этапе перехода от голубиной к ястребиной политике ФРС,

консервативные долларовые инструменты

(валютные вклады, на ИИС – FXTB, самые короткие долларовые облигации) –

это уход от риска, но низкая доходность (зато, долларовая доходность).

Когда ФРС станет разгружать баланс, UST покажут доху не ниже инфляции.

Меняется политика ФРС с голубиной на ястребиную.

Доха 1-2-3% в год в $ — это не серьёзно, временно, чтобы пересидеть.

Индексы волатильности отражают настроение на рынке.

По S&P500 – это VIX, по РТС – это RVI.

Кто не доверяет RVI, можно пользоваться CVI (Чайкина).

Рост стоимости страховки при страхе (т.е. стоимости опционов) – в этом суть VIX и RVI.

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) оценивает волатильность и страх на рынке США.

Используя краткосрочные опционы «Колл» и «Пут», индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Курс рубля от 21.01.2022

- 21 января 2022, 11:13

- |

Как видим из графика, текущий курс рубля ни дает перспектив на укрепление. Тренд на данный момент восходящий! Переговоры Лаврова и Блинкена, вероятнее всего ни чем хорошим не закончатся! Если рубль пробьёт уровень сопротивления 77.16, то курс улетит на 78.91, а в худшем случае на 81.75. Укрепление рубля скорее мало вероятно, поскольку рублю нужно будет пройти уровень поддержки 74.31. Если мы его сможем преодолеть есть вероятность смены тренда и дальнейшее укрепление национальной валюты!

До куда среднесрочно доллар может вырасти. Где ждать коррекцию вниз?

- 20 января 2022, 11:34

- |

#RUB

Важный уровень: 78,35

Среднесрочно, если цена дойдет до этого уровня, то возможна коррекция вниз.

Подписывайся на телеграм канал: https://t.me/STOCK_PROFI скоро опубликую Америку

Ренессанс Капитал прогнозирует доллар по ₽90

- 20 января 2022, 08:36

- |

Рисковый сценарий с военной эскалацией будет означать, что в моменте курс доллара может дойти до 85–90 руб.

При худшем варианте ЦБ может ввести элементы контроля за движением капитала, комиссии для нерезидентов за продажи ОФЗ, а также провести валютные интервенции.

«Ренессанс Капитал» спрогнозировал доллар по 90 рублей из-за геополитики — Новости – Финансы – Коммерсантъ (kommersant.ru)

ЦБ увидел нетипичное для конца года поведение физических лиц на валютном рынке. Нерезы активно покупали ₽ на внебирже

- 19 января 2022, 14:05

- |

Такое поведение могло бы объясняться низким спросом на валюту из-за ограничений на зарубежные поездки, однако в 2020 г. в аналогичной ситуации физические лица, напротив, приобрели рекордный объем иностранной валюты в конце года. В целом граждане играют контрциклическую роль на валютном рынке, способствуя ограничению волатильности курса рубля.

Росту волатильности курса рубля способствовали активные покупки зарубежными инвесторами иностранной валюты. Основной объем покупок, как и в предыдущие месяцы, совершался на внебиржевом рынке.

( Читать дальше )

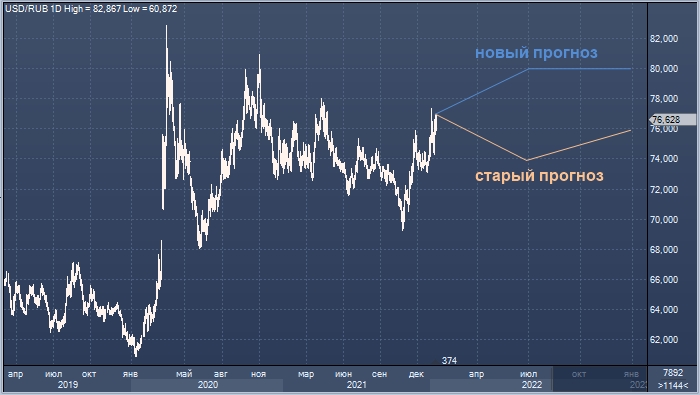

Commerzbank ждет падения рубля до 80 за доллар. Драйвером слабости российской валюты будет оставаться геополитика

- 18 января 2022, 23:24

- |

График доллар/рубля интервалами в 1 день

18.01.22 19:25

Ренессанс Капитал: рубль может обесцениться до 6%, если будут введены новые санкции к госдолгу РФ

Commerzbank пересмотрел в сторону ухудшения свои прогнозы курса рубля из-за роста геополитических рисков.

Если ранее банк ожидал 74 рубля за доллар к середине года и 76 — к концу 2022 г., то теперь он прогнозирует 80 рублей за доллар через 6 месяцев и 80 — в конце декабря.

Базовый прогноз Commerzbank не учитывает такие неблагоприятные сценарии, как вторжение в Украину и отключение РФ от SWIFT. Аналитики германского кредитора больше не рассматривают скачок риск-премии как временный и способный исчезнуть.

«Динамика курса может впоследствии несколько успокоиться, поскольку ЦБР проводит соразмерное повышение ставок для противодействия инфляционному эффекту, но это не будет означать, что сами риски исчезли», — пишут эксперты в обзоре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал