СТАВКИ

Состояние денежного рынка США и долларовой ликвидности

- 11 сентября 2020, 11:01

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

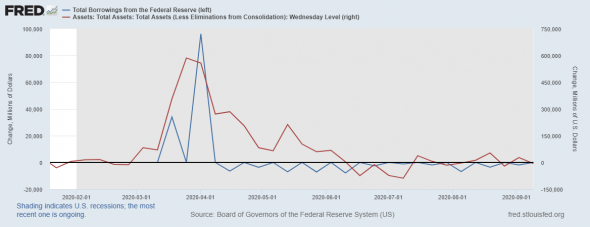

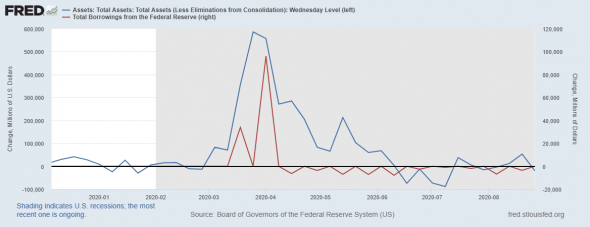

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС без особых изменений, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что показатель остается в боковой динамике уже длительное время.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

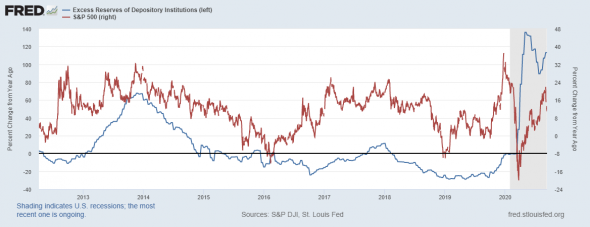

Далее иллюстрация к показателю избыточной ликвидности

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Арендаторы жилья покинули Париж после карантина...

- 09 сентября 2020, 16:58

- |

Подскочили запросы на аренду жилья и в Бордо – на 36% и в Марселе – на 29%...

Париж также оказался аутсайдером по интересу к покупке жилья. Число запросов на покупку жилья после карантина и до 31 августа в Париже выросло всего на 5%, а вот в в Бордо на 164%, в Нанте на 139%, в Страсбурге на 100%...

Теряют арендодатели интерес и к туристической аренде жилья и переводят объекты на долгосрочную аренду.

Думается, что дело даже не только в том, чтобы в случае очередной волны коронавируса и связанных с ней карантинных мер оказаться не в каменном мешке, а на природе или на морском побережье, сколько еще в том, что на улицах Парижа нынче нечто непонятное уже, особенно от неконтролируемых и вездесущих потоков мигрантов...

www.lesechos.fr/patrimoine/immobilier/immobilier-le-coronavirus-fait-il-fuir-les-locataires-parisiens-1239706

Сделка №51 Ставка против «призрака» – или как при сделке на Чорича из 100$ сделать 10000$ за 5 часов

- 06 сентября 2020, 21:38

- |

Начнем мы как обычно, с расхваливания биржи ставок - BETFAIR (которая нам ничего не платит за это, кроме высоких коэффициентов) благодаря которой вчера, 5 сентября 2020 года, любой желающий мог бы заработать хорошо денег, поставив по ходу встречи на Борна Чорича во встрече со Стефаносом Циципасом. Подробно мы расписывать ситуацию не будем, просто скажем, что Циципас имел 6 матчболов и не смог оформить победу, а при счете 2-1 в сетах в его пользу и 5-1 в геймах во время 4 сета умудрился проиграть. Так вот в такие моменты, когда фаворит ведет с таким разрывом на аутсайдера дают коэффициент 100 и даже на много больше. Приведем простой пример идущего сейчас поединка онлайн соперников с промерно такой же оценкой вероятности до матча – Давидович Фокина – Зверев (коэффициент до начала матча на победу Зварева такой же как на победу Циципаса 1,10 – 1.13) смотреть рисунок. Но зачем мы вам это рассказываем?

( Читать дальше )

Бэнкинг по-русски: Не Сбером единым сыт банковский рынок РФ

- 30 августа 2020, 13:26

- |

Но, как говорится, не Сбером единым...

На рынке все еще остались небольшие кредитные организации предлагающие достаточно привлекательные условия пассивообразующим клиентам.

Предложение для юрлиц по остаткам на 40702 счетах

---------

Срочные размещения ИП и юрлицам (лимит страхования такой же как и у физлиц — 1.4 млн руб)

( Читать дальше )

💰 Биржа ставок - тоже биржа и тоже возможность! Сделка №33 Финал, Джокович - Раонич. Победа непобедимого

- 29 августа 2020, 14:48

- |

Мы считаем, что Джокович сможет победить и в этот раз, поэтому будем ставить на его победу в матче по коэффициенту 1,35 (а это возможность сделать больше 35% за 2 часа в валюте USD).

Биржа ставок BETFAIR, например, дает на победу Новака коэффициент 1,38 а в лайф событии можно взять итого больше. Мы в нашем фонде смогли сделать почти +100% на прошлом поединке с участием Новока на его победе, поставив по кф1,95 пруфы есть тут:

prntscr.com/u7yfwo

ПС: Самое главное – не забываем про управление капиталом и используем риск менеджмент. Использовать на одну сделку рекомендуется не более 2% от капитала, ибо любая сделка может проиграть. Желаем удачи и богатого опыта!

Состояние денежного рынка США и долларовой ликвидности

- 28 августа 2020, 11:33

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

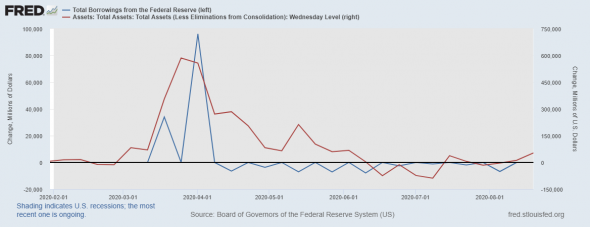

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС сократился на 20 млрд долларов, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что несмотря на рост баланса, последний остается в боковой динамике.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

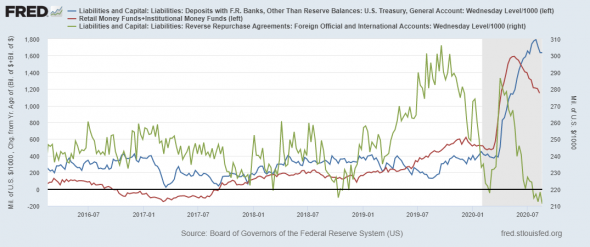

Далее иллюстрация к показателю избыточной ликвидности

( Читать дальше )

Что будет с золотом: фундаментальный и технический анализ

- 26 августа 2020, 18:12

- |

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 21 августа 2020, 12:06

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в коне статьи.

Начнем с обзора баланса ФРС и кредитования в США

Красная линия – это баланс ФРС, который на последней неделе вырос на 53,36 млрд долларов.

Синяя линия – это динамика кредитования коммерческими банками, показатель взят по всем банкам и видам кредитов.

Как видим, на прошлой неделе баланс ФРС сильно вырос, при этом спрос на кредит последней инстанции низкий, что говорит о балансе денежного рынка. Доллары есть и они есть в избытке.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 14 августа 2020, 14:11

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

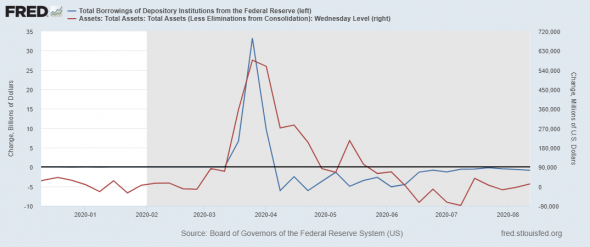

Начнем с обзоры баланса ФРС и динамики прямого кредитования депозитарных учреждений

На неделе баланс ФРС вырос на 12 млрд долларов, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что несмотря на рост баланса, последний остается в боковой динамике.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

Далее иллюстрация к показателю избыточной ликвидности

( Читать дальше )

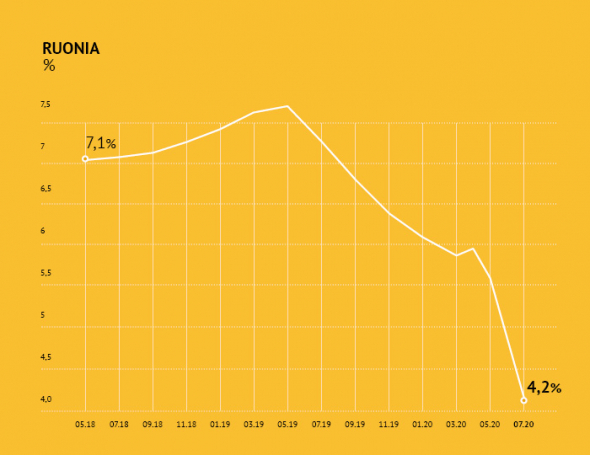

RUONIA и MIACR: обновленный минимум

- 05 августа 2020, 10:17

- |

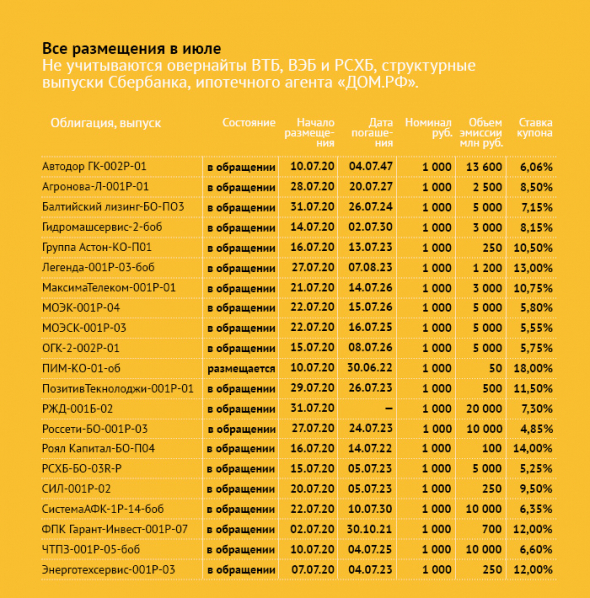

Ставки на первичном рынке в первом эшелоне держатся в районе 6%, во втором эшелоне — 7-8%, в третьем эшелоне рыночные выпуски привлекают инвесторов ставками от 13% и выше (в коммерческих облигациях даже до 18%), крупные заемщики, но дебютанты на рынке выходят в диапазоне 10-12% годовых.

Средневзвешенная ставка — 6,69%

Средняя ставка MIACR — 4,17%

Диапазон ставки MIACR — 3,96-4,3%

Средняя ставка RUONIA — 4,23%

Диапазон ставки RUONIA — 4,04-4,3%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал