США

Apple – причины стагнации компании, которая еще недавно была самой дорогой в мире. Часть третья.

- 21 августа 2019, 10:27

- |

Это продолжение статьи, которую я не так давно написал. Теперь следует третья часть.

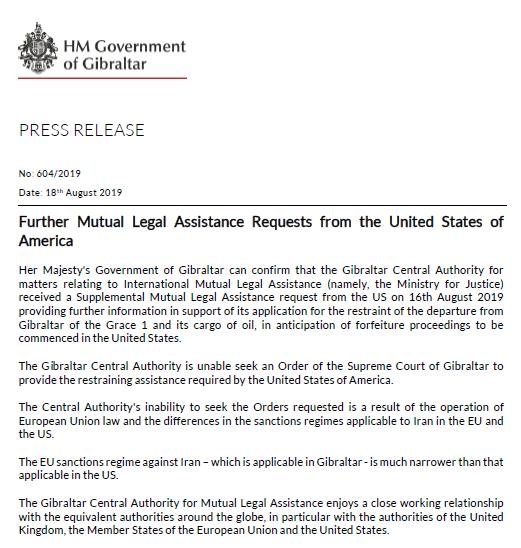

Посмотрите на картинку выше. На ней показана динамика доходов компании Apple за последние три квартала. На ней видно, что прибыль компании падает с начала текущего года. Так за февраль текущего года прибыль компании составила 4.18 доллара на одну акцию, в апреле прибыль компании составила уже 2.46 доллара на одну акцию, а в августе прибыль составила 2.18 доллара на одну акцию. Таким обратом прибыль компании Apple падает уже третий квартал подряд сначала текущего года. И сразу возникает вопрос — а в чем причина этого явления?

Чтобы на него ответить придется снова выяснить, какие процессы происходили и происходят в компании, а так же на рынке мобильных гаджетов которые и привели к этому результату.

Так компания Apple опубликовала отчет за третий квартал текущего года. Согласно этому отчету прибыль компании упала более чем на десять процентов. И главной причиной снижения прибыли является снижение объемов продаж IPhone. Падение объемов продаж мобильных телефонов от компании Apple привело к тому, что выручка от продаж этих устройств составила меньше пятидесяти процентов от общей выручки всей компании.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

11 причин, почему так много экспертов считают, что экономический кризис в США неизбежен

- 20 августа 2019, 18:16

- |

Итак, какие доказательства заставили так много говорящих голов прийти к такому выводу?

Итак, какие доказательства заставили так много говорящих голов прийти к такому выводу?Хорошо, вот 11 причин, по которым многие эксперты считают, что экономический кризис в США неизбежен…

# 1 На прошлой неделе «спрэд между 2-летней и 10-летней доходностью в США» впервые за 12 лет стал отрицательным. Инверсия кривой доходности происходила до каждого спада в США с 1950-х годов, и это один из самых важных экономических сигналов, которые мы видели до сих пор.

( Читать дальше )

Pragmatos Daily: 100 базовых пунктов Трампа, жесткий Борис Джонсон, 30-летние облигации с нулевой доходностью и китайские пабы в Лондоне

- 20 августа 2019, 10:47

- |

100 базовых пунктов Трампа

Любимое развлечение Трампа в последнее время — писать в твиттере о том, на сколько базовых процентных пунктов ФРС должна снизить ставку рефинансирования. В этот раз он требует от ФРС снизить ставку сразу на 1 процент (сто пунктов), чтобы ослабить доллар относительно валют других стран, “страдающих от сильного доллара”. Также он обвинил демократов в том, что они надеются на то, что рецессия начнется до следующих президентских выборов (2020-ого года). Протокол ФРС FOMC будет в эту среду, но основное внимание будет приковано к комментариям председателя Джерома Пауэлла, когда он выступит на симпозиуме в Джексон-Хоуле в пятницу, где он, как ожидается, укажет потенциал для следующего снижения.

Комментарии: низкие процентные ставки сейчас способствуют разогреванию рынков и экономик выше устойчивого уровня, по мультипликатору CAPE (Shiller P/E) США торгуются на уровне 27 сейчас, это уровень, который статистически предполагает меньше 4% ежегодной доходности рынка в следущие 10 лет. Или, говоря другими словами, это уровень, с которого рынку будет удобно падать на 30-40% в следующую рецессию, прежде чем рынок снова сможет расти на 10-12% в год. Поэтому мы очень осторожно относимся к рисковым ставкам.

( Читать дальше )

Только по рынку. А ведь в штатах реально все плохо.

- 19 августа 2019, 18:04

- |

Вот что выдает Блумберг.

www.bnnbloomberg.ca/americans-say-they-can-t-afford-a-vacation-1.1301199

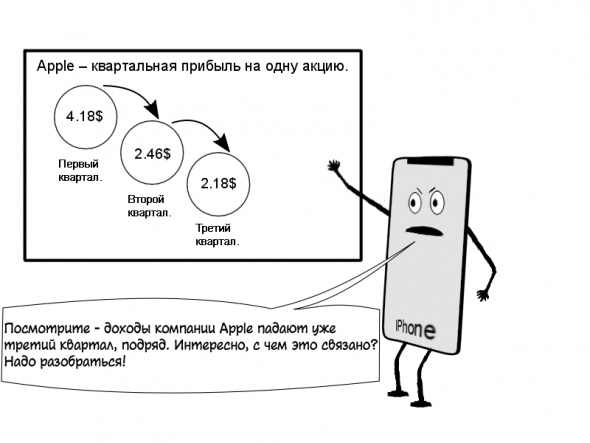

1. 42% американцев не смогли себе позволить отпуск в прошлом году, почти треть отметила, что за последние 5 лет их возможности в этом плане ухудшились.

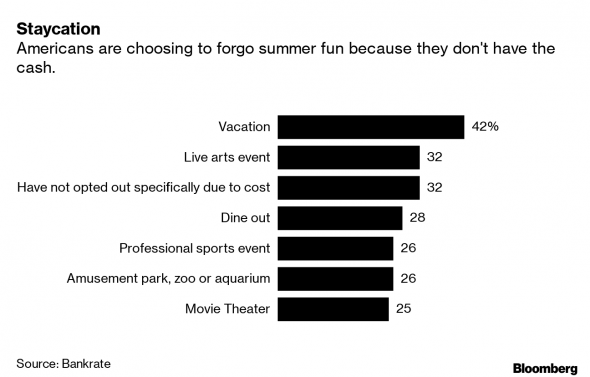

2. 25% не могут позволить себе кинотеатр.

3. 43% заявили, что после оплаты всех поступающих счетов и платежей по долгам, у них просто не хватает денег.

4. Наиболее серьезные проблемы у семей с детьми «до 18». Там экономят на условных отпусках и кинотеатрах более чем три четверти семей.

«make america great again» и это кризис еще не наступил просто подумайте что будет когда наступит.

Для справки вам цены на билеты в кинотеатрах NY

( Читать дальше )

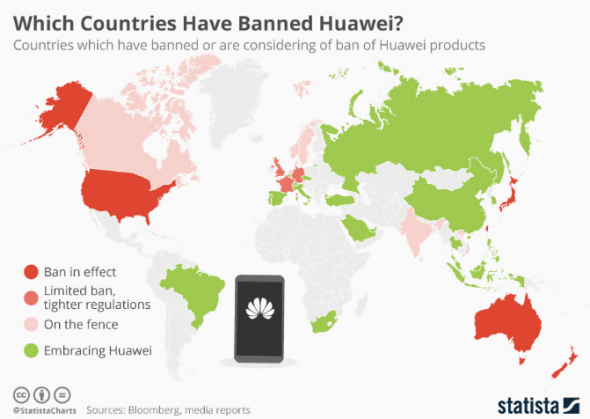

Какие страны запретили Huawei?

- 19 августа 2019, 16:25

- |

Согласно отчету Bloomberg, на страны, которые запретили продукты китайской компанией Huawei для смартфонов и беспроводных технологий, приходится примерно треть мирового ВВП.

По состоянию на 2 мая 2019 года Австралия, Новая Зеландия, Япония, Тайвань и США приняли решение о запрете и поэтапном отказе от продуктов компании в своих мобильных сетях, о чем свидетельствуют дальнейшие сообщения The Guardian и CNBC.

Между тем, Великобритания предложила запретить продукты Huawei для основных частей своей новой сети 5G, а Германия и Франция будут усиливать меры безопасности для защиты от обратных портов в каналах связи, которые, как опасаются, являются частью технологии Huawei.

Несколько европейских стран, включая Данию, Швецию и Нидерланды, все еще находятся на грани возможного запрета. Полный запрет может оказаться особенно трудным в Европе, где Huawei поставляет треть телекоммуникационных систем, по сравнению с тем, что было десять лет назад.

( Читать дальше )

Несколько слов о том, что на самом деле стоит за ралли на фондовом рынке США

- 19 августа 2019, 15:20

- |

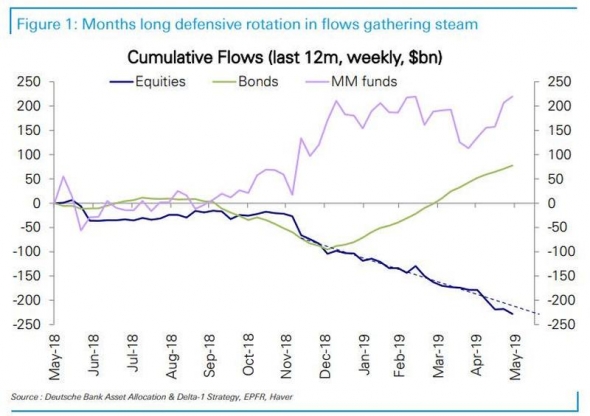

В июле на ZeroHedge опубликовали хорошую статью, посвященную феномену устойчивого роста фондового рынка Штатов на протяжении последнего времени. Он наблюдается на фоне оттока средств инвесторов с фондового рынка на долговой:

(Приток средств инвесторов на долговой (зеленая линия), фондовый (синяя линия) и денежный рынки (сиреневая линия), суммарное значение за 12 месяцев в млрд долл.)

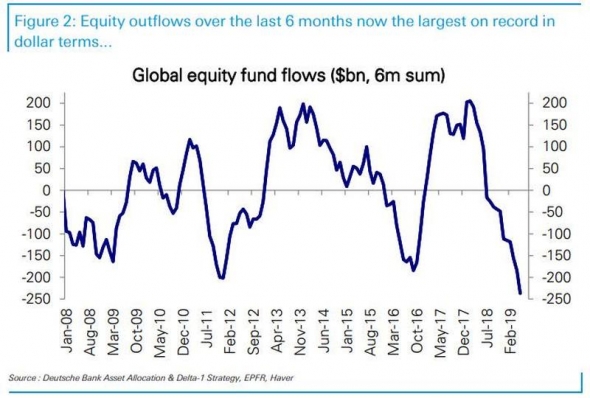

За прошедшие полгода инвесторы вывели с фондового рынка США рекордную сумму средств за всю историю:

( Читать дальше )

Рецессия, мать ее.

- 19 августа 2019, 15:00

- |

В понимании капиталистических экономистов (а других нет), рецессия — это когда люди потребляют все меньше и меньше. Причиной снижения потребления может быть что угодно — от обнищания до вымирания. Что же является причиной будущей рецесии, которую все ждут?

Капиталистические экономисты говорят — перепроизводство. Следствием перепроизводства является снижение доходов предприятий и наемных работников. Люди начинают меньше зарабатывать и меньше тратить. И пошло-поехало колесо причинно-следственных связей.

Но вот что удивительно. Как известно, ВВП США на 78% состоит из услуг. Т.е. основная часть ВВП США состоит из какой-то нематериальной, в основном финансовой, херни. Получается, что в США скоро наступит перепроизводство херни. Как это представить? Может кто-нибудь объяснить?

Спасибо.

Санкции США против Ирана полезны для России

- 19 августа 2019, 14:02

- |

Про что хайп: Санкции США против Ирана принесли российским экспортерам нефти почти $1 млрд. дополнительной выручки за счет сокращения разницы между ценами Urals и Brent. Поскольку Иран и Штаты не спешат договариваться, котировки нефти, в особенности Urals, будут и дальше расти.

На самом деле: Нефть чувствительна к спросу и предложению, поэтому ее цены зачастую сильно колеблются на новостях. Ранее росту цен до ноября 2018 года способствовало нарастающее давление на Иран, однако затем в игру вступили торговые войны, которые подавляют деловые и потребительские настроения. Экономика Германии, главного покупателя нефти в Европе, показала сокращение во втором квартале. Замедление мировой экономики будет сдерживать как цены на нефть, так и объем экспорта нефти и газа.

✅ Подробнее на нашем телеграм-канале «Антихайп про деньги»:http://t-do.ru/exante

Pragmatos Daily: стимулы по-немецки, итальянский развод, разговоры от Трампа и протест против протеста.

- 19 августа 2019, 09:49

- |

Стимулы по-немецки

Отрицательная ставка доходности и инверсия кривой процентных ставок захватили внимание рынков, опасения инвесторов теперь распространились и на немецкую экономику: готова ли Германия к ослаблению денежно-кредитной политики? В минувшие выходные министр финансов Олаф Шольц заявил, что страна может увеличить траты на примерно 50 миллиардов евро, впервые указав на возможные стимулы, а также указав, что пока что никакой рецессии ничего не предвидится.

Комментарий: немецкая экономика замедляется (с 0.7% роста ВВП в прошлом квартале к 0.1% роста), однако похожая ситуация уже была в 2012-2013 годах. Немецкая экономика, в отличие от других стран ЕС, фундаментально очень сильна: низкий уровень гос.долга (примерно 60% от ВВП против 85% в среднем для ЕС и 131% для США), 5-ый год в профиците бюджета. Германия может тратить на 50-100 млрд.евро в год больше для стимулирования роста, однако трудно расти, когда 2 крупнейших торговых партнера замедляются, да еще и затеяли торговые войны. Рынок Германии — один из самых дешевых по показателю CAPE в Европе, однако мы не торопимся перекладываться в немецкий рынок как раз из-за замедления и неизбежной рецессии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал