США

Опционы в Штатах. Опцион дня.

- 17 апреля 2019, 16:55

- |

Сразу предвосхищу — вопрос тут не о том, что знал бы прикуп. Вопрос лишь о возможностях с ограниченным риском.

Сегодня опцион дня — QCOM Apr18'19 70 CALL

62 500% за сутки.

Потенциальная прибыль при возможных вложениях:

10$ — 6 250$

100$ — 62 500$

1000$ — 625 000$

- комментировать

- ★1

- Комментарии ( 17 )

Ждем возобновления роста наших акций до конца недели

- 17 апреля 2019, 13:42

- |

Российский рынок акций

Индекс ММВБ скорректировался от своих исторических максимумов, за счет, прежде всего, коррекции в акциях Сбербанка. Сегодня, после порции хорошей статистики по Китаю (рост промпроизводства, ВВП и розничных продаж выше ожиданий) растет нефть выше 72$ по Brent, что дает основание рассчитывать на возобновление роста наших акций. Цель движения до конца недели ~ 2600 пунктов по индексу ММВБ. Хорошо растут акции энергетических компаний, можно рассчитывать на скорое возобновление роста в акциях Сбербанка, снова видны покупки в металлургах и генерации.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,5-8,0%, USD 2,0-2,2%, по недельным — RUB 7,5-8%, USD 2,2-2,5%.

Рынок облигаций

Последние аукционы по размещению ОФЗ проходят невероятно успешно, спрос со стороны нерезидентов на рублевые облигации очень высокий, этому способствуют сохранение глобального спроса на риск и ожидания по снижению ключевой ставки Банка России в этом году на фоне замедления инфляции. Полагаем, такой тренд сохранится еще какое-то время, ожидаем снижения доходностей в ОФЗ и корпоративных облигациях качественных заемщиков. Сегодня Минфин предлагает к размещению на аукционах семилетние ОФЗ 26226, пятнадцатилетние ОФЗ 26225 и инфляционные ОФЗ 52002, итоги размещения определят дальнейшие настроения инвесторов.

( Читать дальше )

Китайская экономика растет быстрее, чем ожидалось

- 17 апреля 2019, 10:37

- |

Американские рынки попали под влияние разнонаправленных факторов. С одной стороны, очередная порция финансовой отчетности компаний за 1 кв. 2019 г., вышедшая вчера, оказалась хорошей. С другой стороны, статданные по экономике США разочаровали. Промпроизводство в Соединенных Штатах неожиданно сократилось в марте на 0,1% месяц к месяцу, хотя прогнозировался рост на 0,2%. Объем выпуска в обрабатывающей промышленности не изменился после падения в феврале на 0,3%, хотя рынок ждал роста на 0,1%. Загрузка производственных мощностей в марте снизилась с февральских 79% до 78,8%. Вероятно, сокращение производства отражает проблемы торговли с КНР и общее замедление мировой экономики. Как результат,

( Читать дальше )

РУСАЛ построит в США завод

- 16 апреля 2019, 11:24

- |

UC Rusal и американский стартап Braidy Industries создадут в США совместное предприятие по производству плоского проката, сообщил UC Rusal.

Позитивная новость. По данным компании, проектная мощность прокатного завода составит 500 тыс. т ленты горячего проката и 300 тыс. т готовой продукции холодного проката в год. РУСАЛ будет поставлять алюминий (как в плоских слитках, так и первичный металл) для завода с Тайшетского алюминиевого завода, который в настоящее время строит компания. В обмен на вложенные средства РУСАЛ получит 40-процентную долю нового завода. Остальные 60% будут принадлежать Braidy Industries. Пул финансовых учреждений обеспечит проектное финансирование. Общая стоимость завода, по информации СМИ, составит 1,6 млрд долл. UC Rusal сообщила, что уже заключила с американским партнером договор о намерениях, юридические документы будут подписаны во 2 кв. 2019 г. Спрос на плоский прокат металла в Северной Америке на протяжении последних пяти лет активно растет. Более того, рост спроса наблюдается во всем мире и будет продолжаться, особенно в автомобильной промышленности. Мы полагаем, что строительство завода отвечает стратегии компании по увеличению производства продукции с высокой добавленной стоимостью.

( Читать дальше )

В отсутствие существенных новостей основные индексы изменились незначительно

- 16 апреля 2019, 10:38

- |

Европейские индексы вчера почти не выросли, Euro Stoxx 50 прибавил символические 0,08%. Взгляд аналитиков на экономические перспективы Европы остается достаточно пессимистичным. Обзор прогнозов, опубликованный вчера Bloomberg, показал, что экономисты понизили ожидания относительно роста экономики еврозоны еще на 0,1 п.п. до 1,1% в 2019 г., а в 1 кв. 2019 г. рост ВВП, как теперь ожидается, составит лишь 0,2% квартал к кварталу, что на 0,1 п.п. ниже прежнего прогноза.

( Читать дальше )

Сезон квартальных отчетов: JPMorgan, давай «заряжай»

- 15 апреля 2019, 10:29

- |

Американский рынок акций вступает в период публикаций квартальных отчетов. Рядовое явление, которое на этот раз может иметь определяющий характер и стать либо недостающим звеном для обновления исторических максимумов, либо катализатором для назревшей коррекции. Урегулирование разногласий между США и Китаем и отказ ФРС от дальнейшего ужесточения политики, то, что способствовало восстановлению с построждественских минимумов, уже исчерпало себя, и пришло время обратить внимание на fundamentals.

Вопреки негативным ожиданиям по динамике корпоративных прибылей за Iквартал,инвесторы сделали ставку на восстановление EPSв течение года, что в последние пару-тройку недель было подкреплено обнадеживающей макростатистикой.В то же время компании в апреле-мае свернут программы выкупа акций (ключевой драйвер сейчас), а менеджмент на конференц-коллах возможно проявит сдержанность в оценке перспектив на этот год, что может развернуть динамику рынка, даже несмотря на то, что окажется, что аналитики в своем пессимизме в прогнозах, похоже, перестарались (

( Читать дальше )

На этой неделе ожидается важная макростатистика.

- 15 апреля 2019, 10:24

- |

Опубликованные данные по экспорту и импорту КНР за март показали, что рост экспорта (в долл. США) составил 14,2% год к году при прогнозе 6,5% и, таким образом, профицит торгового баланса достиг 32,6 млрд долл. по сравнению с прогнозировавшимися 5,7 млрд долл. Промпроизводство в еврозоне в феврале, согласно обнародованной в пятницу статистике, сократилось лишь на 0,2% месяц к месяцу и 0,3% год к году, тогда как ожидалось падение на 0,5% и 0,9% соответственно. Оживление экономической активности в Китае – важный фактор для мирового роста, поэтому мировые фондовые рынки продемонстрировали положительную динамику.

( Читать дальше )

Опционы в Штатах. Вопрос по сканерам

- 15 апреля 2019, 10:17

- |

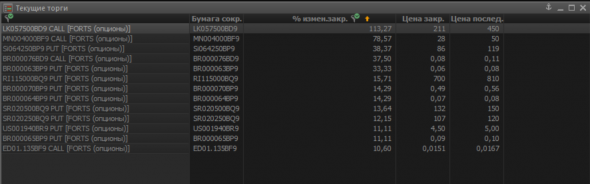

Открыть таблицу текущих торгов, выбрать инструменты — опционы, добавить параметр «процент изменения к закрытию» и получить следующую таблицу:

В этой таблице я могу настроить нижнюю планку процентного изменения, в соответсвии с которой инструмент будет отображаться в таблице (в данном случае 10%), могу сделать группировку «больше\меньше» и т.д.

А теперь вопрос. Могу ли я получить подобное на американском рынке? В TWS сколько не искал — не нашел. EquityFeed по опционам не дает возможности. Подскажите, камрады, можно ли получить подобное по опционам в штатах?

Понятно, инфа должна идти в реальном времени.

ФРС - «убийца» фондового рынка Д.Трамп

- 14 апреля 2019, 21:28

- |

«Если бы ФРС выполняла свою работу должным образом, [сейчас] она так не делает, фондовый рынок вырос бы на 5000–10 000 дополнительных пунктов», — поделился расчетами Трамп. ВВП США в таком случае, по его мнению, составил бы более 4% вместо 3%. «Практически без инфляции», — спрогнозировал Трамп. Количественное ужесточение (или официально — нормализация баланса), которое является частью политики ФРС, «было убийственным», уверен американский лидер. «Следовало бы сделать с точностью наоборот!» — резюмировал он.

If the Fed had done its job properly, which it has not, the Stock Market would have been up 5000 to 10,000 additional points, and GDP would have been well over 4% instead of 3%...with almost no inflation. Quantitative tightening was a killer, should have done the exact opposite!

Опционы в Штатах. ВЕРА РУХНУЛА!

- 13 апреля 2019, 17:46

- |

Давненько я ничего не писал однако.

Стоит напомнить, что осенью перевел я маленько денежек на штатовский рынок. Причины побудившие меня это сделать — большое количество базовых активов с ликвидными опционами, куда можно без зазрения совести запихивать десятки тысяч баксов. При этом еще и сами базовые активы летают как угорелые.

Зачем мне нужны опционы? Опционы — это в первую очередь нелинейное ценообразование. Конкретный ограниченный риск при неограниченной потенциальной прибыли. Мечта поэта. А учитывая, что инструментарий для анализа у меня также нелинейный, то нелинейность на нелинейность должна давать мощный результат.

Более-менее торговать я начал лишь в январе. Но это «более-менее» — очень редкие сделки. Думал, буду сидеть просматривать десятки инструментов, искать нужные ситуации, отслеживать. Но нет. То одно, то другое… моря, пьянки одноклассников, дела в реале и т.д. +4МСК — уащпе засада! Как оказалось, сидеть до 4-х утра — такое себе занятие. Короче, при редкости сделок результативность их оказалась не та, которая ожидалась. Как оказалось по разбору бОльшую их часть я мог смело закрывать в профите, а у читывая, что профиты нелинейные, то депо бы уже удвоил, но… Сидишь, ждешь… БА выходит на поставленную цель, но ты думаешь, посидим еще, вдруг рванет...

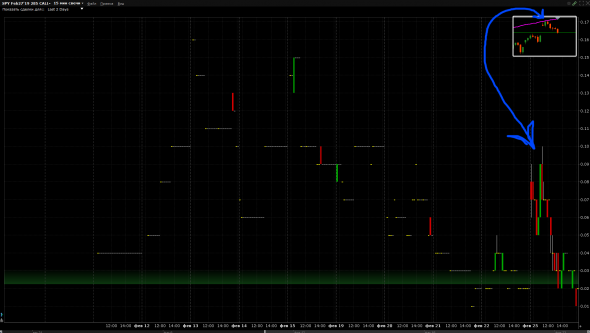

Вот пример подобной патологической жадности. За 5 дней до экспиры опционы на SPY куплены по шикарной цене — 0,02. И на следующий день БА выходит на цель — вставка в правом верхнем углу. Я должен был продавать. Опционы в моменте давали 400% чистого профита. Но жадность… я подумал, за день так скакнули, а вдруг двинут дальше — а я ведь купил всего по 0,02. Еще пару процентов вверх по БА и я получу десятки тысяч процентов на свою позу. Результат — круглый, плять, ноль!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал