США

Запасы нефти в США: +3,6 Mб, добыча: +0 тб/д

- 13 февраля 2019, 18:30

- |

Energy Information Administration (EIA) United States Department of Energy (DOE) сообщило, что за неделю, закончившуюся 8 февраля 2019 года, коммерческие запасы нефти в США выросли на 3,6 Мб (до 450,8 с 447,2 Мб неделей ранее.) Напомним, что Американский институт нефти ранее представил свои оценки динамики запасов, согласно которым запасы сырой нефти должны были снизиться на 0,998 Мб. (Запасы в Кушинге: -0,502 Мб; запасы бензина: +0,746 Мб; запасы дистиллятов: -2,48 Мб). По прогнозам экспертов, опрошенных агентством Bloomberg, запасы нефти должны были вырасти на 2,4 Мб (запасы бензина: +1,17 Мб; запасы дистиллятов: -1,67 Мб).

От запасов в это время ждут обычного для конца зимы подрастания. Подрастание и происходит, но не столь активно, как это происходило на усредненной за пять предыдущих лет кривой. Хотя еще раз обращаем внимание, что начало текущего года происходило на уровнях значительно более высоких, чем средние значения в соответствующий период за 2014-2018 годы и превышение средних на текущий момент пока все еще остается значительным.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

GAME PLAN 13/02/2019

- 13 февраля 2019, 17:33

- |

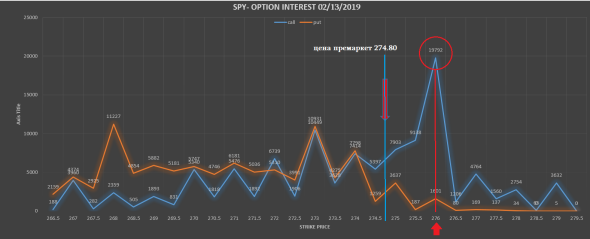

до открытия торговой сессии Осталось 30 минут премаркет цена SPY находится на уровне $274.89 экспирация у этих контрактов истекает сегодня. исходя из этой ситуации и ожидаю что что цена сегодня закроется ниже уровне $276 точнее ожидаю что цена закроется в районе $274 плюс-минус 50 центов. поскольку этот район самый выгодный район для закрытия цен для Маркет мейкеров.

если после открытия торговой сессии, цена SPY пойдет наверх и дойдет до уровне 276 или перейдет Этот уровень. разумно продавать колл опционы на STRIKE выше уровни $276 например $276,50 или $277. поскольку Маркет мейкеры будут защищать уровень $276 чтобы цена не закрылась выше этой уровней. десь очень важно учитывать упорства Быков, как сильно они будут атаковать на SPY выше уровне $276. от этого зависит действия Маркет мейкеров. будут они продавать в шорт Spy, или будут они хеджировать Дельту.

( Читать дальше )

На мировых торговых площадках сохраняется позитивный настрой

- 13 февраля 2019, 10:38

- |

( Читать дальше )

Intuitive Surgical, Inc. (ISRG) Call опцион позиция +195%

- 12 февраля 2019, 23:44

- |

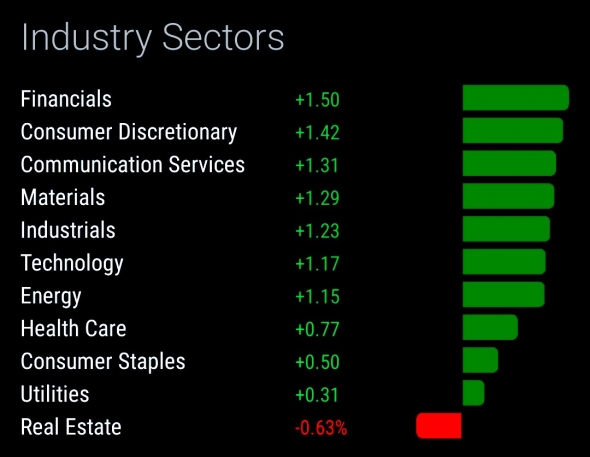

сегодня очень сильно атакуют быки на Маркет. практически большой капитал занимает позиции на всех направлениях, имею в виду на всех секторах. вот так выглядит сегодня сектора money flow.

объем денег, разница между купли продаж составляет на этот момент корреляция волюма (UP VOLUME-DOWN VOLUME) на NYSE составляет 3.60:1. что означает 3.60 раз больше волюма занимают позиции чем закрывают. это на весь Market NYSE.

на NASDAQ корреляция волюма (UP VOLUME-DOWN VOLUME) на NASDAQ составляет 3.45:1

это очень, очень важная информация. для четкости я повторюсь, я говорю на весь рынок, на все акции которые котируются на рынках NYSE NASDAQ.

сегодня после открытия Маркета, взял позицию на ISRG. Купил 545 CALL (Exp 15/Feb) за $1.35 купил 7 контрактов.

это скриншот при закрытии этой позиции

( Читать дальше )

Инвесторы ждут новостей с переговоров США и Китая по торговле

- 12 февраля 2019, 10:31

- |

( Читать дальше )

Обзор рынка США: Спокойствие стоит денег.

- 11 февраля 2019, 18:57

- |

Инвесторы любят определенность и требуют премию за риск, когда ее нет. После самого удачного января за последние тридцать лет, когда стало очевидно, что компании в IV квартале заработали для акционеров больше, чем предполагали мрачные опасения, пришло время заново оценить дальнейшие перспективы акций. А они скорее стали больше наталкивать на мысль о том, что лучше зафиксировать прибыль, чем сохранять терпение и ждать улучшения новостного фона. Поскольку возможно в итоге все сложится так, как прогнозируют в Goldman Sachs, где считают, что те, кто не поучаствовали в «ралли» в декабре-январе, упустили наилучшие шансы заработать в этом году.

Ведь правительство США вновь может остаться без финансирования, а это приведет к проблемам с повышением лимита госдолга и поставить под угрозу рейтинги от двух рейтинговых агентств. Выход Великобритании из ЕС затягивается, и сегодня неочевиден ни один из сценариев Brexit. «Торговая сделка» между США и Китаем вновь под вопросом, в то время как в середине февраля Трамп готовится открыть новый фронт «торговых войн» с ЕС. И все это на фоне подтверждения резкого замедления мировой экономики и ухода оценок корпоративных прибылей за I квартал в сравнении с прошлым годом на отрицательную территорию.

( Читать дальше )

ФРС приостановила ужесточение политики

- 11 февраля 2019, 17:59

- |

По итогам заседания 29–30 января Федеральный комитет по открытому рынку ФРС оставил ключевую ставку на уровне 2,25–2,5%. Регулятор убрал из официального комментария фразу о «постепенном повышении» ставки и заявил, что будет «терпеливым» при ее изменениях. То есть ФРС, скорее всего, собирается остановить ужесточение политики.

Что делала ФРС последние годы?

Повышала ставки. В 2015 году Федеральная резервная система прервала цикл понижения ставок и стала их повышать. Регулятор отказался от низких ставок на фоне сильных макроэкономических показателей, чтобы не допустить перегрева экономики США. ФРС повысила ставку девять раз за 2015–2018 гг. — с 0–0,25% до 2,25–2,5%.

Сокращала баланс. Из-за программ количественного смягчения (QE) к 2014 году на балансе ФРС скопились финансовые активы $4,5 трлн. Постоянная поддержка рынка регулятором искажала ожидания инвесторов и подталкивала их покупать больше рискованных бумаг.

( Читать дальше )

Обзор рынка РФ: Привет из Вашингтона!

- 11 февраля 2019, 12:18

- |

Про Россию помнят и не забывают. Во вторник в нижней палате Конгресса США состоятся слушания в отношении ограничительных мер против РФ, которые подразумевают возможность запрета покупки нового госдолга страны и блокировку транзакций в долларах как минимум одного из госбанков.

Для российского рынка акций, ощутившего в последнюю неделю максимальный с апреля 2018 года приток капиталов из-за рубежа, это станет серьезным вызовом. Особенно если учесть неоднозначный внешний фон из-за перспективы столкнуться с новым шатдауном, разочаровывающей макростатистики и «подвисшей» сделки США-Китай. Под вопросом и поддержка рынка энергоносителей, поскольку в исчезновение баррелей из Венесуэлы рынок верит меньше, чем в эффект от антииранских санкций, хотя отчасти это сглаживается смягчением риторики Банка России, уменьшающий потенциал усиления рубля. Технически индекс Мосбиржи удержался выше 2500 пунктов: сохранение этого статус-кво будет поддерживать амбиции оптимистично настроенных игроков, в противном случае возможны различные варианты.

( Читать дальше )

ЦБР оставил ключевую ставку без изменений

- 11 февраля 2019, 10:15

- |

( Читать дальше )

Как правильно оценить потенциал рынка недвижимости США и заработать на этом

- 10 февраля 2019, 21:38

- |

Для портфеля Smart Value я люблю находить идеи, где ожидание инвесторов уходит в отрыв от реальности.

Сегодня подобная ситуация наблюдается на рынке недвижимости США. Цены выросли, и все считают, что бум закончился, а дома стоят дорого.

В прошлом году произошел целый ряд событий, которые окончательно убедили инвесторов, что светлого будущего в недвижимости не ожидается.

Цены в 2018 снова выросли. Это был седьмой год непрерывного роста согласно индексу Case-Shiller 20-City Composite Home Price Index. Выросли и процентные ставки, что привело к подорожанию ипотеки. Это пугает инвесторов. Рост ставок, плюс рост цен приводят к тому, что покупка домов становится менее доступной для людей.

Именно такое мнение сейчас превалирует на рынке, его придерживаются большинство инвесторов.

Добавьте к этому слабые цифры по продажам, и большинство людей уверены, что хорошие времена позади.

Но реальность сильно отличается.

Немногие понимают это сейчас, но доступность недвижимости по-прежнему остается на высоком уровне. Предложение до сих пор не поспевает за спросом. А это сильный знак того, что впереди нас ждет рост цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал