США

Альтернативная рецессия в США. Стоит ли ее бояться?

- 19 октября 2015, 05:01

- |

В последнее время на фоне выхода неоднозначной макростатистики появились слухи о грядущей рецессии в США. Давайте попробуем разобраться, насколько они обоснованы?

Действительно, определенные поводы для беспокойства есть. Америка может столкнуться с рецессией, но не полномасштабной, а так называемой «рецессией корпоративных прибылей». По данным исследовательской организации FactSet, падение консолидированной прибыли компаний S&P 500 в 3-м кв. г/г может составить 5,5%. Это грозит стать 2-м отрицательным кварталом подряд и наихудшей ситуацией с 2009 года. Подобная ситуация обусловлена, прежде всего, падением цен на сырье и сильным долларом.

Проблема в том, что рецессии корпоративных прибылей не часто случаются без общеэкономических рецессий. Однако Deutsche Bank призывает не паниковать, считая, что реальной рецессии в США не произойдет.

Аналитики указывают на солидный сектор услуг, который формирует 85% экономики США. По мнению Deutsche Bank, для начала рецессии в классическом понимании нужно более широкомасштабное сокращение доходов американских компаний. А пока речь идет о влиянии вышеуказанных негативных факторов скорее на отдельные сегменты. Примечательно, что если посмотреть на маржу (рентабельность) продаж корпораций S&P 500, то пострадали преимущественно показатели нефтегазового сектора.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

The new game. Игра началась!

- 17 октября 2015, 14:32

- |

Статью можно почитать здесь: www.economist.com/news/leaders/21674699-american-dominance-being-challenged-new-game

Краткий смысл в том, что последние 25 лет Америка абсолютно доминировала в мире, а в сейчас все больше и больше это доминирование оспаривается. И Новая игра с Россией и Китаем (в Сирии и Южно-Китайском море) отдает предстоящим противостоянием. Однако Америка все равно остается единственной сверхдержавой. Что подтверждается ее растущим влиянием на мировую экономику.

В статье об этом не написано, но можно продолжить ход мыслей и задаться вопросом, какие ресурсы будут применяться в этой новой игре? Цели ясны — распределение сфер влияния (между США и Китаем. Кстати, обратите внимание на фишки на картинке — еще одно подтверждение «прогиба» Ротшильдов перед Китаем). Если обстрагироваться от военной силы и возможностей, потенциал которых ограничен, в том числе ядерным балансом в мире, наиболее мощным ресурсом для мирового доминирования и разделения сфер влияния становится экономика.

( Читать дальше )

Число буровых в США снизилось еще на 10 штук

- 16 октября 2015, 20:11

- |

В США количество буровых на нефть снизилось на 10 штук (+3 на газ). Недельное снижение числа буровых на нефть составило 1,7%. В Канаде – небольшая прибавка числа работающих установок.

( Читать дальше )

Торговые идеи от Артема Деева на 16 октября 2015

- 16 октября 2015, 11:18

- |

Европейская валюта возобновила коррекцию после затяжного бычьего ралли последних дней. Помимо технических факторов, указывающих на возможность отката пары, против евро выступили комментарии члена ЕЦБ и главы Банка Австрии Эвальда Новотны, который заявил о необходимости для ЕЦБ принять дополнительные меры экономического стимулирования, в том числе с применением структурных инструментов, поскольку уровень инфляции еще далек от целевого значения. Собственно, возможность подобного сценария мы обозначали и раньше, правда, не имея при этом соответствующей вербальной поддержки со стороны еврочиновников. Давление на евро было оказано и со стороны публикации сильных макроэкономических данных из США, которые снова усилили спекуляции на тему готовности американских монетарных властей к повышению ставок до конца 2015 года. Параллельно с этим снова пошли вверх доходности американских трежерис, разгоняя спрэд между ними и немецкими облигациям. Подобная динамика также выступает традиционным фактором спроса на американскую валюту и соответствующего давления на главный валютный риск. Сегодня нас ожидает момент X, касательно потенциальных действий ЕЦБ по расширению программы QE. В 12:00 МСК будут опубликованы данные по ИПЦ Еврозоне. Учитывая провальный отчет по уровню инфляции в Германии, есть все основания увидеть более глубокие значения дефляции во всем регионе. При реализации данного сценария, следующее заседание европейского мегарегулятора, которое состоится 22 октября, может стать днем анонса более агрессивного выкупа активов. Полагаю, одних ожиданий этого вполне достаточно для тактического ослабления евро.

Европейская валюта возобновила коррекцию после затяжного бычьего ралли последних дней. Помимо технических факторов, указывающих на возможность отката пары, против евро выступили комментарии члена ЕЦБ и главы Банка Австрии Эвальда Новотны, который заявил о необходимости для ЕЦБ принять дополнительные меры экономического стимулирования, в том числе с применением структурных инструментов, поскольку уровень инфляции еще далек от целевого значения. Собственно, возможность подобного сценария мы обозначали и раньше, правда, не имея при этом соответствующей вербальной поддержки со стороны еврочиновников. Давление на евро было оказано и со стороны публикации сильных макроэкономических данных из США, которые снова усилили спекуляции на тему готовности американских монетарных властей к повышению ставок до конца 2015 года. Параллельно с этим снова пошли вверх доходности американских трежерис, разгоняя спрэд между ними и немецкими облигациям. Подобная динамика также выступает традиционным фактором спроса на американскую валюту и соответствующего давления на главный валютный риск. Сегодня нас ожидает момент X, касательно потенциальных действий ЕЦБ по расширению программы QE. В 12:00 МСК будут опубликованы данные по ИПЦ Еврозоне. Учитывая провальный отчет по уровню инфляции в Германии, есть все основания увидеть более глубокие значения дефляции во всем регионе. При реализации данного сценария, следующее заседание европейского мегарегулятора, которое состоится 22 октября, может стать днем анонса более агрессивного выкупа активов. Полагаю, одних ожиданий этого вполне достаточно для тактического ослабления евро.

Рекомендация: SellStop 1,13 TP 1,10 SL 1,1500

Продолжение статьи

Швейцарцев тоже нагибают.

- 15 октября 2015, 08:14

- |

Крупнейший швейцарский банк UBC и Орган по надзору за биржами в США (SEC) достигли соглашения о размере штрафа 19,5 миллионов франков, который кредитное учреждение заплатит в обмен на прекращение дела по обвинениям в нарушении американского права.

Крупнейший швейцарский банк UBC и Орган по надзору за биржами в США (SEC) достигли соглашения о размере штрафа 19,5 миллионов франков, который кредитное учреждение заплатит в обмен на прекращение дела по обвинениям в нарушении американского права.UBS якобы продавал на рынке США различные недостоверные биржевые продукты. Банк вины не признаёт, но согласен уплатить штраф.

Индекс «черного лебедя» взлетел на новые высоты

- 15 октября 2015, 05:17

- |

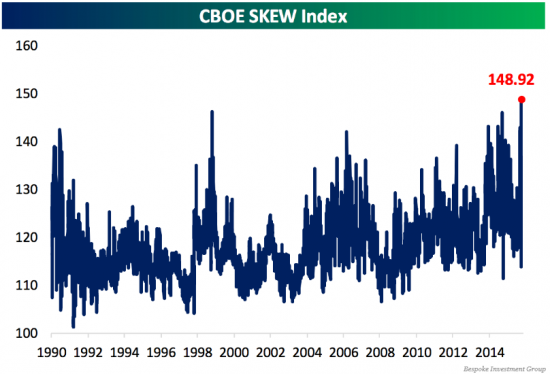

В свете событий последних нескольких недель инвесторы крайне обеспокоены ситуацией на финансовых рынках. Об этом свидетельствует индекс асимметрии (CBOE Skew), получивший прозвище «Индекс черного лебедя».

Черный лебедь является олицетворением крайне необычного и важного для рынков события; фраза впервые была использована Нассимом Талебом в его одноименной книге 2007 года.

Значение Skew на уровне 100 указывает на низкий риск появления «тяжелых хвостов», или крайне неожиданных явлений. Однако сейчас ситуация более экстремальная. В понедельник индикатор установил новый рекорд – 148,92. Это выше уровня, зафиксированного перед обвалом американского рынка недвижимости в 2006 г., и даже превышает значение времен краха фонда Long-Term Capital Management в 1998 г.

Таким образом, обеспокоенность на рынках нарастает, хотя во вторник индекс и откатился от максимумов. Не совсем понятно, что именно спровоцировало резкий взлет Skew в начале недели. Однако в целом инвесторов тревожит ситуация в Китае и перспективы монетарной политики ФРС.

( Читать дальше )

Растут или падают корпоративные прибыли в США?

- 14 октября 2015, 05:13

- |

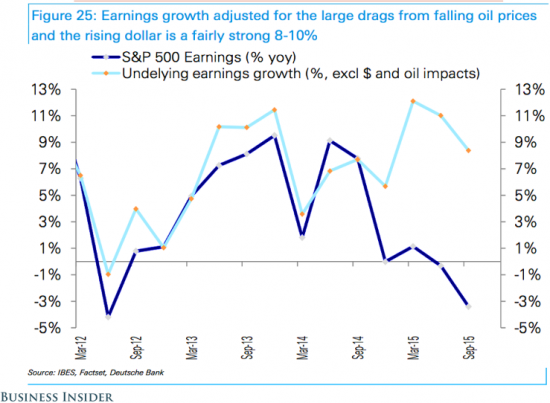

Существует, по крайней мере, три момента, выделяемые аналитиками в отношении низких цен на энергоносители и сильного доллара: 1) это плохо для прибыли компаний-экспортеров S&P 500; 2) инфляционные показатели находятся под давлением; 3) большинство чиновников и экспертов считают эти моменты временными.

На прошлой неделе стартовал сезон публикации корпоративной отчетности в США. Оценки аналитиков разнятся. Однако в целом эксперты прогнозируют падение консолидированной прибыли S&P 500 в 3-м кв. относительно аналогичного периода прошлого года.

Тем не менее, следует понимать, что финансовые показатели находятся под давлением из-за возможно временных факторов. Таким образом, необходимо смотреть на «очищенные» оценки.

На приведенном ниже графике Deutsche Bank продемонстрировал как прогнозируемое 4%-е падение консолидированной прибыли S&P 500 превращается в возможный рост на 8%, если убрать эффекты слабой нефти и высокого доллара.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал