США

Падение фондового рынка США таит в себе и позитивные моменты

- 27 августа 2015, 14:08

- |

Последние дни оказались нелегкими для американского рынка акций. Возросла волатильность, и, несмотря на вчерашний рост, падение S&P 500 от исторического максимума составляет около 9%.

Однако есть в этом и позитивный для инвесторов момент: американские акции стали более привлекательными с точки зрения сравнительной оценки.

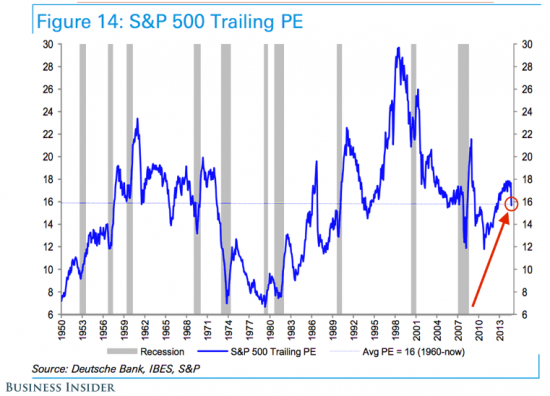

Наиболее известным рыночным мультипликатором является P/E, то есть соотношение капитализации и прибыли. Сейчас цены акций заметно опустились, таким образом, сравнительная стоимость американского фондового рынка стала ниже.

По мнению Deutsche Bank, показатель вернулся к нормальному уровню, имея ввиду, что P/E, основанный на прибыли компаний за предыдущие 12 месяцев, опустился к долгосрочной средней.

И хотя форвардный (с учетом ожидаемых доходов) мультипликатор P/E находится выше средней, эксперты считают, что рынок акций США сейчас выглядит достаточно привлекательным. Это позволило Deutsche Bank подтвердить таргет по S&P 500 на конец года на уровне 2150 пунктов (диапазон 2100-2200 пунктов), что подразумевает примерно 11%-й потенциал роста от текущих уровней.

Конечно, эксперты не исключают волатильности американского фондового рынка в ближайшей перспективе. Тем не менее, на более продолжительных временных отрезках результаты сравнительной оценки могут принести свои плоды.

БКС Экспресс

- комментировать

- Комментарии ( 1 )

Иена ослабевает против доллара, поскольку ралли фондовых индексов приостановилось

- 27 августа 2015, 11:46

- |

Иена ослабла против всех 16 основных валют, на фоне роста Азиатских акций и снижении спроса на безопасные активы.

Доллар завершил двухдневный рост против евро после того, президент Федерального резервного банка Уильям С. Дадли заявил, что ожидания повышения процентных ставок в сентябре выглядят менее убедительными после недавних потрясений на рынке. Около 8 трлн $ было уничтожено из доли по всему миру, после того, как Китайский ЦБ начал проводить девальвацию юаня с 11 августа.

“Отскок в экономике США стимулировал разворот и бегство в более качественные активы”, сказал Ясухиро Кайзаки, вице-президент по глобальным рынкам в Сумитомо Мицуи Траст Банк Лтд. в Нью-Йорке. “Тренд на постепенное ослабление иены продолжится после краткосрочной коррекции.”

Японская валюта ослабла на 0,5 процента до 120.49 за доллар по состоянию на 8:46 утра в Лондоне, после падения на 0,9 процента в среду. Йена обесценилась на 0,4 процента 136.20 за евро после роста в 2,4 процента в предыдущии три сессии.

( Читать дальше )

Встречаются президенты Франции, США и России.

- 27 августа 2015, 09:18

- |

Саркози:

— У нас зарплата 8000 евро в месяц, налоги, то-се, на руки получают 7500 евро. На проживание надо 3000 евро. Куда девают остальные 4500, хрен их знает!

Обама: — У нас зарплата 10000 долларов в месяц, налоги, то-се, на руки получают 8500 долларов. На проживание надо 4000. Куда девают остальные 4500, хрен их знает!

Путин: — У нас зарплата 8000 рублей в месяц, налоги, то-се, на руки получают 6500 рублей. На проживание надо 10000. Откуда остальные 3500 берут, хрен их знает!

Ралли в Азии ослабевает после отскока в США; металлы укрепляются

- 27 августа 2015, 06:54

- |

Акции Китайских компаний, котирующихся в Гонконге показали успехи ранее, в то время как в Японии индекс topix возглавил крупнейший двухнедельный рост за девять месяцев. Фьючерсы на американские идексы поднялись после того, как индекс S&P 500 снизился, таким образом вырос аппетит к рискованным активам. Медь немного подросла, нефть осталась на своих уровнях.

Ралли в США остановили распродажи, которые составили боллее 8трлн. $, поскольку Китай девальвировал свою валюту 11 августа. Уильям С. Дадли председатель Федерального резервного банка в Нью Йорке, говорил, что помог топливный отскок.

“Фондовые рынки продолжают бороться, но еще не так далеки от своих минимумов,” сказал по электронной почте клиентам Шарон, старший экономист банка ANZ в Новой Зеландии. " Волатильность сейчас заметно выше и, вероятно, будет оставаться такой в течении ближайших месяцев, поскольку трейдеры нервно реагируют, и перегибают палку, из-за новостей, касаемо ФРС и Китая."

( Читать дальше )

Запасы в США снизились на 5,45 млн. б., добыча на 11 тыс. b/d

- 26 августа 2015, 17:46

- |

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 21 августа, коммерческие запасы нефти в США снизились на 5,452 млн. баррелей до 450,761 млн. баррелей.

Таким образом, последняя неделя продолжила тренд на снижение запасов, начатый в средине весны 2015 года. На последнюю дату объем запасов на 40,15 ниже, чем в максимумах от 24 апреля.

( Читать дальше )

Увидим ли мы медвежий тренд на фондовом рынке США?

- 26 августа 2015, 14:05

- |

Последние дни ознаменовались турбулентностью мировых финансовых рынков. Прошлая неделя оказалась худшей за 4 года для американских акций. За ней последовали «черный понедельник» и волатильный вторник. В связи с этим возникает вопрос: а что же произойдет далее?

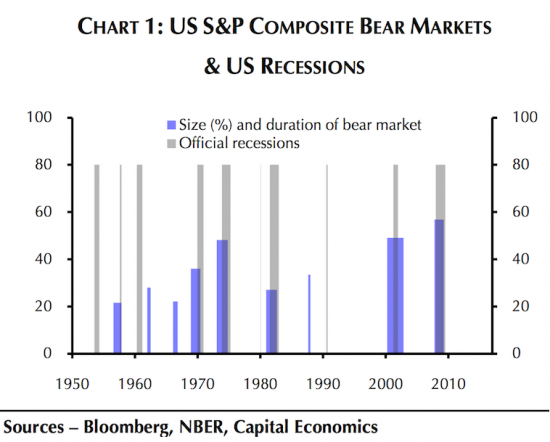

Конечно, продолжения обвала фондового рынка США нельзя полностью исключать. Однако обратимся к истории. По данным Capital Economics, падение на 20% и более от пика, то есть формирование медвежьего тренда, на американском рынке акций, как правило, происходило в ходе рецессий. Как видно из приведенного ниже графика, начиная с 1950 года в Америке наблюдалось 9 медвежьих рынков и 10 рецессий. Зачастую они совпадали. Правда заметным исключением является «черный понедельник» октября 1987 года, когда Dow Jones потерял 22,6% в условиях положительного ВВП.

Напомним, что сейчас падение S&P 500 от исторического максимума составляет около 12%. При этом экономика США успешно развивается. Согласно оценкам Capital Economics, темп роста ВВП США в этом году может составить 2,3%, а в следующем -2,8%. Если ситуация в корне не изменится, то вероятность наступления медвежьего рынка в Америке не столь высока.

БКС Экспресс

Россия будущее,Рубль,водораздел 30

- 26 августа 2015, 12:17

- |

Но это не означает ещё, что корабль будет потоплен...

Пока водораздел т.е цена нефти сорта Brent не ушла ниже 30 долл. сша

корабль подлежит спасению и восстановлению...

Только как цена Brent достигнет 30 долл.сша за баррель

ЦБ РФ начнёт самостоятельный подрыв рубля-корабля...

Корабль будет полностью уничтожен и потоплен...

С этого момента в России начнется новая реальность бытия...

Средне годовая цена Brent станет 25 долл. за баррель на 5 лет...

За это время США будет усиленно пытаться разрушить Россию...

России придётся максимально закрыться от западного мира...

Своих Россия не бросит, но с предателями будут расправляться жестоко...

За эти

( Читать дальше )

Шесть причин аналитиков Deutsche Bank для падения мировых рынков в 2015 году

- 26 августа 2015, 00:51

- |

Шесть причин аналитиков Deutsche Bank для падения мировых рынков в 2015 году

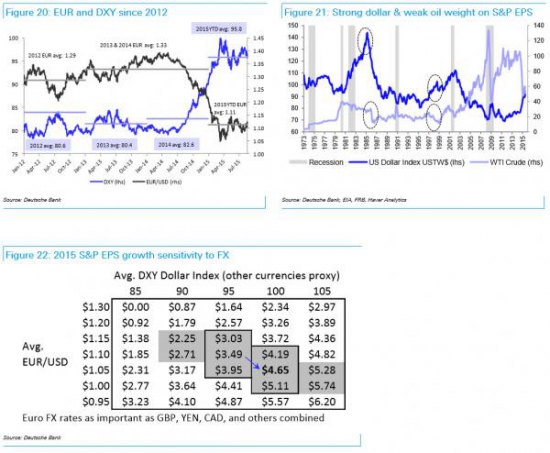

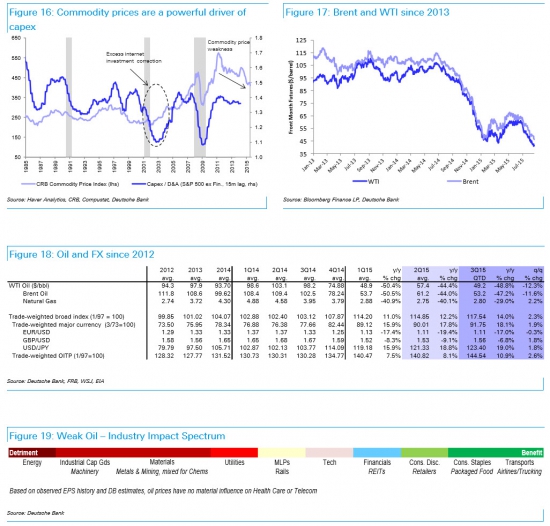

№1 Падение цен на сырье

№2 Сильный доллар со значительным потенциалом роста

( Читать дальше )

Забудьте про повышение ставки, QE4 - вот, что нас ждет

- 25 августа 2015, 14:44

- |

Глава и сооснователь крупнейшего в мире хедж-фонда Bridgewater Рэй Далио, миллиардер со стажем, предупреждает о том, что мировая экономика приближается к завершению долгосрочного долгового суперцикла.

Процентные ставки по всему миру на нуле, спреды сузились до предела (на фоне роста цен на активы), долговая нагрузка достигла исторических высот. Это значит, что у центробанков осталось очень мало инструментов, которые можно использовать для стимулирования экономики, при этом вероятность спада сейчас гораздо выше, чем угроза перегрева. То есть мировая экономика максимально близко подошла к завершению долгосрочного долгового цикла. Вероятно, это сейчас наиболее значимый фактор, гораздо более важный, чем циклические колебания, за которыми следит ФРС. Пока не ясно, прошли мы точку невозврата, или она еще впереди, однако нет никаких сомнений в том, что угроза экономического спада на фоне дефляции сейчас куда выше вероятности роста инфляции. Последствия сворачивания долгосрочного долгового цикла уже ударили по Китаю, странам-экспортерам нефти и развивающимся рынкам с большими долгами в долларах и огромными валютными резервами.

( Читать дальше )

Фундаментальный анализ финансовых рынков на 24.08.2015 – 30.08.2015 г.

- 24 августа 2015, 11:27

- |

Нефть совершила ожидаемое крутое пике, вслед за ней также ожидаемо последовал и российский рубль. Премьер Греции А. Ципрас заявил о своей отставке, правда, перед этим греческий парламент принял все необходимые для получения новой программы помощи законы. В результате курс евро по отношению к доллару резко вырос, хотя связь между этими событиями выглядит и не столь однозначной. Американский фондовый и долговой рынки начали активное снижение, в ожидании решения ФРС по ставкам. В принципе, эта реакция характерна для подготовки к решению о повышении ставки.

1.Перспективы развития госфинансов США

В предыдущей статье мы говорили о снижении доходностей на рынке государственного долга ЕС и США (заметьте, что всё чаще эти две аббревиатуры употребляются вместе, отражая единство этих двух противоположностей, точнее единоначалие) в качестве ожидания ответных действий регуляторов на девальвацию юаня. Зато, уже на этой неделе сложился обратный тренд на рынке американского корпоративного долга, индикатор доходности самых рисковых облигаций корпоративного сектора — вырос с 13,58% до 16,18%. На этом уровне доходность была во второй половине 2011 года, и именно этот показатель был одной из главных целей программ количественного смягчения ФРС. Именно желание обеспечить приемлемую доходность на рынке корпоративного долга и заставило ФРС прибегнуть к сверхмягкой монетарной политике. Ещё тогда мы говорили, что начать количественное смягчение легко, а вот остановить потом — трудно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал